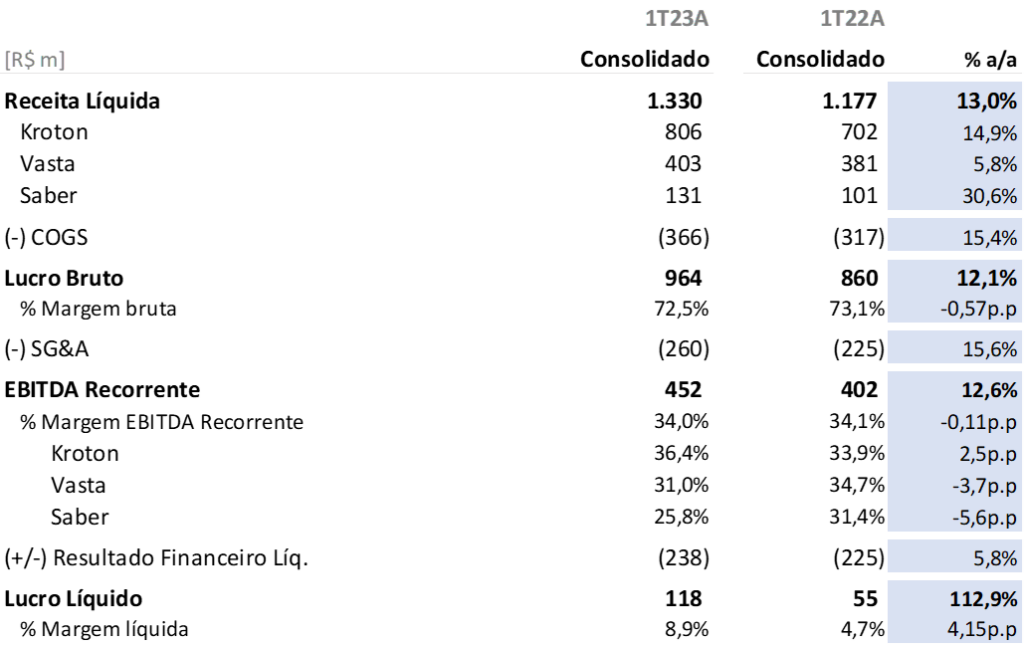

A Cogna reportou seus resultados do 1T23 nesta quinta-feira (11/Mai), após o fechamento do mercado. Os resultados vieram ligeiramente acima de nossa expectativa e do mercado, com destaques para o crescimento nas três unidades de negócio e diluição de despesas.

Seguimos com nossa recomendação de MANTER e preço-alvo 2023E de R$ 2,90.

Crescimento de receita nas três unidades!

Kroton…

A Kroton vem se destacando a cada trimestre e nesse 1T23 reportou seu melhor resultado dos últimos anos. O volume de captação cresceu +4,2% a/a, impulsionadas pela baixa presencialidade (+7,0% a/a). O crescimento dentro das submodalidades “EAD Premium”, “Semipresencial” e “100% online” foram mais que suficientes para compensarem a queda do “Presencial” – resultado da diminuição no número de campi e da racionalização de oferta. Enquanto isso, o ticket apresentado no 1S23 subiu para quase todas modalidades, com exceção do 100% online que ficou flat.

Outro destaque positivo dentro da Kroton foi a taxa de evasão. A companhia conseguiu apresentar uma redução da evasão de -110 bps a/a, reflexo da maior participação de medicina e cursos de maior LTV e implementação de políticas de rematrículas mais rígidas.

Com isso, a receita líquida da Kroton ficou em R$ 806m, crescendo +14,9% ano contra ano. O incremento de receita somado aos custos subindo +3,9%, resultou em um ganho de margem bruta em +210 bps. O carrego positivo do top line e a PCLD flat – fruto redução do PCLD/ROL -, fez com que a Kroton ganhasse +250 bps de margem EBITDA recorrente, para 36,4%.

Vasta…

O ciclo de 2023 vêm apresentando crescimento no número de alunos que adotaram as soluções complementares, expandindo +21,7% a/a, enquanto as soluções core tiveram uma ligeira queda de -2%. Vale considerar que a Vasta teve um efeito sazonal no 4T22 que fez com que houvesse maior concentração do reconhecimento de ACV no trimestre passado.

A receita líquida reportada foi de R$ 403m (+5,8% a/a). Os reajustes represados dos custos de impressão e papel impactaram em +24,7% a/a os custos dos produtos vendidos – que foram compensados parcialmente com a diluição nos custos dos serviços prestados -, fazendo com que o lucro bruto retraísse -0,7% ano contra ano e uma pressão da margem de -400 bps, ficando em 60,2%. Com o reconhecimento menor nesse trimestre, somados a pressão de custos e uma expansão do PCLD, a Vasta totalizou um EBITDA Recorrente de R$ 125m (-5,3% a/a), com margem para 31%, caindo -360 bps a/a.

Saber…

O calendário comercial deve favorecer a Saber nesse ano. Com as vendas das escolas para a Eleva, a unidade vinha sofrendo certas pressões, além de um calendário menos favorável em 2022, o cenário mudou.

A receita líquida da Saber cresceu +30,8% ano contra ano, chegando em R$ 131m, resultado da expansão dos três segmentos, com: PNLD +49,7%, Idiomas +25% e Outros Serviços +92,2%. Mesmo com o incremento no top line, a pressão nos custos com papel e impressão também provocou impacto negativo na margem bruta da companhia, fazendo-a retrair -930 bps a/a. O EBITDA Recorrente teve sua parte da sua rentabilidade compensada com diluição nas despesas corporativas, porém o carrego negativo do lucro bruto foi superior, trazendo a margem para 25,8% e uma cifra de R$ 34m.

Consolidando o Grupo…

A receita líquida consolidada ficou em R$ 1,3b, crescendo +13% a/a, fruto do crescimento do top line das três unidades de negócio. Os ganhos com a diluição de -0,7 p.p. em despesas corporativas netou o crescimento de +15,4% dos custos, gerando um EBITDA Recorrente de R$ 452m (+12,6% a/a) e uma margem flat de 34%.

Apesar de todos os esforços da companhia em liability management (que têm mostrado bons resultados), o resultado financeiro ainda gera ao bottom line, deixando um resultado financeiro de -R$238m.

Por fim, com resultados operacionais melhores, sinal de incremento de receita de todos segmentos e diluição de despesas, a Cogna reportou um lucro líquido de R$ 54m (vs. prejuízo de -R$13m no 1T22) e margem de 4,2%.

A companhia cresceu sua geração de caixa operacional pós capex em 27,4% ano contra ano, para R$ 227m.