Copasa (CSMG3): Seguimos com a recomendação para MANTER. Em linhas gerais, achamos o resultado positivo para tese da empresa, com números acima das nossas estimativas, mesmo esperando um resultado mais forte devido ao calor do trimestre passado. Observamos um aumento expressivo na receita da empresa devido não somente ao reajuste tarifário, mas também ao maior volume de água e esgoto medido no trimestre. Os custos da companhia também apresentaram aumento no período, mas não o suficiente para neutralizar o ganho de receita. Observando o clima extremanete quente que tivemos nesse começo de ano, podemos esperar resultado similares no 1T24. Boas perspectivas para a empresa, nesse quesito.

Em conjunto ao resultado, a companhia anunciou também o pagamento de R$331 milhões em proventos, sendo parte em forma de dividendos e parte em JCP, equivalente à R$0,87/ação, 4,2% dividend yield, com data ex 26 de março. Entretanto, como mencionamos em nossos relatórios pregressos, achamos que a cotação das ações deve seguir o fluxo de notícias referente ao seu processo de privatização ou federalização. Como amplamente divulgado na mídia, o governo do estado de Minas Gerais tinha a intenção de privatizar a companhia, mas as últimas notícias apontam para a possivel federalizaçã das estatais minerias. Como não sabemos para qual lado a empresa de fato irá seguir, apesar dos bons resultados, preferimos nos manter em uma posição mais neutra no papel.

Detalhamento do resultado

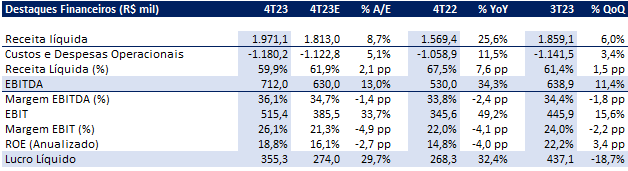

A Copasa reportou um incremento de receita líquida de 26,7% com relação ao 4T22, totalizando R$1.76 bilhão, impulsionado pelo reajuste tarifário do início do ano (+15,6% a/a) e pelo aumento de 7% a/a do volume de água e 6% a/a esgoto medido no 4T23, influenciado pela forte onda de calor.

Na parte de custos e despesas, o total somou R$1.2 bilhão, aumento de 11,5% a/a. Como principais responsáveis pelo aumento dos custos, citamos a linha de pessoal, com aumento de 10,6% a/a e a linha de energia elétrica, com aumento de 36,4%, devido ao reajuste do preço de energia e pelo aumento do consumo.

O endividamento alcançou R$3,8 bilhões, uma relação dívida líquida EBITDA de 1.5x vs (1.6x no 4T22). Na linha de resultado financeiro, o resultado financeiro foi negativo em R$22 milhões (vs -R$77 milhões no 4T22). A queda foi reflexo do aumento do ganho com aplicações financeiras e a diminuição dos gastos com juros da dívida.

O EBITDA ajustado totalizou R$711,9 milhões, aumento de 34,3% com relação ao 4T22, reflexo dos maiores volumes e reajuste tarifário. O lucro líquido foi de R$355 milhões, impactados não apenas pela performance operacional mas também por esses dois eventos extraordinários.