Após os resultados dos 1T23, iniciamos a temporada de atualizações de preços-alvo para as construtoras com exposição ao programa MCMV. Nossa primeira atualização é de Direcional, cujas ações performaram significativamente acima do Ibovespa no ano (13,5% DIRR3 vs 2,4% IBOV). Durante o período, a Direcional seguiu apresentando resultados sólidos, com margem bruta de 36% (acima da média do mercado) e VSO saudável. No mesmo período, destacamos três mudanças na nossa visão da companhia e setor, que destacamos a seguir.

Mudanças no mix de lançamentos

Com a continuidade do aperto monetário, com taxa Selic acima dos 13% há quase um ano, os bancos viram seu custo de funding aumentando pela diminuição do saldo da poupança e aumento da taxa de captação via LCI/LIG. Isso os forçou a aumentar significativamente as taxas de juros de financiamento imobiliário, saindo da patamar de ~9% para ~11%. A Caixa foi o único banco grande que continua com taxas abaixo dos dois dígitos, segurando um aumento no limite do possível (por norma do Bacen, os bancos não podem oferecer produtos que levem prejuízo ao banco).

A Riva, que atua no segmento de média renda, é muito exposta a esta mudança estrutural das taxas. Com os aumentos, a demanda dos clientes cai, uma vez que o custo mensal para as famílias extrapolam a sua capacidade de pagamento. A solução para manter as vendas em patamares saudáveis são: diminuir os preços (e margens), aumentar o pró-soluto (e correr risco de crédito durante período de aumento de inadimplência) ou lançar menos. No final, a solução com menor impacto para as companhias tende a ser lançar menos.

Felizmente, a Direcional tem a capacidade de redirecionar os lançamentos que seriam feitos pela Riva para produtos MCMV. Dessa forma, a nossa expectativa é de uma leve diminuição nos lançamentos (de R$ 4,2b para R$ 3,9b), com queda na participação de Riva para ~25% do total (vs. 46% anteriormente). Isso implica em uma queda margem de ~1p.p. e aumento da VSO em 1p.p sobre as nossas estimativas anteriores.

Riscos no MCMV

A votação da mudança na rentabilidade do FGTS traz um risco para o programa MCMV, que pode se tornar inviável sem a injeção de capital no fundo pelo Estado, principalmente se a Selic estiver próxima a 8,5%. Exploramos um pouco mais sobre o assunto neste relatório.

Em resumo: apesar da possível mudança, vemos o risco para o programa como baixo, já que o governo deve buscar garantir o pleno funcionamento do programa. Além disso, um dos possíveis efeitos que exploramos é a elitização do programa, o que não seria negativo para a Direcional.

LCD: Concorrência no mercado de crédito

Discussões recentes do BNDES indicam a possibilidade do lançamento de um novo título, o LCD – Letra de Crédito de Desenvolvimento. O LCD em tese teria um desenho semelhante ao LCI e LCA, com uma diferença significativa: é garantido pelo tesouro. Ou seja, em tese o produto impõe um chão para o rendimento dos LCI emitidos pelos bancos, potencialmente elevando o custo de captação.

Além de impor o chão para LCIs, o tamanho do estoque do LCD pode ser grande o suficiente para tirar os investidores do mercado privado para o público. Se os LCDs chegarem a R$ 200b (~1/3 dos ativos totais do BNDES hoje e 1/6 dos ativos esperados pela administração atual até 2026), por exemplo, quem irá absorver este valor? Em uma avaliação preliminar, enxergamos três candidatos: o float bancário, a poupança ou os LCIs (cujo estoque é de ~R$ 300b). A terceira alternativa – o aumento do investimento como um todo – é pouco provável, pelo efeito de crowding out (diminuição do investimento privado devido ao aumento do investimento público). De todos os pontos, o resultado é o mesmo: aumento do custo de captação pelo mercado privado.

Mudança no preço-alvo

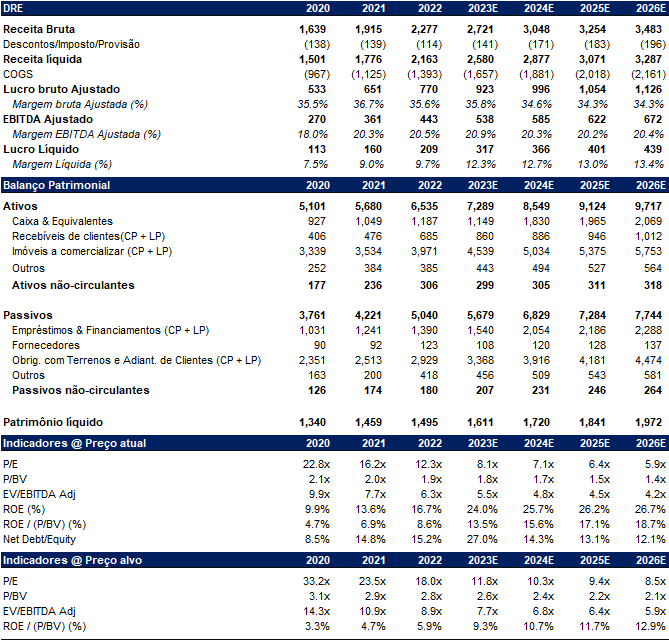

Estamos atualizando o preço-alvo de Direcional para R$ 25,00 (de R$ 23,00), reiterando a recomendação de Compra com um upside de 44%. Nossa mudança de preço-alvo se baseia nas seguintes mudanças: (i) diminuição da participação de Riva no mix de lançamentos, (ii) aumento da VSO consolidada em 1p.p. no longo prazo, (iii) diminuição na margem bruta em ~1p.p., (iv) maior generosidade no pagamento de dividendos entre 2023-2025, (v) revisão da taxa Selic e inflação para baixo para os próximos anos e (vi) incorporação dos resultados do 1T23.

Riscos para a tese

Destacamos como principais riscos para nossa recomendação de compra: (i) Inflação mais alta que o esperado, levando a uma potencial queda na margem bruta, estouro de orçamento e menor geração de caixa para projetos em construção já vendidos e (ii) Mudanças no MCMV, haja vista a votação em andamento no STF acerca da rentabilidade do FGTS.

Resumo das novas estimativas para Direcional