Após algumas semanas de conversas e especulações do mercado, a Amil e a Dasa comunicaram um acordo de combinação de negócios nessa sexta-feira (14/06/2024). A operação é uma associação entre as operações hospitalares de ambas as companhias, incorporadas sob o CNPJ da Ímpar Serviços hospitalares, a controlada de serviços hospitalares da Dasa. Avaliamos a transação como positiva para Dasa, com um caminho mais claro para a trajetória de desalavancagem, mas vale ressaltar que ainda há necessidade de mais eventos de liquidez, uma vez que a relação de dívida líquida/EBITDA da companhia ainda está acima do covenant. Vale ressaltar que Dasa não está sob nossa cobertura, o que torna esse relatório um pouco mais explicativo da operação e nossa opinião básica do assunto.

Como chegamos aqui?

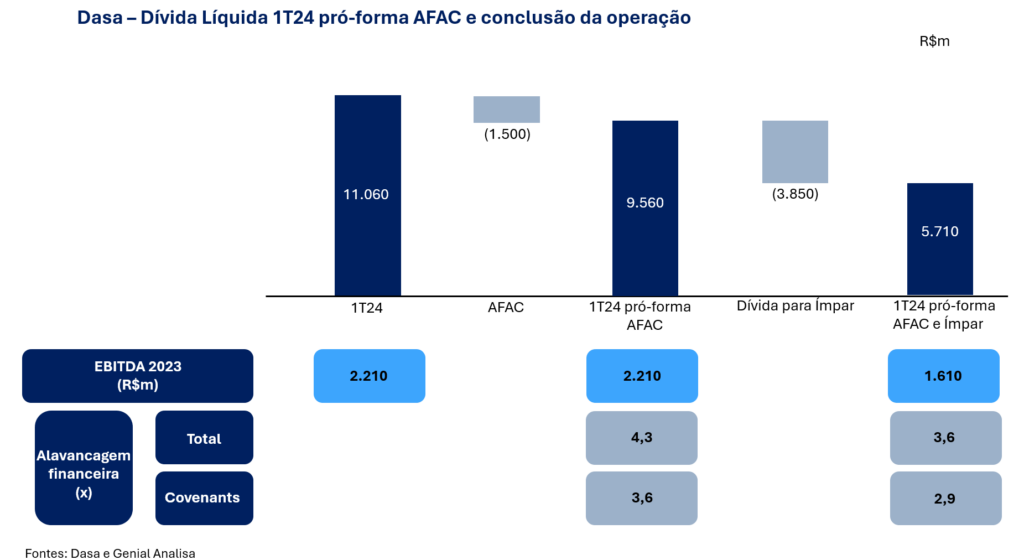

No seu resultado trimestral do 1T24 a Dasa informou ao mercado que a família Bueno, controladora da companhia, estava se comprometendo com um aumento de capital na ordem de R$ 1,5b. Ainda mais, foi informado que buscava-se a venda de um ativo estratégico para levantamento de pelo menos mais R$ 1b. O comunicado trouxe que o aumento de capital aconteceria, ou 60 pregões após a redução da dívida líquida da companhia em R$ 2,5b, ou após 31/12/2024.

Já do lado da Amil, vale recapitular os acontecimentos que levaram a operadora de saúde a ser vendida para José Seripieri Filho, o Júnior. Após anos de prejuízos nas mãos da UHG (United Health Group, maior conglomerado de saúde do mundo), os americanos resolveram se desfazer do ativo deficitário. Após algumas disputas entre outros players, o antigo dono da Qualicorp levou a Amil, e sua dívida, para casa.

Quando a Dasa anunciou que estava procurando se capitalizar, nasceram rumores no mercado que a Amil estava se aproximando da família Bueno com conversas sobre uma possível fusão. As conversas foram confirmadas essa semana, quando mais um player entrou nas discussões, a Aliança de Nelson Tanure também era estimada como um possível alvo de fusão. No final, após cerca de 3 semanas de conversas, foi anunciado a fusão entre as operações de hospitais de Dasa e Amil.

Quais são os termos da transação?

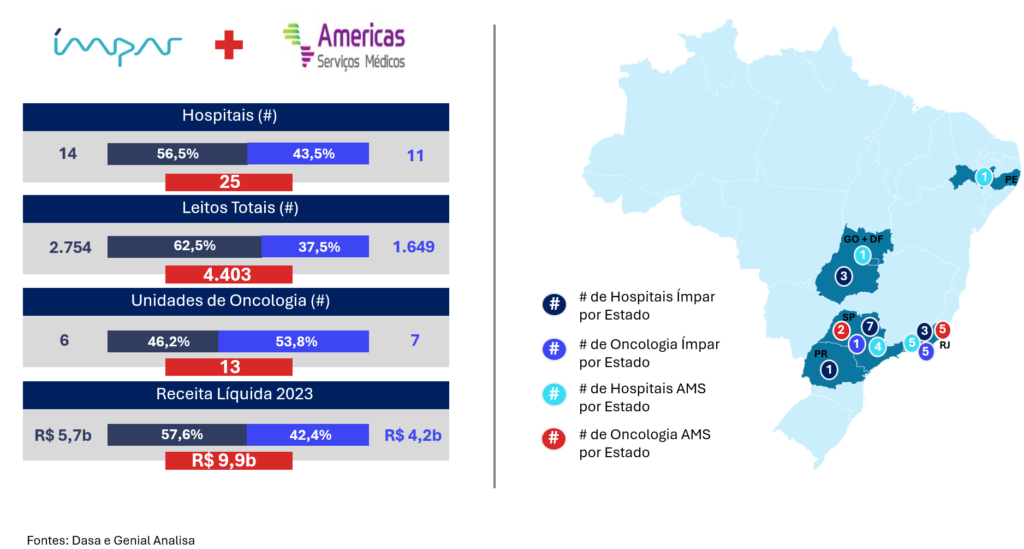

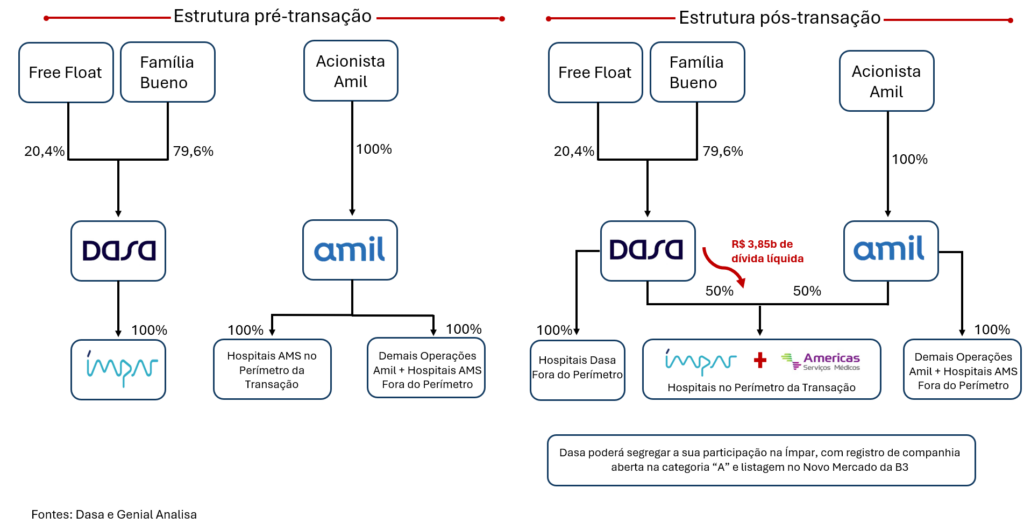

A associação entre as operações hospitalares terá um total de 25 hospitais, 4,4k leitos e 13 unidades de oncologia. Vale ressaltar que os hospitais da Rede Américas (Amil) e da Ímpar que estão localizados na região Nordeste não estão incluídos na operação. O capital social total será dividido 50% para a Dasa e 50% para a Amil. Um dos principais termos da transação é que a dívida líquida da Ímpar após a transação será de R$ 3,85b, transferido da dívida líquida total de Dasa. A Amil não aportará nenhuma dívida na Ímpar, mas fará um aumento de capital na companhia. A receita líquida da companhia combinada em 2023 foi de R$ 9,9b com EBITDA de R$ 777m, uma margem EBITDA de cerca de 13%.

Em termos de governança, o conselho de administração será composto por 9 membros, 3 indicados pela Dasa, 3 indicados pela Amil e 3 independentes. O CEO será indicado pelo conselho e será responsável por indicar os demais diretores. A transação é condicionada a aprovação pelo CADE.

O que achamos da operação?

Avaliamos a operação como positiva por alguns motivos. Vamos começar nomeando a questão do endividamento para Dasa. A companhia que apresentava um nível de dívida líquida/EBITDA de 4,3x no 1T24 agora consegue se desalavancar para 3,6x. Vale ressaltar que esse valor ainda é acima do covenant de 2,9x, mas já é um bom passo na direção correta. Com o balanço um pouco mais leve, a companhia conseguirá se manter em seu plano de reestruturação, agora focando na business unit de diagnósticos.

A Ímpar, agora contando com mais leitos, se torna a segunda maior provedora de serviços hospitalares do Brasil. Ela ganha imediatamente maior poder de barganha com seus fornecedores e com as fontes pagadoras, as operadoras. Esse poder é fator importantíssimo de teses de investimento de Rede D’Or e Mater Dei, que conseguem negociar preços com as fontes pagadoras e ganhar prazos com seus fornecedores.

E o que isso significa para o setor?

Olhando para o setor de saúde, com essa transação nasce mais um gigante da saúde no Brasil. Podemos esperar competição direta da Ímpar com os hospitais da Rede D’Or, principalmente pela sua distribuição geográfica, focada na região Sudeste. Ainda mais, observaremos um aumento na competição também no business de diagnósticos, com a Dasa aplicando o seu plano de reestruturação ao longo dos próximos trimestres. Observamos que há uma certa pressão para as empresas apresentem boa performance nos próximos meses, com a Amil e a Dasa ainda estando em situações financeiras delicadas. Acompanharemos o desenrolar da situação de perto nas próximas semanas.