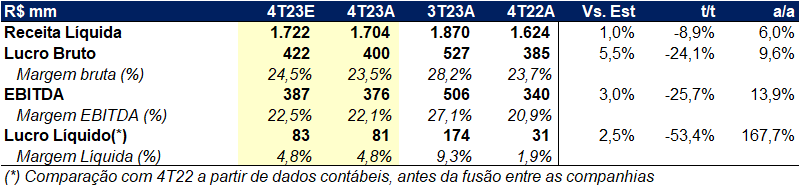

Avaliamos o resultado do 4T23 de Fleury como neutro, sem grandes surpresas. Já esperávamos um resultado mais fraco na comparação trimestral, como ocorreu, devido a sazonalidade negativa do último trimestre do ano, mesmo assim a companhia conseguiu entregar resultados sólidos. O quarto trimestre de 2023 teve feriados prolongados, o que diminuiu o número de dias “úteis” (dias úteis + fins de semana), que são os dias de maior utilização pelos clientes das unidades de atendimento, para 88 dias no período. Com menos dias há menos atendimentos, o que impacta diretamente a receita, que deixou a desejar no crescimento a/a proforma (+4,9% a/a).

O EBITDA de R$ 376m com margem de 22,1% representa um crescimento de 10,6% a/a, puxado por uma expansão do lucro operacional e da linha de depreciação e amortização. O aumento na linha de depreciação já era esperado, fruto do fechamento de aquisições, especialmente da combinação de negócios. Avaliamos o lucro líquido de R$ 81m como positivo em meio ao cenário de sazonalidade negativa.

Continuamos exaltando FLRY3 como a Top Pick do setor de saúde. A companhia seguidamente demonstra resultados sólidos mesmo em meio à um cenário conturbado para o setor. Também seguimos comprados na tese de investimento de longo prazo de criação de um ecossistema integrado de saúde que captura a jornada completa do paciente. Reiteramos nossa recomendação de COMPRAR com preço-alvo de R$ 21,00.

Receita: exames por atendimento contínua a ser destaque

A receita líquida de Fleury no 4T23 alcançou R$ 1,7b (+4,9% a/a) ficando abaixo de nossas estimativas e do mercado. Os principais driver da receita no trimestre foram: (i) crescimento orgânico do core business de medicina diagnóstica, (ii) crescimento do atendimento móvel e (iii) crescimento dos novos elos. Vale ressaltar o desempenho das unidades de atendimento “Demais SP”, que avança organicamente 10,3% no ano. Isso é fruto dos esforços de expansão de oferta na marca a+ SP e crescimento do atendimento móvel na região.

O que nos chama atenção nessa divulgação é o contínuo crescimento dos exames por atendimento, e consequentemente, dos exames. Mesmo em um trimestre de baixo crescimento no número de atendimentos, esperado pela sazonalidade, os exames por atendimento e exames crescem acima do número de atendimentos (+4,8% e +6,5%, respectivamente), assim como em trimestres passados. Esse movimento reflete uma mudança no mix da companhia para maior foco em análises clínicas, que apesar de apresentarem ticket médio mais baixo, trazem mais volume para o Fleury, uma estratégia que tem se provado eficiente.

Custos e despesas: sinergias aparecem

A margem bruta de 23,5% no 4T23 ficou estável em comparação com o mesmo trimestre de 2022. Olhamos para isso com bons olhos, uma vez que a companhia passa por uma mudança de mix de custos com a incorporação de novas aquisições, como infusões e o uso de medicações de alto custo. Esse movimento faz parte da tese de longo prazo de criação de um ecossistema integrado e demonstra a expansão dos novos elos.

As despesas operacionais foram diluídas na comparação anual, o que demonstra o ganho de eficiência, principalmente na linha de despesas gerais e administrativas. Lembrando que após a combinação de negócios com o Grupo Pardini, foram anunciadas sinergias na casa de R$ 200m – R$ 220m de EBITDA por ano. Grande parte desse ganho será em despesas, e já observamos os frutos dessa estratégia no resultado do 4T23.

Endividamento, fluxo de caixa e lucro líquido: saudável e positivo

O FLRY3 continua apresentando níveis de alavancagem saudáveis, a relação dívida líquida/EBITDA se manteve estável em 1,2x. Isso é positivo na visão de distribuição de proventos aos acionistas, como aconteceu nesse trimestre, com a distribuição de R$ 223m em dividendos e juros sobre o capital próprio. Vale destacar a geração de caixa operacional após investimentos (CAPEX) de R$ 274m.

Por fim, o lucro líquido do trimestre de R$ 81m é positivo, principalmente considerando a sazonalidade do 4T23. Reiteramos Fleury como a Top Pick do setor de saúde, e nossa recomendação de COMPRAR com preço-alvo de R$ 21,00, acreditando na tese de longo prazo e na execução do curto prazo após a combinação de negócios com o Grupo Pardini.