A Gerdau divulgará o resultado do 4T23 no dia 20 de fevereiro, após o fechamento do mercado. Esperamos dados mais enfraquecidos e com um decréscimo na receita de único digito alto t/t e queda substancial de duplo dígito para EBITDA e Lucro Líquido. As principais razões para números em retração no 4T23, em nossa visão, são:

- Brasil: (i) setor automotivo mostrando os primeiros sinais de recuperação (válido para Aços Especiais), porém, indústria ainda com demanda baixa (válido para ON Brasil); (ii) Segmento de construção civil desacelerando, número de obras pode começar a sentir o efeito da redução de lançamentos imobiliários em 2024, em especial para o segmento de alta e média renda. Ainda sobre construção, pensando no trimestre, os 4Ts geralmente apresentam sazonalidade em relação a demanda, considerando que o aumento do volume de chuvas reduz o andamento de obras, encurtando o volume de vendas de aço deste segmento. Não obstante, vemos a (iii) aceleração da taxa de penetração do aço chinês no consumo aparente brasileiro. Embora reconheçamos que a Gerdau, com maior exposição a aços longos, esteja relativamente menos impactada do que suas concorrentes, a concorrência com produtos importados está resultando em uma generalizada guerra de preços no mercado interno, conforme já relatado em diversos relatórios anteriores.

- América do Norte: (i) sazonalidade mais fraca, combinada com uma (ii) taxa de juros alta, após os movimentos de elevação promovidos pelo FED, devem dificultar a demanda por aço. Acreditamos que a desaceleração da economia levará ao menor consumo por bens duráveis, bem como o corte no ritmo de ampliação de projetos de infraestrutura, ambos fortes consumidores de aço. Acreditamos que o 3T23 já mostrou sinais dessa desaceleração, com queda de volume e corte no preço t/t. Nossa expectativa é que o 4T23 mostre a continuidade desse movimento, consolidando um mercado mais apertado no curto prazo para a Gerdau nos EUA. Vale a menção que o PMI industrial fechou dezembro em 47,9 (-1,5pt m/m), no menor nível desde agosto, mostrando o sinal claro da redução da demanda.

- Aços Especiais: a greve de trabalhadores da United Auto Workers (UAW) deve ampliar os efeitos da sazonalidade já observada no trimestre passado, quando observamos a retirada do ímpeto das montadoras de recompor estoques. Desta forma, estamos considerando uma redução mais forte das vendas dentro da divisão de Aços Especiais voltada para o mercado automotivo nos EUA como efeito adicional da greve.

- América do Sul: (i) a Forte desvalorização cambial promovida pela equipe econômica da gestão do atual presidente Javier Milei, de mais de 50% no câmbio oficial ARS/USD, na tentativa de encostar na taxa “Blue Chip Swap” (câmbio de mercado, não oficial). Acreditamos que isso deve promover um efeito considerável de redução de resultados, em razão da marcação a mercado. (ii) Ativos de rentabilidade mais enfraquecida, entre eles na Colômbia, República Dominicana e Panamá. Inclusive, a Gerdau anunciou a venda da participação das JVs que operava nessas localidades, com efeito a partir do 1T24.

Valuation e recomendação. Em relação à ON Brasil, vemos uma situação complicada, visto que o aço no mercado doméstico continua a competir com a penetração do aço importado, sobretudo o chinês. Como a atividade industrial e o mercado imobiliário não estão em níveis altos na China, o aço excedente é exportado pelos produtores, elevando a taxa de penetração desses produtos em mercados globais, entre eles o Brasil. De acordo com Instituto Aço Brasil, a penetração fechou em 25,2% em dezembro. Consequentemente, as siderúrgicas brasileiras vêm a obrigação de liberar descontos no preço do aço nacional, a fim de competir com o produto chinês.

Já a ON América do Norte sofre da alta taxa de juros e uma desaceleração econômica de curto prazo em relação ao consumo de bens duráveis que demandam aço. Na semana passada, o FED manteve a taxa de juros entre 5,25% e 5,50%, lembrando que o consenso do mercado é de um pouso suave. A expectativa é de observarmos uma desaceleração de consumo no curto prazo, sobretudo considerando que o PMI industrial oficial, medido pelo ISM, marcou níveis abaixo de 50pts durante os 12 meses de 2023. Acreditamos que a economia dos EUA está sendo puxada mais por serviços e não pelo consumo de bens.

A nossa opinião é de que a desaceleração não deve jogar o país em uma recessão técnica, tendo em vista que o PMI de serviços está vindo consistentemente dentro da zona de expansão. A última leitura, agora em janeiro, foi de 53pts (+3,1pts m/m), com uma forte expansão em relação a dezembro. Entretanto, serviços não constituem driver para aço. A indústria parece estar sentindo os efeitos das taxas de juros mais altas, o que culminará na redução de volume de aço e dificuldades de manter os altos níveis de spread metálico.

De acordo com essa lógica, ficamos um pouco mais pessimistas com a performance da companhia para 2024, e atualizamos as nossas premissas em relação a: (i) volume e spread metálico na ON América do Norte, já observando o reajuste que a Gerdau fez para o 1T24 (ótimo movimento feito pela companhia diante da dificuldade). Além disso, alteramos as premissas no modelo para refletirem as (ii) condições apertadas de prêmio de paridade no aço doméstico, sobretudo em aços planos, com uma queda mais marginal de volume vs. as nossas premissas anteriores. Reavaliamos também as condições em relação ao mercado automotivo, com (iii) volumes mais baixos da divisão de Aços Especiais do lado das montadoras americanas para 2024, porém, com um otimismo parcial (ainda embrionário) para o mercado no Brasil.

Essas diferentes dinâmicas culminaram em corte de Target Price 12M para R$24,50 (vs. R$26,00 anteriormente), fornecendo um upside de +15,51%. Negociando em um EV/EBITDA 24E de 4,1x, reiteramos nossa recomendação de MANTER.

Reajustes de preços. Mesmo dentro de uma conjuntura setorial adversa no Brasil, o preço das referências para aços longos obteve uma redução de prêmio para ~2% em janeiro (vs. 10% em novembro), com uma estabilização desse patamar agora no início de fevereiro. Notamos que o prêmio reduziu devido a uma estabilidade do preço doméstico perante a alta da referência do vergalhão turco, que está atualmente em US$617/t vs. US$570/t em novembro. Por esse lado, nossa análise de mercado sugere que a Gerdau pode estar estudando reajustar os preços de 5-7% até o final do 1T24, indicando que há espaço para elevação. Contradizendo o sentimento que as siderúrgicas nos passaram ao serem perguntadas sobre aumento de preços, a maioria respondeu que tentaria movimentações em aços planos (e não em longos).

Entretanto, não vemos espaço hoje, diante das referências de aços planos estarem cortando preço. A bobina a quente chinesa chegou a aumentar preços na reta final do ano passado. Porém, vimos a referência voltar a cair de US$598/t na primeira semana de janeiro para US$553/t no início de fevereiro, indicando queda de -7,5% em ~30 dias, com gap na paridade voltando a subir para ~18% no fechamento do mês passado vs. 12% no início de janeiro. Ou seja, a situação continua mais debilitada para aços planos e as tentativas de reajustes nesse tido de aço devem ser inócuas. Por outro lado, vemos chances maiores em longos.

Olhando agora para as movimentações no EUA, sabemos que a Gerdau anunciou dois repasses de preço, divididos por grupos de produtos: (i) o primeiro anúncio, em 23 dezembro, teve como alvo os vergalhões (+US$50/t) e barras comerciais (+US$65/t). Já o (ii) o segundo anúncio, feito no dia 5 de janeiro, foi direcionado para perfis estruturais (+US$50/t). Além disso, para incentivar o volume, a Gerdau anunciou antecipadamente os reajustes, para indicar que os clientes que comprassem até o dia 22 de dezembro iriam pegar uma faixa de preço mais barata.

Apesar da política fazer total sentido em nossa opinião, ela não alterou o orderbook, que continua em ~60 dias. Os seja, considerando esse fator, o efeito da política de antecipação de compras antes do reajuste de preço deve ser observado com mais ênfase no 1T24. Portanto, os fundamentos apontam para uma leve melhora de volume no 1T24. Já no 2T24, a expectativa é de uma dinâmica levemente expansionista no preço realizado da ON América do Norte.

Ainda assim, somos mais céticos sobre tema de spread metálico. Conforme abordaremos melhor na seção de “Nossa visão e recomendação”, não acreditamos que há muito espaço para a Gerdau fazer movimentos contínuos de aumento de preço nos EUA. Esses reajustes anunciados parecem estar atrelados ao custo de sucata, que ficou mais pressionado no 4T23, com uma correção no preço para nivelar o spread. Porém, diante de uma demanda em desaceleração, vemos um mercado mais apertado para a Gerdau em 2024, o que elevará a dificuldade de repasse para manter o spread metálico nesse patamar, que já está bem acima da média histórica. Nossa avaliação é que o spread tende a reduzir entre 2024 e 2025, com um movimento gradual em direção a média histórica. Ainda prevemos que ficará acima da média, mas não no nível que vemos atualmente.

Principais Destaques:

(i) Preços realizados devem mostrar situação ainda difícil no 4T23; (ii) Volumes poderão apresentar reduções ainda mais significativas no Brasil e na América do Norte; (iii) Projetamos a ON América do Sul com marcação a mercado devido a situação na Argentina; (iv) Unidade de Aços Especiais: EUA mais fraco parcialmente compensado por Brasil melhorando; (v) Receita projetada recua em todas as divisões de operações; (vi) Custos subindo t/t; (vii) EBITDA em queda de duplo dígito e margens em compressão; (viii) Lucro líquido enfraquecido; (ix) Reestabelecimento de tarifa de importação de aço irá elevar a alíquota média para 14% (vs. 12% em vigor antes), entretanto a medida não deve ser confundida com o requerimento de aumento da tarifa de importação para 25%, ainda pleiteado pela Aço Brasil; (x) América do Sul : Venda de ativos como consequência da baixa rentabilidade; (xi) Embora muitos tenham previsto um forte retorno pós-Covid-zero em 2023, uma postura mais cética foi mantida por nós e provou estar correta. Agora, apesar de uma revisão do consenso ter rebaixado as previsões de crescimento da China em 2024/25, uma perspectiva levemente menos negativa está sendo adotada por nós; (xii) Reajustes no Brasil: mantemos o nosso viés de que aços longos estão em situação melhor que planos, e podem sofrer repasses de preço mais cedo; (xiii) EUA: Taxas de juros altas por mais tempo reduzirão o consumo de aço; (xiv) A Gerdau será espremida dos dois lados (Brasil e EUA). Negociando em um EV/EBITDA 24E de 4,1x, reiteramos nossa recomendação de MANTER. As mudanças que fizemos nas premissas resultaram em uma redução do Target Price 12M para R$24,50 (vs. R$26,00 anteriormente), garantindo um upside de 15,51%.

Direto ao ponto…

Cenário macro reduzindo tanto volume como receita em todas as unidades.

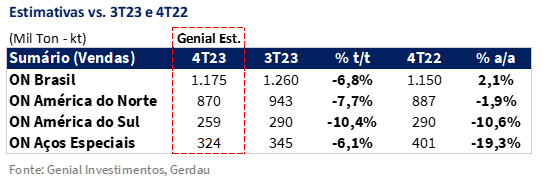

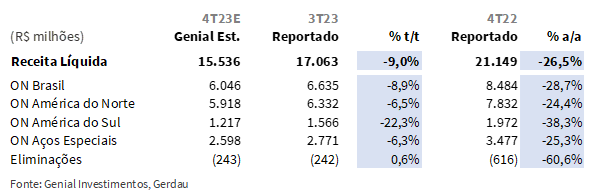

Esperamos volume em declínio na base trimestral para todas as divisões de operações da companhia, principalmente para a ON América do Sul, da qual estimamos embarques de 259Kt Genial Est. (-10,4% t/t; -10,6% a/a), configurando uma receita líquida de R$1,2b Genial Est. (-22,3% t/t; -22% a/a). Na operação do Brasil, projetamos uma receita líquida de R$6,0b Genial Est. (-8,9% t/t ; -12,1% a/a), com o volume em 1,1Kt Genial Est. (-6,8% t/t; +2,1% a/a). Já para ON América do Norte, nosso modelo aponta para uma receita líquida de R$5,9b Genial Est. (-6,5% t/t; -8,6% a/a), com as vendas em 870Kt Genial Est. (-7,7%t/t; -1,9% a/a).

A Gerdau, assim como os demais pares, ainda deve sofrer no 4T23 por conta da dinâmica de preços do aço doméstico. Embora sempre mantivemos a opinião de que a Gerdau parece menos afetada a forte penetração do aço chinês dentro do consumo aparente, devido a maior exposição a aços longos, ainda assim, como a companhia passou por um processo de diversificação de mix de produtos, acabou de alguma forma também tendo um percentual de seu portfólio exposto a competitividade com o aço importado. Este, por sua vez está ganhando terreno no mercado brasileiro e incomodando muito o setor.

EBITDA em forte declínio.

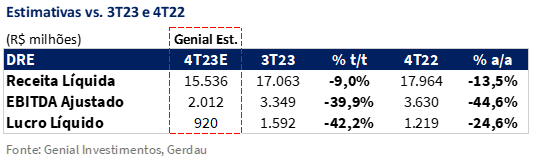

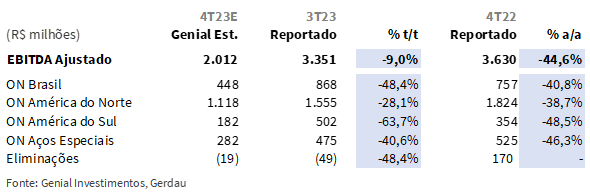

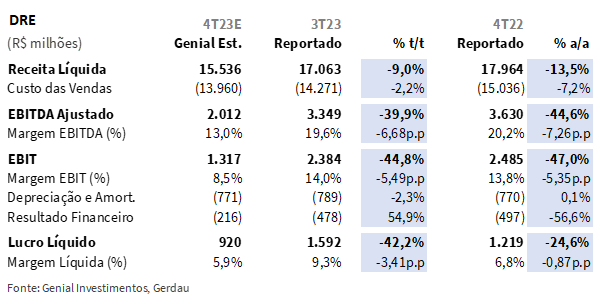

Projetamos o EBITDA consolidado da companhia em R$2,0b Genial Est. (-39,9% t/t), um regresso perceptível em todas as ONs da Gerdau, devido principalmente à baixa receita esperada para o trimestre e ao COGS/t subindo mid single digit t/t.

Portanto, com uma receita menor e um COGS/t maior, calculamos margens regredindo t/t. Para a ON Brasil, unidade mais relevante da companhia, esperamos EBITDA retraindo para R$448m Genial Est. (-48,4% t/t), refletindo assim um recuo na margem para 7,41% (-5,7p.p t/t). Consequentemente, o bottom line consolidado deve retrair, pelos nossos cálculos, para R$920m Genial Est. no 4T23 (-42,2% t/t; -24,6% a/a).

GGBR4 Prévia 4T23: No detalhe!

Preços realizados devem mostrar situação ainda difícil.

Na unidade de operação Brasil, acreditamos em um preço decrescendo para R$5.147 Genial Est. (-2,3% t/t; -13,9% a/a), em função da situação delicada enfrentada pelo mercado siderúrgico. Um dos principais fatores para tal cenário é a desaceleração da economia chinesa. Ao invés das usinas chinesas adequarem a taxa de utilização dos Alto-fornos para a realidade da demanda interna, continuaram a produzir próximo de ~90% durante boa parte de 2023, com algum nível de incentivos do governo, em margens baixas (pressionadas também pelo custo do carvão metalúrgico). O volume bruto não consumido na China, sobretudo de aço plano, foi exportado para demais economias globais, entre elas o Brasil.

Com isso, o aço chinês passou a chegar no Brasil em um nível de preço muito baixo. Anexas a demanda interna ainda anêmica, as siderurgicas locais se encontraram durante o ano passado em sérias dificuldades. Isso ocorre uma vez que os players nacionais não possuem capacidade de competir com o preço do produto importado e, portanto, perderam ao longo de 2023 o poder de barganha na renegociação com a indústria. Essa, por sua vez, mediante a uma demanda fraca por bens de consumo duráveis, passou a procurar o aço mais barato oferecido pela China, elevando a penetração de importação dentro do consumo aparente para ~25% em dezembro (o maior nível da séria histórica).

Já na ON América do Norte, esperamos o preço realizado em USD basicamente flat t/t, chegando a US$1.374/t Genial Est. Porém, ao realizarmos a conversão USD/BRL, observamos, na verdade, as estimativas indicando um aumento de +1,3% t/t para R$6.803/t Genial Est., em função da leve valorização do dólar frente ao real na taxa de câmbio média do 4T23.

Volumes poderão apresentar reduções ainda mais significativas no Brasil e na América do Norte.

Para ON Brasil, no que corresponde a volumes, os números deverão mostrar um trimestre com condições apertadas. A razão disso é atribuída ao cenário macro desfavorável e a sazonalidade mais fraca, mediante a sequência mais baixa de apetite para o consumo de aço provocada pela desaceleração normalmente observada entre 3Ts e 4Ts.

Projetamos embarques de 939kt Genial Est. (-9,6% t/t; -2,4% a/a) no mercado interno (MI), enquanto para o mercado externo (ME), esperamos vendas aumentando para 235kt Genial Est. (+6,6% t/t; +25,3% a/a). Acreditamos que em tendência oposta, a Gerdau deve se valer de um maior redirecionamento de vendas para outros mercados na América Latina, como consequência do mercado interno sem capacidade de absorção de volume. Dessa forma, ao consolidarmos os dois mercados (MI + ME), obtemos uma projeção para a ON Brasil de 1,1Kt Genial Est. (-6,8% t/t; +2,1% a/a).

A ON América do Norte também deve ser golpeada com uma queda sequencial nos embarques, uma vez que sofre com a sazonalidade (período mais fraco que o 3T23) e alta taxa de juros para padrões dos EUA. Estimamos, portanto um volume de vendas de 870kt Genial Est. (-7,7% t/t; -1,9% a/a).

Projetamos a ON América do Sul com marcação a mercado devido a situação na Argentina.

A ON América do Sul deve sofrer um baque considerável no volume, ocasionado mais uma vez pelo cenário macroeconômico turbulento, principalmente na Argentina. A operação da Argentina terá que suportar, além de uma redução de demanda, uma marcação a mercado forte.

Explicitamos que a desvalorização cambial forçada de ~50% da taxa oficial ocorrida no 4T23, na tentativa de aproximar o valor da “Blue Chip Swap”, reduzindo o spread praticado pelo mercado e o câmbio oficial, causará um impacto significativo no descasamento entre a precificação vista anteriormente e a conversão dos números na taxa AR$/BRL. Com isso, a tendência é observarmos um trimestre trazendo uma forte redução sequencial. Na tentativa de reproduzir esse efeito dentro do nosso modelo para o 4T23, estimamos um preço realizado para ON América do Sul de R$4.694/t Genial Est. (-13,2% t/t; -12,8% a/a).

Unidade de Aços Especiais: EUA mais fraco parcialmente compensado por Brasil melhorando.

Já para a unidade de Aços Especiais, acreditamos em tendências opostas entre EUA e Brasil. A divisão de negócios, que possui operações nos dois países, está essencialmente ligada ao segmento automotivo. Para os EUA, pontuamos: (i) cenário macro americano desacelerando pelo efeito de uma taxa de juros mais esticada (FED rate de 5,25-5,50%), com o segmento automotivo sendo muito sensível a taxa de juros. Além desse fator, vemos a (ii) sazonalidade debilitada dos 4Ts, adicionada da (iii) greve do sindicato dos trabalhadores das montadoras (UAW – United Auto Workers) como potenciais agentes de um resultado enfraquecido, principalmente em volume. Embora a greve da AUW tenha chegado ao final em novembro, o 4T23 foi mais impactado que o 3T23.

Porém, no Brasil a tendência do 4T23 deve ser de melhora. Na direção oposta aos EUA, o Banco Central do Brasil realizou movimentos antecipados em relação a política contracionista. A taxa SELIC saiu de 2% para 13,75% em um ano e meio, e permaneceu neste valor durante 12 meses. O ciclo de aperto monetário foi severo (e necessário), elevando o Brasil a condição de país com a maior taxa de juros real do mundo (durante algum tempo). Em agosto de 2023, após quase 3 anos de discursos mais duros em relação ao combate da inflação, o COPOM realizou o redirecionamento do ciclo para o afrouxamento monetário, cortando a SELIC em -0,50p.p. A partir daí, foram 4 cortes adicionais e consecutivos de igual magnitude, jogando a SELIC para 11,25% ao final de janeiro.

Assim como o FED começou a elevar a taxa de juros em dezembro de 2022 e só estamos vendo o efeito da desaceleração na economia real norte americana agora, o Brasil, que vai na direção contrária e já está promovendo cortes na taxa SELIC desde agosto de 2023, possui também um delay para sentir o efeito na economia real. Essa lentidão está essencialmente ligada ao maior apetite pelo consumo de bens duráveis. Ou seja, os sucessivos cortes de juros, que estão em curso há 6 meses, começaram apenas recentemente a repercutir no aumento de demanda por bens de ciclo de consumo mais longo, como os automóveis e caminhões por exemplo.

Adicionado a esse efeito, também observamos a redução dos impostos direcionados a veículos leves (IPI, PIS e COFINS), que ocorreu em 25 de maio de 2023. O corte na alíquota de impostos como efeito redutor de preços nos carros em 1,5% a 10,8% pelas autoridades brasileiras levou a um progressivo aumento na demanda por veículos leves, superando as expectativas. Ainda que o efeito seja mediano, vimos um progresso nos números divulgados pela ANFAVEA em dezembro.

Do lado de veículos pesados, a imposição do padrão Euro 6 manteve a demanda baixa em 2023. Com a diminuição dos estoques de veículos Euro 5 nas fábricas, as empresas que renovarem suas frotas em 2024 serão forçadas a comprar os modelos Euro 6, mesmo que mais caros. Nesse caso, a compressão da SELIC será essencial para reativar a demanda na classe de caminhões e ônibus.

Para resumir, a mensagem que queremos passar é que EUA e Brasil estão andando, atualmente, em direções opostas em relação ao mercado automotivo. EUA está desacelerando e o Brasil está voltando a consumir, em razão principalmente das posturas relacionadas a fase do ciclo de juros e seus respectivos delays dentro da economia real. Dessa forma, projetamos um volume de embarques para a divisão de Aços Especiais de 324kt Genial Est. (-6,1% t/t; -19,3% a/a), com preço realizado de R$8.014/t (-0,1% t/t; -1,7% a/a). Apesar da estabilização do preço no movimento sequencial, ainda acreditamos que do lado de volume, a desaceleração dos EUA somada a greve dos trabalhadores da UAW fará mais peso do que a melhora gradual do mercado brasileiro.

Receita projetada recua em todas as divisões de operações.

Em consonância com o resfriamento de preços (em alguns casos) e volume de vendas (em todos os casos), observamos uma retração da receita líquida em quaisquer segmentos da companhia, sem exceção. A receita consolidada em nossas projeções decresce para R$15,5b Genial Est. (-9,0% t/t ; -26,5% a/a). A ON América do Sul, proporcionalmente, apresenta a pior performance no top line, chegando a R$1,2b (-22,3% t/t; -38,2% a/a), pelo efeito da marcação a mercado dos ativos na Argentina, mas a ON Brasil é a que mais possui peso para puxar nominalmente a receita consolidada para baixo, marcando R$6b (-8,9% t/t; -28,7% a/a).

Custos subindo t/t.

Acreditamos que o custo por tonelada deve apresentar uma piora em todos as divisões de operação da Gerdau. Mesmo com a nossa expectativa de um aproveitamento no custo de coque no 4T23 em relação ao delay para a curva spot, o preço do carvão metalúrgico subiu muito e provavelmente fará com que o COGS/t seja mais alto na base trimestral, principalmente na ON Brasil, que é mais exposta a produção por Alto-forno. Esperamos que o custo para a unidade atinja a marca de R$4.997/t (+5,2% t/t; -8,4% a/a).

Para a ON América do Norte estamos projetando um COGS/t de R$5.675/t (+6,6% t/t; -1,4% a/a). Se por um lado o preço do carvão metalúrgico subiu impactando nossas projeções para a ON Brasil, por outro o preço da sucata ferrosa também teve um trimestre de elevação, o que deve pressionar as margens da ON América do Norte, mais exposta a forno elétrico a arco. De acordo com o nosso monitoramento, o preço de mercado da sucata nos EUA atingiu US$505/t no Leste (+12% t/t) e US$477/t no Centro-oeste (+7% t/t).

Já para a unidade de aços especiais, vemos um aumento um pouco mais significativo, chegando a um COGS/t equivalente a R$7.517/t Genial Est. (+10,6% t/t; +5,7% a/a), com (i) maior ociosidade, (ii) elevação do custo de sucata e (iii) menor poder de diluição de custo fixo, em razão do volume de vendas mais baixo vindo dos EUA, mediante a greve do sindicato dos trabalhadores das montadoras (UAW – United Auto Workers)

EBITDA em queda de duplo dígito e margens em compressão.

Consolidamos uma expectativa de um EBITDA Ajustado consolidado em R$2,0b Genial Est. (-39,9% t/t ; -44,6% a/a), com uma queda de duplo dígito, imputando uma margem de 13,0% (-6,68p.p t/t; -7,26p.p a/a), em uma forte compressão. Todas as unidades de negócio devem trazer números mais fracos, com a ON Brasil chegando em nosso modelo a um EBITDA de R$448m Genial Est. (-48,4% t/t; -40,8% a/a) e ON América do Norte com R$1,1b Genial Est. (-28,1% t/t; -38,7% a/a), também apresentando compressões em suas margens, para respectivamente 7,41% e 18,90%. A divisão de Aços Especiais também deve apresentar um resultado muito aquém do potencial, com R$282m Genial Est. (-40,6% t/t; -46,3% a/a).

Isso se deve, aos seguintes fatores: (i) aumento do custo por tonelada projetado em todas as divisões e (ii) contração de receitas, causada pela (iii) maior penetração do aço chinês e potencial redução de volume de embarques no Brasil, bem como (iv) alta taxa de juros nos EUA e (v) greve dos trabalhadores da UAW. Todos esses agentes catalizadores de um resultado mais fraco foram amplamente discutidos ao longo do relatório.

Lucro líquido bem enfraquecido.

A projeção do impacto de um EBITDA desfalecido no lucro líquido, por sua vez, não poderia ser diferente, esperamos também uma redução. Apesar de um resultado financeiro melhor (-R$216m no 4T23 Genial Est. vs. -R$478m no 3T23) ainda vemos um bottom line de R$920m Genial Est. neste trimestre (-42,2% t/t; -24,6% a/a).

Nossa visão e recomendação

Brasil deve continuar sendo empecilho no curto prazo. Nossa avaliação é de que a ON Brasil continuará enfrentando, dentro os próximos meses, efeitos da abundância de aço de origem chinesa dentro do consumo aparente, cujas importações foram ajustadas pelo Instituto Aço Brasil (IABr) para 4,5Mt em 2023. Isso reflete em uma taxa de penetração de 25,2% em dezembro de 2023 (vs. 17,8% em dezembro de 2022) e 18,6% durante o ano (vs. 13,6% em 2022).

A alta acessibilidade ao mercado brasileiro continua estabelecendo um cenário no qual as usinas siderurgicas locais enfrentam pressões, devido à baixa tarifa de importação em comparação com outros países, como EUA e México por exemplo. Portanto, para não perder market share as siderúrgicas brasileiras passaram o ano de 2023 oferecendo descontos nos preços, principalmente em aços planos. Embora recentemente estamos passando a ver as autoridades brasileiras ampliando o diálogo com o setor, o movimento ainda é muito aquém do necessário, conforme segue descrito abaixo.

Reestabelecimento de tarifa de importação de aço. A câmara de Comércio Exterior do Brasil (CAMEX) aprovou recentemente, no dia 08/02, a restauração integral da alíquota do imposto de importação de produtos do aço, de forma a inibir o efeito da medida anterior que reduzia as tarifas (feita em 2022 unilateralmente pelo Brasil). Segundo nossos cálculos preliminares isso irá elevar a alíquota média para 14% (vs. 12% em vigor antes), passando a ficar em linha com os níveis da Tarifa Externa Comum (TEC) do bloco Mercosul, antes da redução unilateral do Brasil. Nossa visão é de que a notícia é positiva, entretanto não deve ser confundida com o requerimento de aumento da tarifa de importação para 25%, ainda pleiteado pelo Instituto Aço Brasil (IABr), uma vez que a medida anunciada é apenas um reestabelecimento das taxas vigoradas anteriormente.

China: o que estamos vendo que o consenso não está? O nosso ponto de vista com a China parece que ocorre sempre ao contrário do consenso. Quando a maior parte dos investidores esperava uma retomada forte após o final do Covid-zero, nós adotamos um tom bem mais cético e acertamos. Agora, após diversos bancos e corretoras terem revisado para baixo o crescimento da China para os próximos anos, nós passamos a ter uma visão um pouco menos pessimista.

Aqui é importante comentar: não é que estamos bullish com a China, só achamos que a estabilização do crescimento da China vs. o final do ciclo de expansão high single digit no PIB visto na década anterior a pandemia já entrou no preço dos ativos ligados a economia chinesa. Além disso, nossos estudos indicam um 2024 com desempenho um pouco melhor do PMI industrial em 2024 vs. 2023 e com um consumo interno de aço na China menos pressionado, em razão da redução das taxas de juros e dos três pontos abaixo.

A (i) potencial melhora na arrecadação de impostos e na atividade orçamentária, juntamente com o adicional de ¥1 trilhão (~US$240b) em CGBs especiais e dívidas de governos locais no 1T24, segundo nossa análise, pode levar a uma expansão de ~15% a/a nas receitas fiscais a partir do 2T24. A (ii) flexibilização do governo do limite do déficit fiscal para 3,8% do PIB (vs. 3% anteriormente) também proporcionará mais margem de manobra para incentivar a economia através de estímulos.

Além disso há uma (iii) nova política de programa de habitação social que está sendo elaborada. Essa, por sua vez, difere do antigo incentivo (2015-2017) no uso de fundos, na proibição de distribuição de dinheiro (valendo apenas a opção do vaucher moradia) e no uso de propriedades (impedimento da venda posterior da moradia no mercado secundário). Nossa análise é de que o programa não resultará em um choque abrupto de renda, mas gradualmente ajudará na redução da vacância de imóveis comerciais e apontará para o início de um crescimento sustentado na construção e edificação de imóveis, sobretudo, os destinados a baixa renda. Com a nossa previsão de estimular um aumento de +8,5% a/a nas vendas de imóveis entre 2024 e 2025, acreditamos que o programa poderá neutralizar o declínio de -9% que ocorreu em 2023.

Vale mencionar que a nova política pode estabilizar o setor, mas não esperamos que a demanda se iguale a expansão vista nas décadas anteriores. Portanto, trazendo agora o conteúdo macro para o micro, passamos a incorporar em nosso modelo de oferta/demanda em dezembro do ano passado uma produção anual de aço na China entre 2024 e 2028 no intervalo de 950-990Mt, o que configura +4,5% em relação à estimativa anterior a dezembro, mas ainda assim uma redução de -2,5% em relação ao recorde de 2020 de ~1,1Bt. Para 2024, acreditamos que a produção de aço em 2024 na China seja de 990Mt (vs. ~1Bt em 2023).

Mesmo com uma redução estimada de 1% a/a na produção em 2024, acreditamos na melhora do consumo interno de aço, e, portanto, uma leve redução das exportações de aço chinês para demais mercados globais ao longo do 2S24. Elaboramos os pontos citados em um extenso relatório, publicado em dezembro do ano passado, e que segue em anexo (Metais & Mineração: Uma imersão sobre o próximo estímulo do governo chinês).

Brasil: mantemos o nosso viés de que aços longos estão em situação melhor que planos. Nossa análise sugere que as siderúrgicas têm mais urgência em reajustar o preço do aço plano, pois as margens desse produto comprimiram muito mais durante 2023 do que o aço longo (vergalhão). Porém, como o gap do prêmio de paridade para aços longos está significativamente menor do que em aços planos, acreditamos que a possiblidade para repasse de preços potencial com mais chances de adesão na carteira de clientes acaba sendo mais viável nos longos. Isso, é uma boa notícia para a Gerdau, que é mais exposta a esse tipo de aço.

América do Sul : Venda de ativos como consequência da baixa rentabilidade. Além do impacto na Argentina que comentamos ao longo do relatório, estará em curso nos próximos meses uma redução do tamanho das operações em algumas outras regiões. A Gerdau anunciou no dia 01 de fevereiro a venda total de sua participação (equivalente a 50%) da JV Gerdau Metaldom Corp. (e subsidiárias) para o grupo INICIA, por US$325m. O closing dessa operação está previsto para acontecer no 1T24.

A companhia também procura viabilizar até o final do 1S24 a venda da JV Diaco S.A (dessa vez uma participação de 49% da Gerdau). As operações envolvidas em ambas as vendas constituem: Colômbia, República Dominicana, Panama e Costa Rica. Embora elas não representassem um EBITDA significativo se comparado ao consolidado, ainda assim clarifica o cumprimento da tendência de saída da Gerdau de uma parte da América do Sul, permanecendo apenas no Peru, Argentina e Uruguai. A baixa rentabilidade desses ativos e as condições macro dos diferentes países foram os fatores que motivaram o sell-off.

EUA: Taxas de juros altas por mais tempo reduzirão o consumo de aço. Atualmente, o mercado de aço nos parece mais restrito para a divisão da América do Norte da Gerdau, considerando que o segmento industrial e de infraestrutura estão reduzindo as atividades devido às altas taxas de juros para padrões dos EUA, mantidas entre 5,25% e 5,50% pelo FED na última reunião do FOMC. Portanto, uma desaceleração dos resultados está se desenhando para 2024.

Conforme comentamos no início deste relatório, durante 2023 inteiro o PMI de manufatura, medido pelo ISM, permaneceu abaixo de 50pt, o que indica uma demanda por aço debilitada. Apesar disso, o PMI de serviços tem mostrado uma expansão consistente, com a leitura mais recente em janeiro em 53pts, um aumento de +3,1pts m/m, indicando que uma recessão técnica é improvável. Entretanto, o setor siderúrgico pode enfrentar desafios devido ao aumento das taxas de juros, levando a uma possível redução contínua nos volumes de aço no curto prazo e problemas para manter os altos níveis de spread metálico. Essa tese sobre a redução gradual dos spreads já é difundida por nós desde meados do ano passado, em nossos relatórios sobre a Gerdau.

O FED reforçou a ideia de que só cortará a taxa quando a leitura de dados que impactam a inflação mostrarem que a taxa caminhará de forma tranquila para a meta de 2%. Entretanto, o consenso abriu o ano prevendo cortes nas taxas de juros já no 1S24. Alguns dirigentes do FED comunicaram que a abordagem de reduzir juros de forma tão rápida possa ser exagerada. Esse otimismo, embora afrouxe as condições financeiras, vai contra os objetivos do FED de combater a inflação.

Na alternativa do consenso se provar correto, e o FED começar a cortar juros, a curva de longo prazo se estreitaria ainda mais. Entretanto, (i) dados benéficos sobre a inflação, (ii) afrouxamento do mercado de trabalho e a (iii) atividade econômica no setor de serviços mais reduzida devem se materializar para que o cenário excessivamente otimista de corte da taxa de juros continue. O que não parece estar acontecendo. Recentemente foram divulgados os indicadores PPI e CPI, e ambos vieram mostrando condições ainda complicadas para corte de juros.

Nossa previsão, desde o final do ano passado, é de que os cortes só começarão a acontecer a partir de junho. Havia uma probabilidade marcada para corte em março, mas essa probabilidade já caiu depois da reunião do FOMC no final de janeiro. Então, o cenário mais uma vez parece convergir para o nosso pensamento. E nesse caso, juros altos por mais tempo não é uma boa notícia para a Gerdau…

Espremida dos dois lados. As nossas premissas sobre o desempenho da Gerdau em 2024 foram atualizadas de acordo com três fatores principais: (i) volume e spread metálico na ON América do Norte, dado o repasse promovido pela companhia para o 1T24 porém, com chances menores de novos reajustes no preço ao longo do ano, (ii) as condições adversas de prêmio de paridade no aço doméstico, particularmente no aço plano, acarretando um declínio de volume maior do que o antecipado anteriormente na ON Brasil, e (iii) volumes reduzidos da divisão de Aços Especiais, em razão do maior pessimismo em relação ao desempenho das montadoras americanas em 2024, mas parcialmente compensadas por potencial crescimento no mercado brasileiro (tanto para veículos pesados como leves).

Com um EV/EBITDA 24E de 4,1x, vemos a Gerdau negociando em linha com a média histórica, após a queda voraz das ações nos últimos 6M (~20%). Gostamos da tese de investimento da companhia, porém, sabemos que grande parte dos investidores que acompanham commodities possuem dinâmicas de curto prazo. A nossa visão é de que todos os ajustes de premissas que fizemos para refletir uma situação pior em ambas as divisões principais (ON Brasil e ON América do Norte) já estão incorporadas no preço das ações atualmente. Portanto, a queda de EBITDA de 22% projetada por nós para 2024 (R$10,4b 24E vs. R$13,5b 23E) já parece ter sido precificada pelo mercado.

Isso quer dizer que as ações daqui para frente não devem cair muito mais do que já caíram. Entretanto, também não vemos catalizadores mais contundentes de alta no curto prazo, com os resultados do 4T23 potencialmente dando sinais do que será boa parte do ano de 2024: A Gerdau será espremida dos dois lados (Brasil e EUA). As mudanças que fizemos nas premissas resultaram em uma redução do Target Price 12M para R$24,50 (vs. R$26,00 anteriormente), garantindo um upsidede 15,51%.