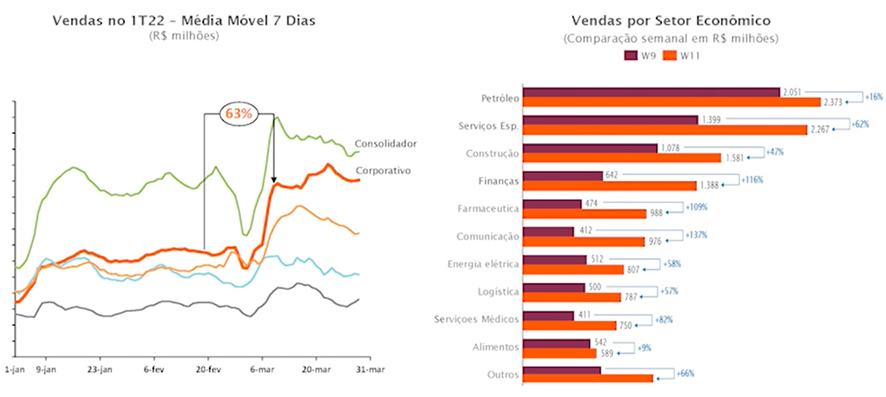

Conforme já era esperado, a empresa apresentou resultados operacionais positivos no 1T22, como já havíamos antecipados nas prévias do trimestre, os dados operacionais deveriam ser positivos, com destaque para a forte demanda ajudada pela recuperação no segmento corporativo. O volume de viagens aéreas domésticas atingiu 77% dos patamares de 2019. Em março, o segmento corporativo acelerou sua recuperação apresentando 60% de crescimento em comparação com janeiro e fevereiro.

Além disso, a empresa tem acertado na oferta de voos, ou seja, mesmo com um aumento de capacidade as taxas de ocupação se mantiveram em níveis elevados, garantindo boa rentabilidade, em especial nesse momento de preço do combustível e o dólar estão em patamares elevados. O principal reflexo disso, pode ser percebido no CASK sem a parcela de combustíveis (CASK EX — Combustível), onde houve redução de 4% na comparação com o 1T21.

A receita líquida operacional de R$ 3,22 bilhões ficou acima das estimativas do consenso de mercado (R$ 3,09 bilhões). O EBITDA de R$ 438 milhões foi acima das expectativas do mercado de R$ 313 milhões, além disso, reverteu um prejuízo de R$ 249 milhões.

O que nos surpreendeu positivamente foi o yield de passageiros que atingiu os R$ 36,8 recorde para o primeiro trimestre e 4% acima das nossas expectativas e maior que os R$ 36,00 de expectativa do mercado. O restante dos números veio em linhas com os divulgados no dia 11 de abril de 2022, quando a Gol apresentou sua atualização trimestral aos Investidores. Na quela data, a empresas estimava um aumento da capacidade (ASK) de 44%, um aumento de demanda (RPK) de 46% e um aumento na receita unitária de passageiro (PRASK) de 45% na comparação com o mesmo período do ano passado.

Do lado negativo, destacamos o aumento de 8,3% da dívida líquida, que atingiu os R$22,0 bilhões no 1T22. Os custos com combustíveis cresceram menos do que imaginávamos, mesmo com um aumento relevante no querosene de aviação (QAV), cerca de 60% em relação ao mesmo período de 2021, houve redução de 3,7% no consumo de combustível por hora de voo. O CASK total cresceu 47% ano contra ano.

Outro ponto importante a ser ressaltado é a queda do dólar, que acaba aliviando os custos das companhias com leasing de aeronaves. Somado a essa queda, no começo de março, a Petrobras anunciou novos reajustes para o querosene de aviação (QAV). Os reajustes refletiram em cerca de 17% de aumento no preço do combustível. Segundo o próprio CEO da Gol, o insumos representava na época cerca de 50% do total de custos e despesas operacionais da empresa.

Nesse cenário, entendemos que parte dos custos estão sendo repassados para os consumidores, refletindo em aumentos nas tarifas. Os dados reportadas pela Gol (GOLL4) apresentaram melhora no cenário para o ano de 2022, estamos alterando nossa recomendação de VENDER para MANTER, devido ao baixo potencial de queda encontrado no valuation atual.