A Gol reportou resultados positivos em nossa visão. O primeiro trimestre ainda sazonalmente forte aliado a um efeito integral de isenção de PIS/COFINS e uma redução considerável no preço do Querosene de Aviação (QAV) fizeram com que a companhia reportasse Yields recordes com margens ainda em níveis elevados. Além disso, o operacional forte resultou em uma geração considerável de caixa, algo que julgamos crucial para a companhia no curto prazo.

Principais Destaques

Mesmo considerando os efeitos da isenção fiscal, o Yield reportado superou nossas expectativas, terminando o 1T23 em 48,52 centavos (vs. 47,98 estimados por nós). Com isso, é a primeira vez desde 2016 que o Yield do 1º trimestre supera o reportado no trimestre anterior. Isso nos mostra que a demanda por passagens aéreas ainda permanece aquecida, em um nível relativamente maior do que o antecipado por nós.

No entanto, parte desse aumento no Yield se deu por conta da isenção tributária que afetou os resultados do primeiro trimestre. Segundo nossas estimativas, não fossem esses efeitos a receita líquida teria sido impactada em ~R$ 150 milhões, o que por sua vez faria com que o Yield terminasse o período na faixa dos 46,6x centavos.

Falando de custos, não observamos nenhuma surpresa. Devido ao ASK menor em relação ao 4T22, tivemos um aumento tímido do CASK. No entanto, destacamos positivamente a contínua queda no preço do QAV, que resultou em uma redução de 5,5% no preço médio pago por litro. Ressaltamos que esse efeito ainda deve continuar nos próximos trimestres, visto que tivemos mais reduções anunciadas pela Petrobras nos primeiros meses de 2023, e que por sua vez possuem um efeito de defasagem de aproximadamente 45 dias.

Por conta da renegociação de dívida e o cancelamento de bonds, aliado a uma geração de caixa, a alavancagem da Gol terminou o 1T23 em 7,9x, uma queda substancial em relação à reportada no último trimestre de 2022 (9,5x). Com isso, a Gol mencionou que conseguiu diminuir seus pagamentos de juros anuais em cerca de US$ 30 milhões (~R$ 40 milhões por trimestre utilizando o câmbio reportado, que por sua vez ficou relativamente estável em relação ao reportado no último trimestre). Isso aliado ao operacional forte fez com que a Gol reportasse um lucro de aproximadamente R$ 620 milhões no trimestre.

Análise Quantitativa

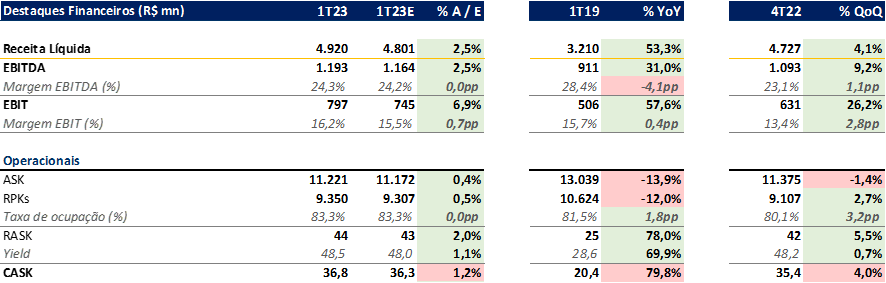

O 1T23 totalizou R$ 4,92 bilhões de receita líquida (+53,3% a/a e +4,1% t/t), ficando em linha com nossas estimativas e superando o consenso de mercado em 3,8%. O EBITDA somou R$ 1,19 bilhões (+31% a/a e +9,2% t/t), ficando 2,5% acima das nossas estimativas e 8,9% acima do consenso do mercado. A margem EBITDA finalizou o trimestre em 24,3%, ficando em linha com as nossas expectativas.