De maneira geral, julgamos o resultado positivo. A boa gestão entre ocupação e tarifa foi favorecida pela por um custo com o combustível mais brando, ajudando a maximizar a rentabilidade da companhia.

A melhora operacional veio em boa hora. No entanto, algo que nos chamou a atenção foi a queda marginal no Yield em relação o 2T23. Historicamente, existe uma tendência de aumento do 2T para o 3T, que não se repetiu em 2023. Quando juntamos na equação, o aumento da parcela de clientes corporativos na base do 3T23, com o aumento substancial na taxa de ocupação e na ponta vemos um Yield menor, fica a impressão de que está ficando cada vez mais difícil repassar preço.

Apesar da fotografia do trimestre ter sido positiva, com margens e receitas fortes superando nossas expectativas, não nos sentimos confortáveis em mudar nossa recomendação. A recente escalada dos preços de petróleo e um fiscal frágil que tende a prejudicar o câmbio podem prejudicar o setor que ainda luta para se reestruturar dos efeitos da pandemia.

Dito isso, seguimos com nossa recomendação de MANTER para Gol, com preço alvo de R$ 8,20.

Principais destaques

O trimestre reflete um voo sem turbulências. A sazonalidade é naturalmente melhor se comparada ao 2T23, aumentando o número de decolagens e passageiros, o que logicamente aumenta a receita por quilômetro voado (RPK). Além disso, os reajustes deflacionários de preço anunciados pela Petrobras durante o segundo trimestre foram contabilizados integralmente no período, o que ajudou a melhorar a rentabilidade da companhia, fazendo com que ela apresentasse margens parecidas com os níveis de 2019.

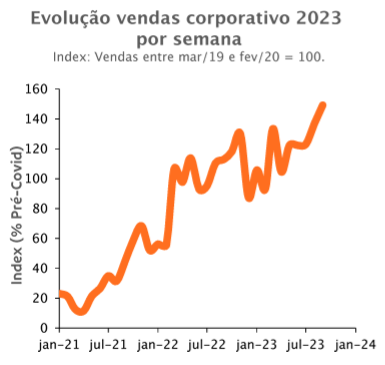

Embora diversos fatores pudessem sugerir um aumento na tarifa por quilômetro voado (Yield), observamos o contrário: uma diminuição discreta no Yield do segundo para o terceiro trimestre de 2023. Esta tendência diverge do padrão histórico, que geralmente mostra um crescimento nesse período. Considerando o crescimento da base de clientes corporativos e uma taxa de ocupação mais alta no terceiro trimestre de 2023, o fato de o Yield ter caído sinaliza um desafio crescente em efetivar o repasse de custos aos preços.

Ressaltamos a demanda corporativa que segue apresentando melhoras. Segundo a companhia, o nível de passageiros corporativos subiu cerca de 17,3% com relação ao trimestre passado. Destacamos que esses também já se encontram acima dos níveis pré-pandemia.

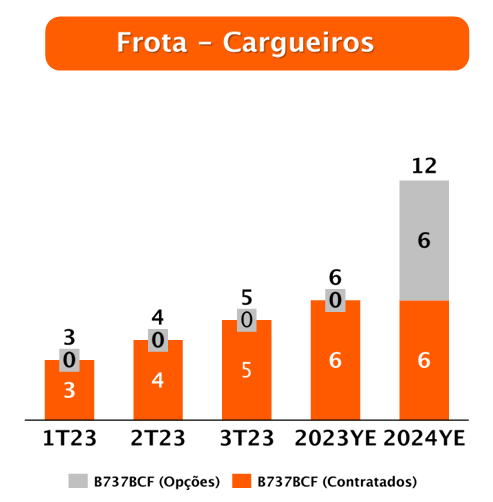

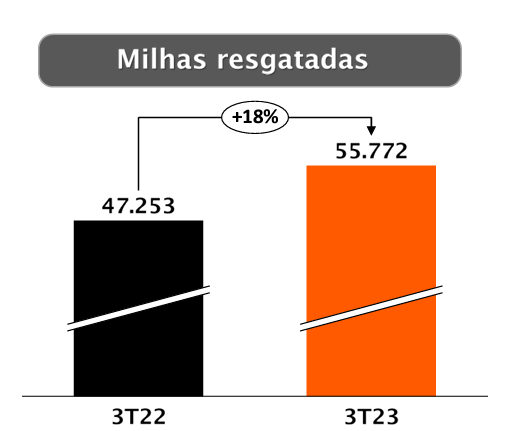

Além disso, destacamos positivamente as receitas da Smiles e Gol Log, que embora sigam abaixo dos níveis pré-pandemia em termos relativos, apresentaram mais um trimestre forte em termos nominais. A Gol projeta que a frota destinada às operações de logística dobrem em 2024, o que pode auxiliar ainda mais o segmento.

Finalizando os nossos destaques para o trimestre, temos a de geração de caixa. A Gol apresentou uma geração de caixa operacional de aproximadamente R$ 700 milhões (+50,4% a/a), que por sua vez vem sendo majoritariamente utilizado para pagamento de arrendamento e dívida. Destacamos que excluindo novas captações de empréstimo e considerando apenas a geração de caixa operacional para pagamento dessas dívidas, a Gol teria consumido aproximadamente R$ 29 milhões de seu caixa.

Margens decolam!

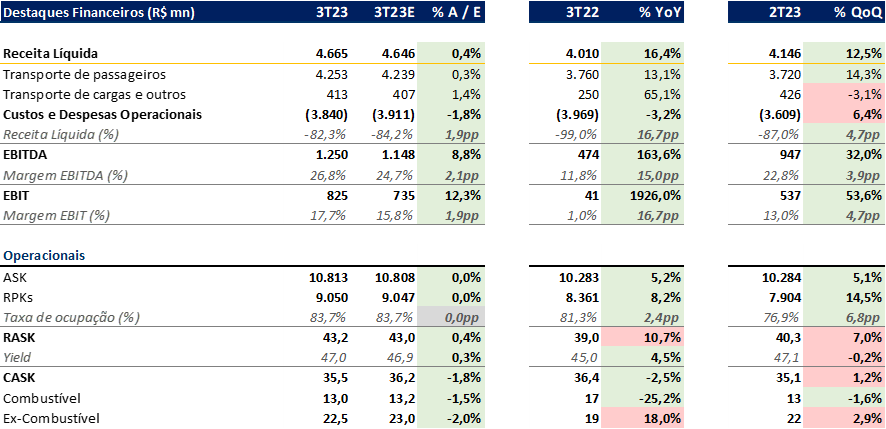

As margens EBIT e EBITDA reportadas foram de 17,7% e 26,8%, respectivamente, surpreendendo nossas estimativas em 1,9pp e 2,1pp. Boa parte desses ganhos de rentabilidade se deram por conta do aumento nas taxas de ocupação, que por sua vez corroboraram para uma maior diluição de custos.

O CASK (Custo por ASK) reportado foi de 35,52 centavos (-8% a/a), enquanto o CASK Ex-Fuel e CASK Fuel foram respectivamente 22,5 (+18% a/a) e 13 (-25,2% a/a) centavos. Dito isso, vemos que apesar do aumento nos custos excluindo combustíveis, a queda substancial no preço do Querosene de Aviação (QAV) compensou, fazendo com que o custo total com relação à oferta de assentos diminuísse.

Combustível ainda preocupa

Continuamos chamando a atenção para os preços de combustível. Em setembro e outubro a Petrobras reajustou os valores do QAV em +21,4% e +5,6%, valores esses que serão contabilizados nos resultados do 4º trimestre.

Apesar da alta nos preços, a sazonalidade mais forte do trimestre — sendo inclusive a mais forte do ano, deve ajudar a balancear os efeitos, o que por sua vez não deve ser algo muito prejudicial para as companhias do setor no curto prazo. No entanto, a escalada dos conflitos no oriente médio e Ásia ainda nos deixam receosos com uma escalada de preços de petróleo ainda maior, o que pode voltar a prejudicar a rentabilidade das companhias em um momento de tarifas ainda favorável.

Renegociação de passivos

A companhia vem realizando sua reestruturação de passivos, visando dar fôlego a seus pagamentos devido ao período de pandemia, que afetou drasticamente suas operações.

A empresa divulgou seu novo cronograma de pagamentos, sendo boa parte deles postergados para 2025 em diante. Apesar de positivo, ainda seguimos receosos com o setor, devido ao fator combustível mencionado anteriormente, algo que não nos deixa confortáveis em revisarmos nossas estimativas para 2024.

Novo Guidance para 2024

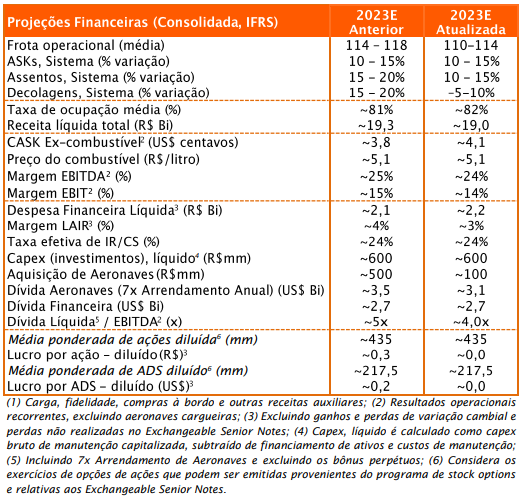

Por fim, a Gol atualizou suas estimativas para o ano de 2024. Em suma, a companhia reduziu marginalmente suas projeções de receita — em aproximadamente R$ 300 milhões, o que impactou diretamente as margens EBIT e EBITDA da companhia, resultando em uma diminuição de 1pp em ambas.

Além disso, a companhia também reduziu sua projeção de frota operacional, passando de uma faixa entre 114-118 aviões para 110-114. No entanto, destacamos que a taxa de ocupação projetada aumentou 1pp.

Análise Quantitativa

A receita do trimestre totalizou R$ 4,7 bilhões (+16,4% a/a e +12,5% t/t), ficando em linha com nossas expectativas e com as do mercado. Enquanto isso, o EBITDA reportado foi de R$ 1,25 bilhões (+163,6% a/a e +32% t/t), superando nossas estimativas em 8% e ficando em linha com as do mercado. Por fim, o Yield do 3T23 foi de 46,99 centavos (+4,5% a/a e -0,2% t/t), marginalmente abaixo das nossas estimativas de 46,86.