A Guararapes irá reportar seu resultado do 1º trimestre de 2024 no dia 06/maio. Apesar de ainda esperarmos um prejuízo, acreditamos em uma entrega operacional positiva. A companhia deve reportar uma aceleração do crescimento de vendas e avanços em margem bruta, favorecidos por uma base comparativa mais fácil.

Frente a uma maior alavancagem operacional na vertical de Mercadorias e uma redução de despesas de provisionamento na Midway Financeira, acreditamos que o destaque do trimestre será a forte expansão do EBITDA (+141% a/a Est. Genial).

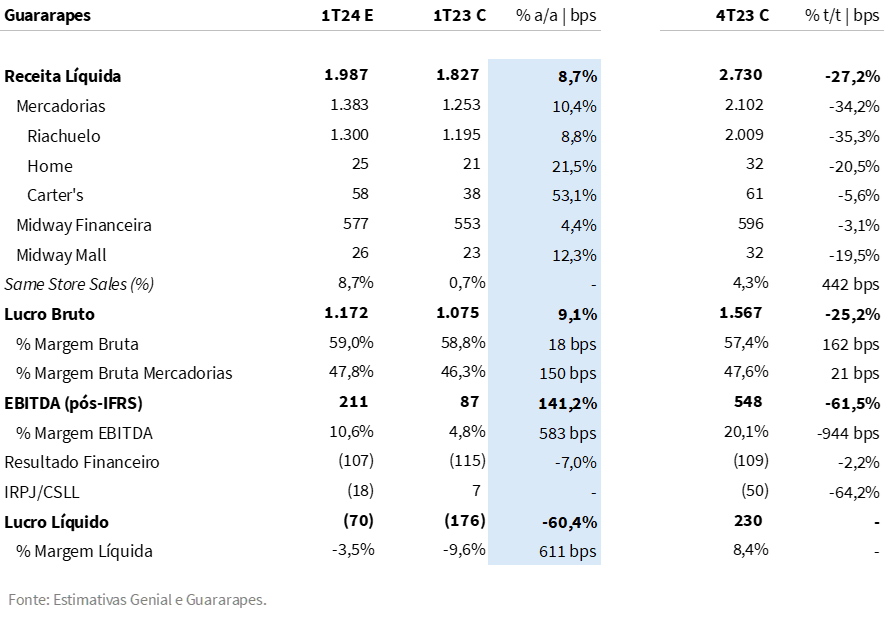

Aproveitamos para atualizar nossas estimativas, a medida em que (i) incorporamos o resultado do 4T23, e (iii) incorporamos um aumento do ativo livre de risco.

Com base nas atualizações, aumentamos nosso target price 12M para R$ 8,50 (vs. R$ 7,60 anteriormente), implicando em upside de +16,0% em relação ao fechamento de hoje (30/abr). Reiteramos nossa recomendação NEUTRA para o papel.

Aceleração sequencial do crescimento

Na vertical de Mercadorias, esperamos uma aceleração sequencial do ritmo de crescimento. Ao final do ano passado, as vendas da Guararapes foram impactadas por uma menor oferta de produtos em loja, dada a realização de ajustes na fábrica (implementação de novos sistemas). Frente ao trabalho da companhia para normalização da ruptura ao longo do trimestre, acreditamos em um nível de crescimento superior ao apresentado no 4T23.

Vale ressaltar que apesar da ruptura não estar completamente normalizada, o impacto de uma menor oferta de produtos no 1º trimestre é menor do que no 4º trimestre, dada a sazonalidade positiva dos últimos meses do ano.

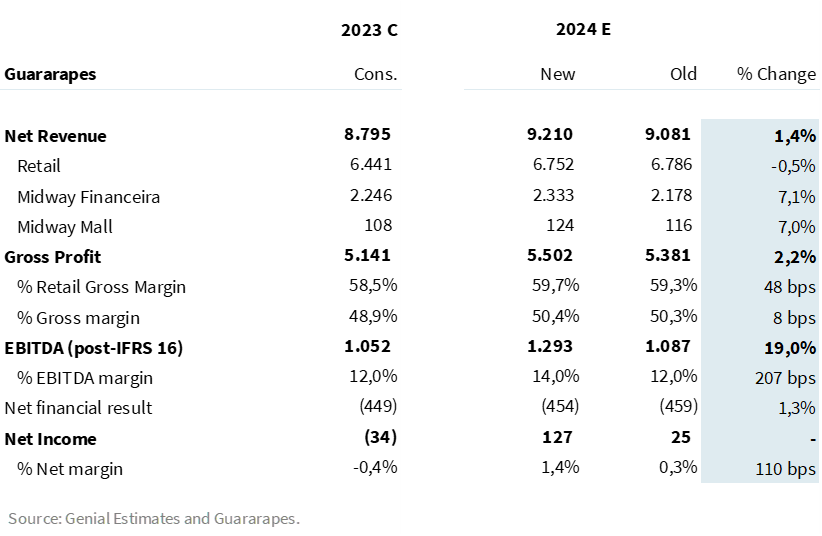

Estimamos um faturamento líquido de Mercadorias de R$ 1,4b, um crescimento de +10,4% a/a (vs. 4,6% a/a no 4T23), com um Same Store Sales de 8,7% a/a.

Em relação à vertical de serviços financeiros (Midway), entendemos que a empresa deve continuar mantendo uma abordagem mais cautelosa na concessão de crédito. Essa postura deve impedir ganhos substanciais em termos de receita, priorizando a contínua melhora nos indicadores de inadimplência – o que por sua vez deve seguir beneficiando as margens da vertical.

Com isso, acreditamos que os ganhos na Midway devem vir mais de uma redução das despesas de provisionamento – dada a melhor qualidade das safras e do crédito concedido no último ano. Em termos de receita, projetamos uma leve aceleração de +4,4% em relação ao ano passado.

Consolidando as dinâmicas de Mercadorias e Serviços Financeiros, esperamos uma receita líquida consolidada de R$ 2,0b (+8,7% a/a).

Margem Bruta favorecida por base comparativa fraca

Com uma base comparativa fraca, esperamos um ganho de margem bruta neste trimestre. No ano passado a Guararapes teve dois impactos principais sobre a margem bruta de mercadorias: (i) maior atividade promocional e (ii) antecipação da coleção de inverno.

Para este trimestre, entendemos que a companhia trabalhou com um estoque mais ajustado, reduzindo a necessidade de grandes remarcações. Além disso, a companhia opera com um planejamento mais alinhado para a entrada da coleção de inverno – o que deve evitar a pressão sofrida no ano passado por conta de temperaturas mais elevadas que o esperado.

Assim, estimamos uma expansão de +150bps a/a da margem bruta de mercadorias. Esperamos um lucro bruto consolidado de R$ 1,2b (+9,1% a/a).

Lucro operacional deve ser o destaque!

Com um nível de gastos controlado, acreditamos que a dinâmica mais positiva de topline deve levar a uma diluição de despesas neste trimestre.

Adicionalmente, com uma melhora na qualidade do crédito e nos indicadores de inadimplência observados ao longo dos últimos trimestre, esperamos uma redução a/a das despesas de provisionamento.

Frente ao (i) maior nível de alavancagem operacional e a (ii) um menor nível de despesas de PDD, esperamos uma importante expansão do lucro operacional. Projetamos um EBITDA de R$ 211m (+141,2% a/a), com uma margem de 10,6% (+583bps a/a).

Redução do prejuízo a/a

Sem grande exposição a benefícios tributários, entendemos que as mudanças regulatórias relativas ao entendimento de subvenções para investimento não devem ter impacto relevante sobre a alíquota paga neste trimestre.

Ainda assim, acreditamos que a linha de IR/CSLL será maior em relação ao ano passado uma vez que (i) a empresa não está mais fazendo a reversão do imposto diferido e (ii) a Midway deve apresentar um maior lucro tributável. Estimamos um pagamento de impostos de -R$ 18m (vs. uma linha positiva em R$ 7m no 1T23).

Apesar do crescimento relativo do trimestre ser superior ao que foi no 4° trimestre, nominalmente a receita é menor. Assim, somando (i) um resultado financeiro negativo em -R$ 107m (Est. Genial) e (ii) um maior pagamento de impostos, ainda esperamos uma última linha negativa. Estimamos um prejuízo de -R$ 70m vs. -R$ 176m no 1T23, com uma margem líquida de -3,5% (+611bps a/a).

Figura 1: Estimativas Genial para GUAR3 no 1T24 (IFRS 16; R$ milhões).

Atualizando estimativas

Estamos revisando nossas estimativas, a medida em que (i) incorporamos o resultado do 4T23, e (iii) incorporamos um aumento do ativo livre de risco.

A entrega do último trimestre foi consolidada acima de nossas expectativas, revelando melhores tendências para a rentabilidade da vertical de serviços financeiros (Midway).

Incorporando o cenário mais favorável para a Midway, estamos considerando um EBITDA +19% superior ao inicialmente estimado para 2024. Quanto ao lucro líquido, nossa nova estimativa supera em 5x nossa expectativa anterior. As alterações estão consolidadas na Figura 2.

Com base nas atualizações, aumentamos nosso target price 12M para R$ 8,50 (vs. R$ 7,60 anteriormente), implicando em upside de +16,0% em relação ao fechamento de hoje (30/abr).

Figura 2: Novas estimativas Genial para GUAR3 para 2024 e 2025 (IFRS 16; R$ milhões).