A Guararapes irá reportar seu resultado do 2º trimestre de 2024 no dia 07/ago. Apesar do clima mais quente ser um desafio considerável para todo o setor de vestuário ao longo do outono, esperamos uma entrega operacional positiva da companhia no trimestre.

Entendemos que o registro de altas temperaturas ocorre ao mesmo tempo em que as varejistas começam a lançar a coleção de alto inverno. Com uma demanda reduzida por itens de inverno, entendemos que a companhia deve desacelerar o crescimento de vendas no período – trabalhando com coleções mais leves para mitigar o impacto na estação.

Mesmo em vista da desaceleração do top line, esperamos uma continuidade dos avanços em rentabilidade, favorecidos por uma base comparativa pressionada e melhores resultados na vertical de serviços financeiros.

Reiteramos nossa recomendação NEUTRA para Guararapes, com preço-alvo 12M de R$ 8,50.

Clima x Varejistas de vestuário

As vendas da coleção de inverno são bastante relevantes na venda anual do varejo de moda, sendo um componente essencial para a margem bruta do ano. Com uma estação de inverno cada vez mais instável e temperaturas mais amenas, o fator climático tem sido uma preocupação para as varejistas de vestuário ao longo dos últimos anos.

Com o registro de temperaturas mais elevadas durante o trimestre marcado pela venda da coleção de inverno, acreditamos que todas as empresas do setor de vestuário sob nossa cobertura serão impactadas de alguma forma – em magnitudes diferentes entre elas.

Trade-off entre preço e volume

Entendemos que o registro de temperaturas elevadas e o atraso da ‘chegada’ do inverno se posicionaram como desafios para a venda ao longo do trimestre. Ainda assim, acreditamos que a Guararapes foi capaz de mitigar o impacto negativo ao focar na venda de itens da categoria ‘Ano Todo’ – com peças básicas que possuem pouco impacto de sazonalidade.

Com uma maior agilidade na fábrica, a companhia conseguiu adaptar produtos de fabricação própria e focar na venda de itens demandados no momento e não necessariamente em peças de inverno. Nesse cenário, entendemos que existiu um trade-off entre preço e volume, abrindo mão de um ticket mais alto (itens de inverno), para garantir a continuidade dos ganhos em volume.

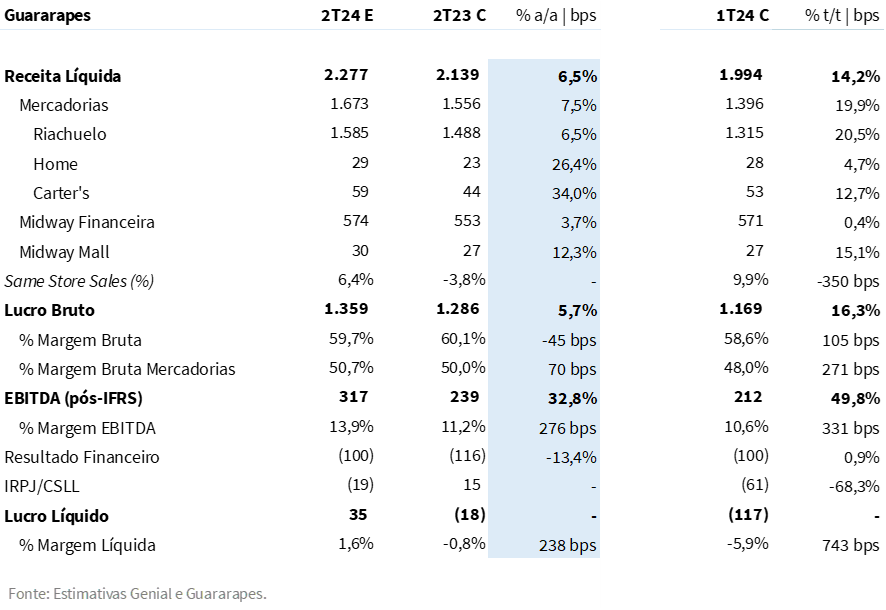

Apesar de esperarmos uma desaceleração sequencial do ritmo de crescimento, entendemos que o aumento do volume de vendas deve mais do que neutralizar o efeito de um menor preço – permitindo um crescimento de +7,5% a/a na vertical de Mercadorias (vs. +11,4% a/a no 1T24). Estimamos um faturamento líquido de Mercadorias de R$ 1,7b, com um Same Store Sales de 6,4% a/a.

Na vertical de serviços financeiros (Midway), novamente a empresa deve continuar mantendo uma abordagem mais cautelosa na concessão de crédito, impedindo ganhos substanciais em termos de receita (+3,7% a/a Est. Genial). Nesse cenário, a companhia prioriza a melhora nos indicadores de inadimplência – com a melhor qualidade do crédito concedido no último ano permitindo uma contínua redução das despesas de provisionamento, beneficiando a rentabilidade da vertical.

Consolidando as dinâmicas de Mercadorias e Serviços Financeiros, esperamos uma receita líquida consolidada de R$ 2,3b (+6,5% a/a).

Ganhos de margem bruta impulsionados por fraca base comparativa

Entendemos que o impacto de um inverno mais quente no ano passado foi mais forte do que neste ano, levando a um alto nível de remarcações no próprio 2T23. Para este trimestre, entendemos que a combinação entre uma maior eficiência na cadeia produtiva e um planejamento de estoque mais ajustado para o inverno deve ajudar a proteger a margem bruta.

Frente a uma base comparativa fraca, esperamos um ganho de +70bps a/a na margem bruta da vertical de mercadorias. Esperamos um lucro bruto consolidado de R$ 1,4b (+5,7% a/a).

Continuidade dos avanços no resultado operacional

Apesar de esperarmos uma desaceleração do crescimento de vendas na visão sequencial, acreditamos que o avanço do top line ainda será capaz de levar a alguma diluição das despesas operacionais neste trimestre – dada a fraca base comparativa do 2T23.

Acreditamos que a melhora da rentabilidade da vertical de serviços financeiros deve continuar sendo o grande destaque em termos de contribuição para o resultado operacional. Com uma melhora na qualidade do crédito e nos indicadores de inadimplência observados ao longo dos últimos trimestre, esperamos uma redução a/a das despesas de provisionamento de -15,0% a/a (Est. Genial).

Somando isso ao carrego positivo da margem bruta, projetamos uma relevante expansão da margem EBITDA. Estimamos um EBITDA consolidado de R$ 317m (+32,8% a/a), com uma margem de 13,9% (+276bps a/a).

Reversão do prejuízo

Acreditamos que parte do ganho no resultado operacional será compensado por um maior pagamento de impostos em relação ao ano passado. Entendemos que a alíquota tributária será maior, uma vez que (i) a empresa não está mais fazendo a reversão do imposto diferido e (ii) a Midway deve apresentar um maior lucro tributável.

Ainda assim, acreditamos que a Guararapes será capaz de reverter o prejuízo reportado no mesmo período do ano passado. Estimamos um lucro líquido de R$ 35m vs. um prejuízo de -R$ 18m no 2T23, com uma margem líquida de 1,6% (+238bps a/a).

Tabela 1: Expectativa Genial para Guararapes (R$ milhões; IFRS 16).