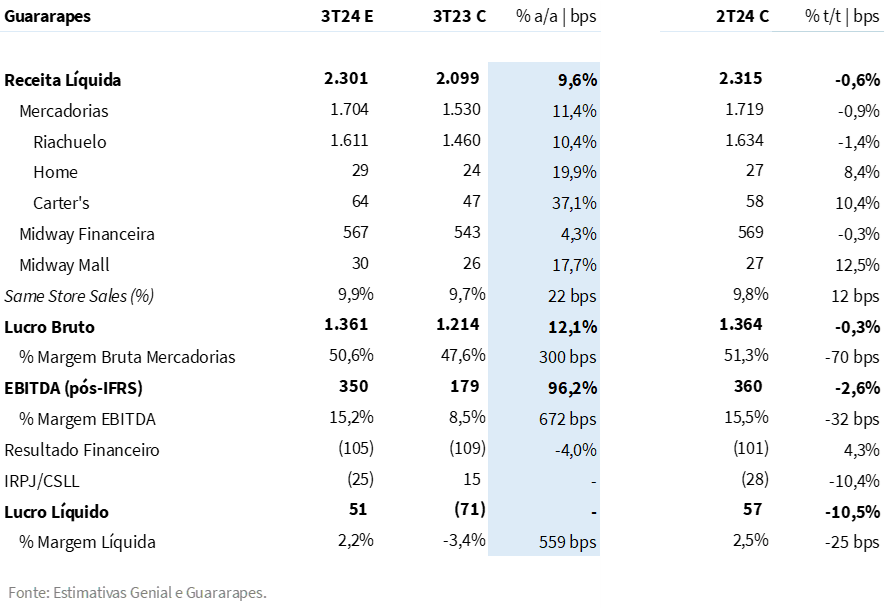

A Guararapes irá reportar seu resultado do 3º trimestre de 2024 no dia 06/nov. Acreditamos em mais uma entrega operacional positiva, mantendo um sólido ritmo de crescimento de vendas e consolidando mais avanços em rentabilidade.

Frente a uma fraca base comparativa, acreditamos que a combinação entre (i) ganhos relevantes na Midway Financeira (EBITDA +4,0x a/a Est. Genial) e (ii) uma continuidade nos avanços em margem bruta na vertical de Mercadorias (+300bps a/a Est. Genial) deve levar o lucro operacional a ser novamente um destaque do setor.

Com mais uma performance operacional positiva, acreditamos que a companhia tem espaço para reverter o prejuízo reportado no ano passado. Projetamos um lucro líquido de R$ 51m (vs. prejuízo de -R$ 71m no 3T23).

Vertical de Mercadorias

Com tendências similares, acreditamos que a Guararapes deve manter o sólido crescimento de vendas que vem entregando nos últimos trimestres. Projetamos uma receita líquida de mercadorias de R$ 1,7b (+11,4% a/a), impulsionada por contínuos ganhos de volume. Na visão ‘Mesmas Lojas’, esperamos um crescimento de +10,0% a/a.

Entendemos que a combinação entre uma maior eficiência na cadeia produtiva deve continuar impulsionando a margem bruta de mercadorias. Adicionalmente, com um planejamento de estoque mais ajustado ao longo do ano, entendemos que a remarcação ao longo do trimestre foi significativamente menor em relação ao ano passado.

Considerando estes fatores e a fraca base comparativa do 3T23, acreditamos na continuidade dos ganhos na margem bruta de mercadorias (+300bps a/a Est. Genial), atingindo o patamar de 50,6%.

Com despesas sob controle, entendemos que os ganhos serão repassados ao resultado operacional da vertical. Esperamos ganhos de +310bps a/a na margem EBITDA de Mercadorias.

Midway Financeira

Na vertical de serviços financeiros (Midway), entendemos que a empresa segue mantendo uma abordagem mais cautelosa na concessão de crédito – de maneira que não esperamos um crescimento da carteira a/a. Ainda assim, acreditamos em algum leve avanço da receita (+4,3% a/a Est. Genial), resultante de uma gestão mais eficiente da carteira – em linha com as tendências dos últimos trimestres.

Outro patamar, qualidade de crédito nos parece saudável. Apesar de a abordagem mais cautelosa impedir ganhos substanciais em termos de receita, entendemos que ela tem permitido uma contínua redução das despesas de provisionamento – tendência que deve continuar ao longo deste ano, em nossa visão.

Com novas safras mais saudáveis e um menor risco do esperamos ver novamente uma redução de perdas. Em nossas projeções, a PDD líquida das operações de crédito e empréstimo pessoal deve reduzir em -28% a/a.

Entendemos que a combinação entre (i) a redução das perdas e (ii) despesas operacionais relativamente estáveis, deve permitir que a Midway consolide outra importante expansão do resultado operacional. Projetamos um EBITDA de R$ 86m (+4,0x a/a), com uma margem de 15,2% (vs. 3,7% no 3T23).

Consolidado

Continuidade dos avanços no resultado operacional

Combinando a expectativa de (i) importantes ganhos na Midway Financeira e (ii) um desempenho positivo na vertical de Mercadorias, nossas projeções apontam para mais uma forte performance operacional na visão consolidada. Estimamos um EBITDA consolidado de R$ 350m (+96,2% a/a), com uma margem de 15,2% (+672bps a/a).

Revertendo o prejuízo

Conforme já comentamos em relatórios anteriores, entendemos que a alíquota tributária será maior a/a, uma vez que (i) a empresa não está mais fazendo a reversão do imposto diferido e (ii) a Midway deve apresentar um maior lucro tributável. Nesse cenário, acreditamos que parte do ganho no resultado operacional será consumida por um maior pagamento de impostos em relação ao ano passado.

Apesar disso, acreditamos que a companhia ainda será capaz de reverter o prejuízo reportado no ano passado. Estimamos um lucro líquido de R$ 51m vs. um prejuízo de -R$ 71m no 3T23, com uma margem líquida de 2,2% (+559bps a/a).

Tabela 1: Expectativa Genial para Guararapes no 3T24 (R$ milhões; IFRS 16).