Análise mensal

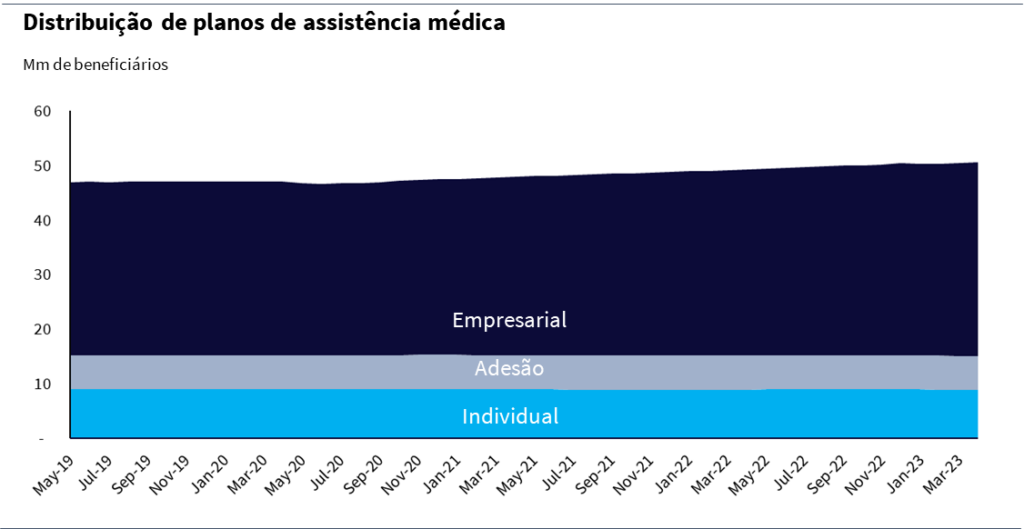

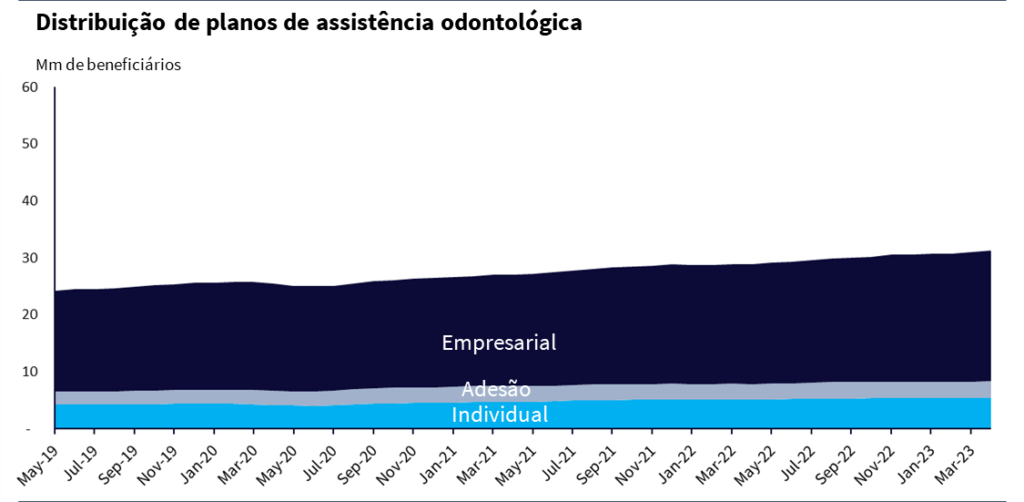

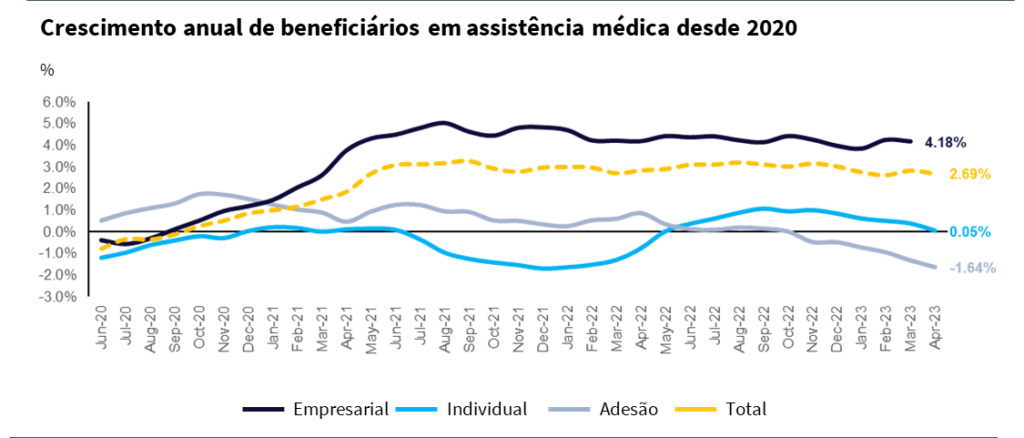

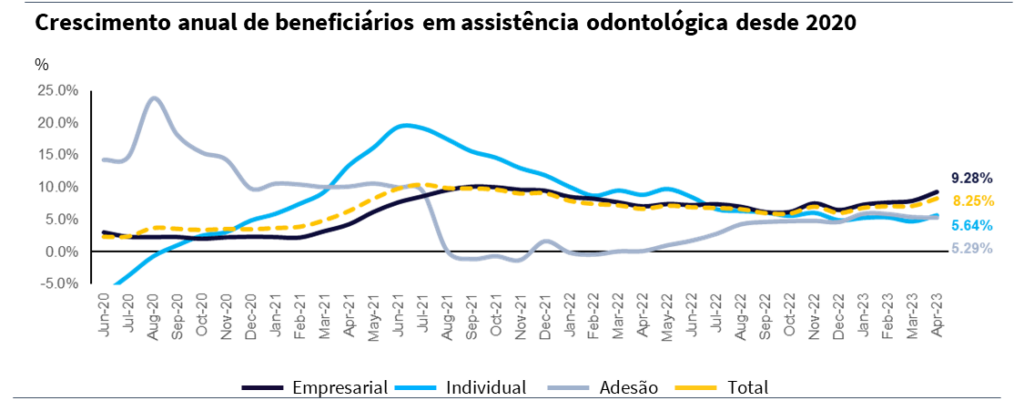

Em abr/23 foram adicionados 79k novos beneficiários de assistência médica e 255k novos beneficiários de assistência odontológica, aumentando 0,16% e 0,82%, respectivamente. Em assistência médica, os planos empresariais continuam sendo o vento a favor do crescimento do mercado. Esse é o único tipo de contratação com adições líquidas positivas em medicina (+95k vidas). Tanto os planos coletivos por adesão, quanto os individuais/familiares tiveram, novamente, adições líquidas negativas, quarto mês consecutivo e sétimo mês consecutivo no vermelho, respectivamente. Em odontologia, a tendência esperada de crescimento mais acentuado continua, e dada a menor penetração na população geral, acreditamos que essa dinâmica continue. Os planos corporativos e individuais/familiares pautam o crescimento, sendo que os planos odontológicos por adesão tiveram adições líquidas negativas em abril (-4,1k vidas).

Para abril, destacamos, positivamente, o desempenho das Unimeds, com 29k adições líquidas em assistência médica e 20k vidas em assistência odontológica. Vamos destacar GNDI negativamente em assistência médica nesse mês, com -19k beneficiários. E do lado de assistência odontológica, destacamos negativamente o desempenho de Odontoprev, perdendo 8k vidas no período.

Desde o final de Dez/22 a taxa de desemprego tem crescido lentamente, fechando o ano passado em 7,9% e alcançando 8,5% em abril de 2023. Os efeitos do mercado de trabalho aquecido foram observados ao longo de 2022 (jan/22 – dez/22), quando os planos corporativos de assistência médica cresceram 4,26% e os planos corporativos de assistência odontológica cresceram 6,48%. Agora, começamos a ver a tendência de desaceleração na contratação de planos médicos corporativos, que vem diminuindo seu ritmo de crescimento nos últimos 12 meses (abr/22 – abr/23) para 4,18%. Quando olhamos mais detalhadamente o comportamento da taxa de desemprego, observamos a quarta redução consecutiva do contingente de população ocupada na comparação trimestral. O mercado de trabalho tem apresentado uma trajetória de desaceleração mais lenta que o imaginado, mas é esperado que este processo se intensifique nos próximos meses, diante de uma expectativa de desaceleração da atividade econômica, sobretudo no segundo semestre. Acreditamos que conforme essa tendência se confirme, vamos ver desaceleração mais acentuada do crescimento do mercado de planos de assistência médica, dada a alta participação dos planos corporativos no total do mercado. Já para os planos odontológicos, o ritmo de crescimento continua a acelerar, com os planos corporativos crescendo 9,28% entre março de 2022 e março de 2023.

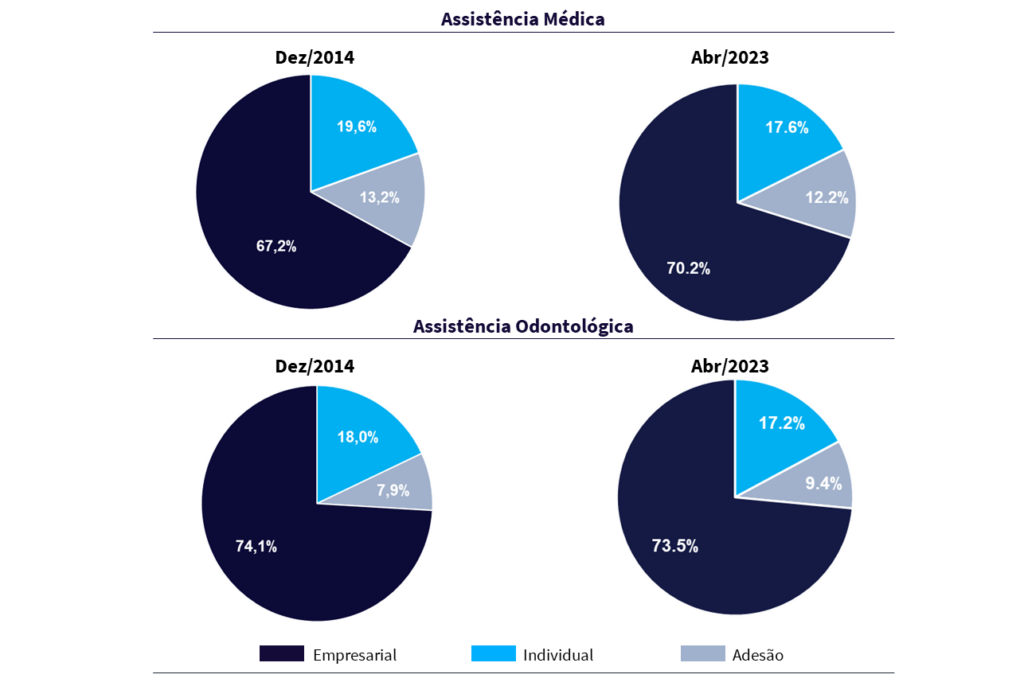

Analisando a distribuição dos diferentes tipos de planos de assistência médica e odontológica em dez/14 vs. abr/23, observamos uma expansão dos planos médicos corporativos, pois esse tipo de plano apresenta maior resiliência a diferentes cenários macro do que os outros dois tipos. Em odontologia, a dinâmica é diferente, os planos por adesão estão ganhando espaço enquanto os planos corporativos e individuais estão perdendo. Acreditamos que, embora algumas empresas possam oferecer planos médicos a seus funcionários, nem todas oferecem planos de assistência odontológica também. Isso leva mais beneficiários para outros tipos de planos odontológicos, como os planos por adesão. Por fim, vemos uma queda total dos planos individuais, em geral esses planos não são tão rentáveis para as operadoras, então sua oferta está diminuindo. Apenas Hapvida e GNDI, operadoras verticalizadas (que possuem rede própria de hospitais e clínicas), ainda vendem esse tipo de plano tanto para assistência médica quanto odontológica e estão crescendo sua participação nesse segmento.

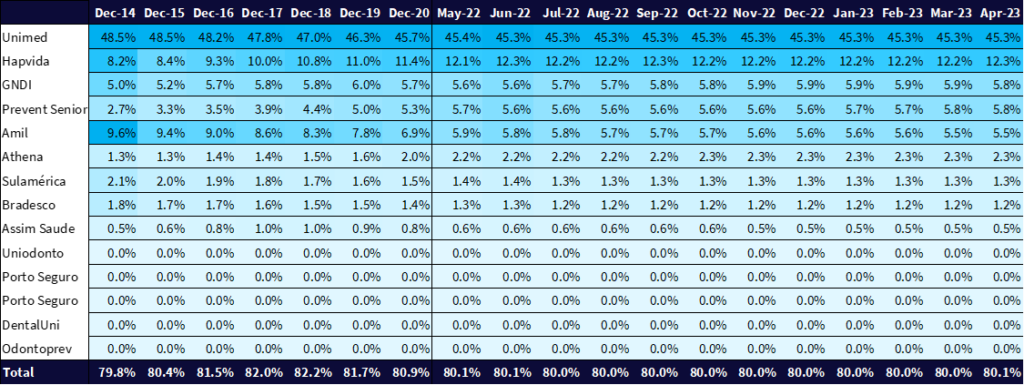

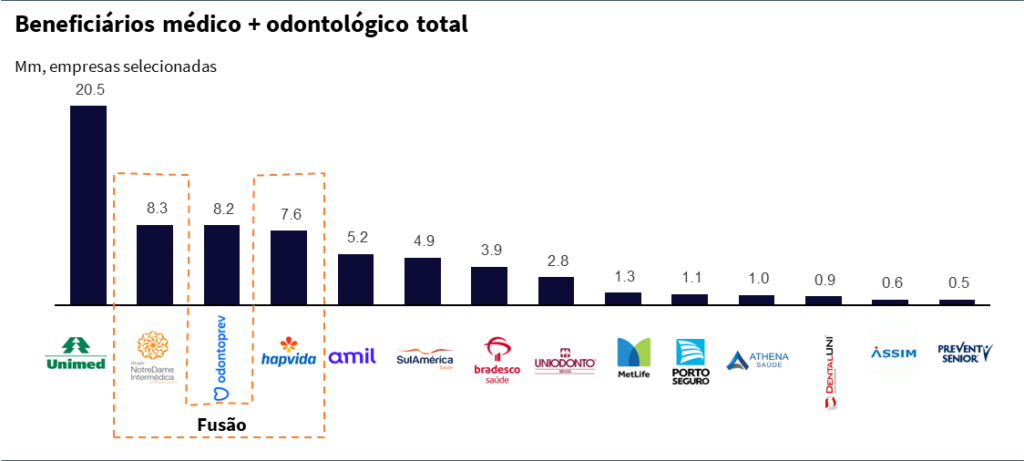

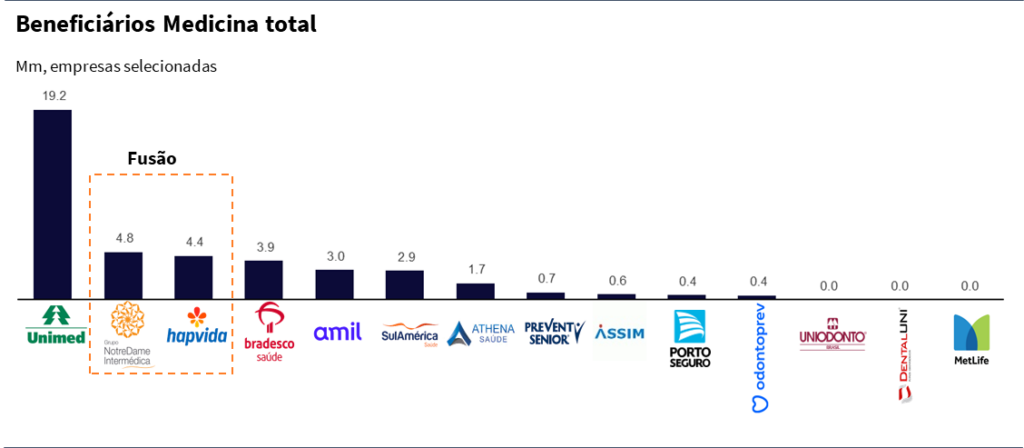

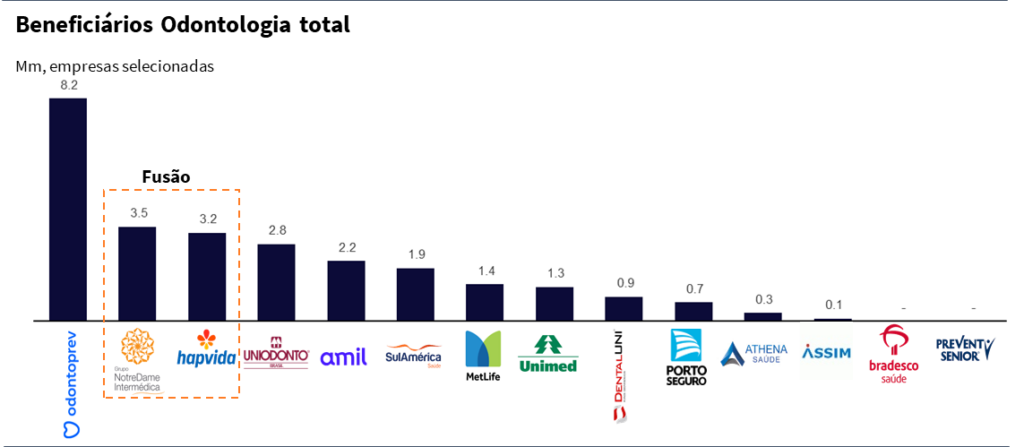

Sobre as operadoras, a dominância da Unimed é clara, com o maior número de beneficiários e maior participação de mercado em todos os tipos de planos médicos. Hapv e GNDI estão consolidadas em segundo em número de beneficiários, dado que a estratégia de M&A dos últimos anos resultou em crescimento de beneficiários. Destacamos também o tamanho de Odontoprev no segmento odontológico sendo dominante nos últimos 8 anos, mas perdendo market share, uma vez que operadoras como Hapvida, GNDI e SULA estão expandindo seus negócios em assistência odontológica.

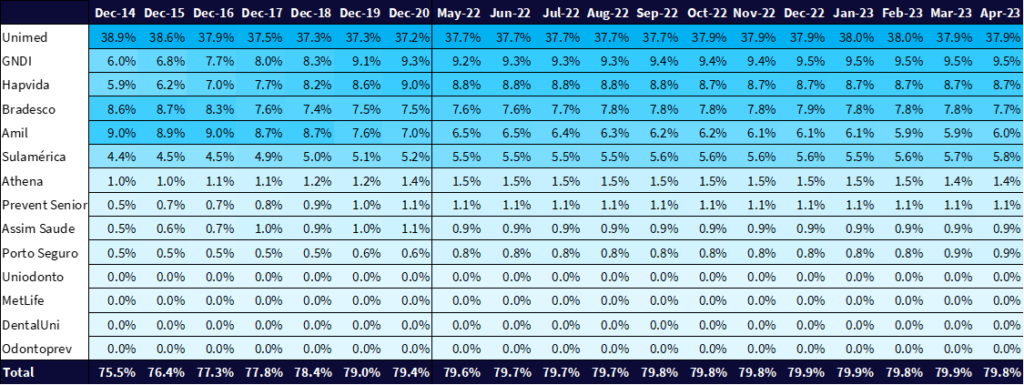

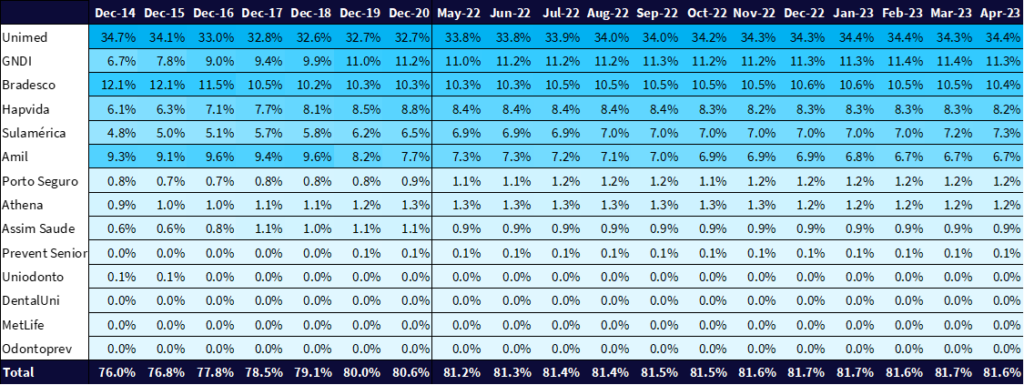

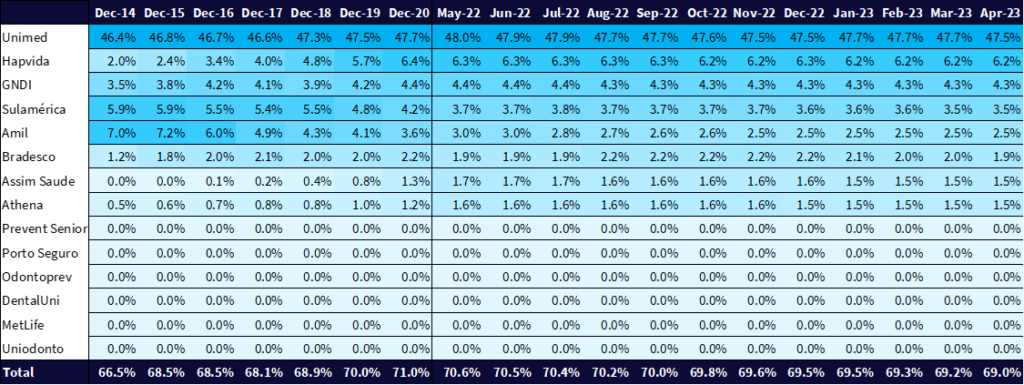

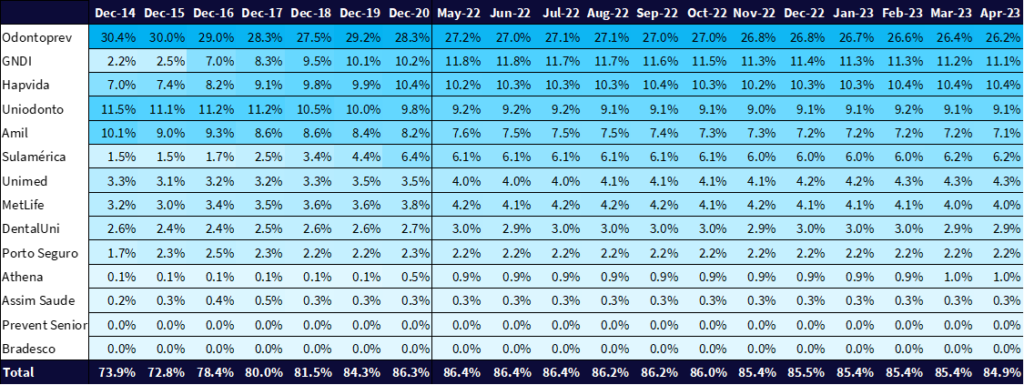

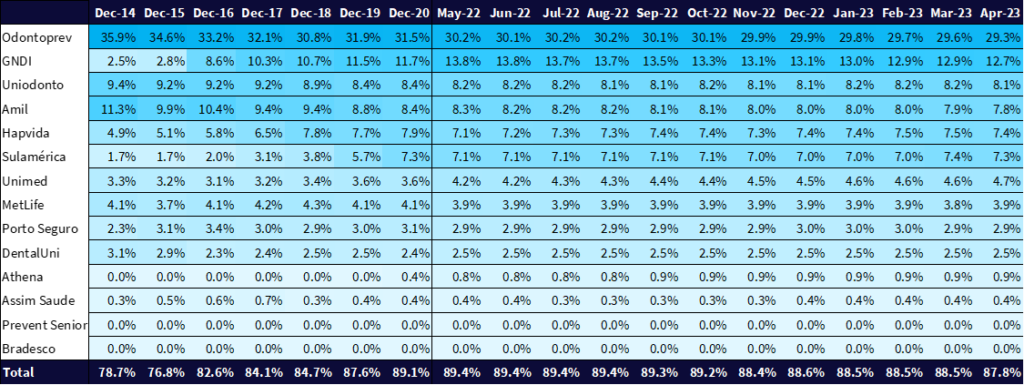

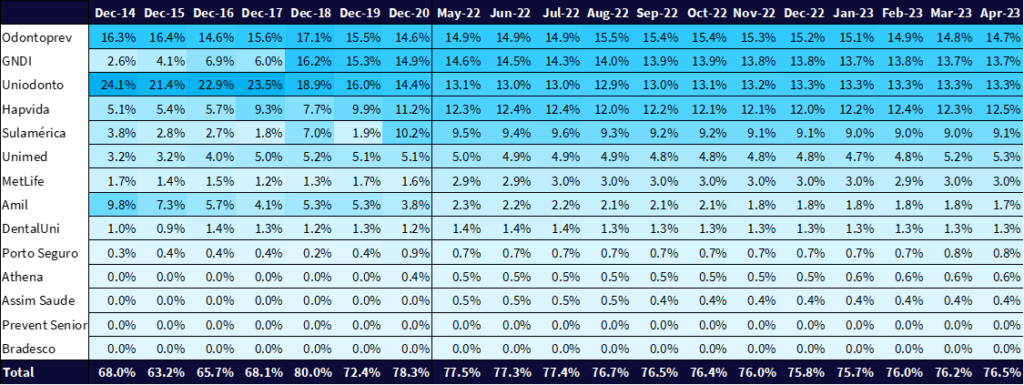

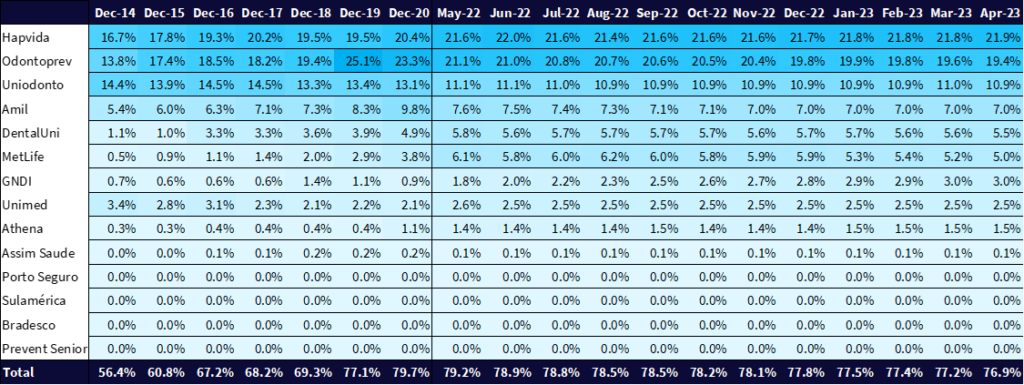

Análise de Market Share

Abaixo apresentamos a variação de market share de 14 empresas que representam cerca de 80% do total do mercado (incluindo todas as Unimeds e Uniodontos) na maioria dos segmentos. Vale ressaltar que a análise não captura efeitos de fusões e aquisições pois não consideramos as datas de fechamento dessas operações.

De modo geral, o mercado de saúde se tornou muito mais consolidado nos últimos anos com maior disponibilidade de capital para empresas listadas. Acreditamos que M&As no setor desacelerarão após a fusão Hapvida + GNDI, com efeitos do aumento do custo de capital e do endividamento das empresas.

Nos últimos meses a Unimed tem ganhado mercado mais rapidamente que as grandes companhias do setor como Hapvida, GNDI, Sul América e Bradesco Saúde. As Unimeds tem capturado cada vez mais beneficiários pelo tipo de contratação de planos coletivos empresariais. Essa tendência pode continuar em 2023, com expectativas de as gigantes do setor mudarem seu foco para crescimento de margens vs. a abordagem de crescer a carteira de vidas adotada desde o fim da pandemia.

Destacamos o crescimento de market share da Sul América, novamente, em abril. Em assistência médica total a companhia ganha 34bps, apresentando capacidade de crescimento mesmo enquanto outras companhias mantiveram sua participação de mercado estável ou decaindo. Já do lado negativo, destacamos Odontoprev, que teve um mês muito abaixo do mercado, perdendo 150bps em odontologia total.