Todo mês trazemos nossa análise do desempenho do mercado de planos privados de saúde, avaliando o crescimento ou diminuição da quantidade de beneficiários.

Análise do mercado

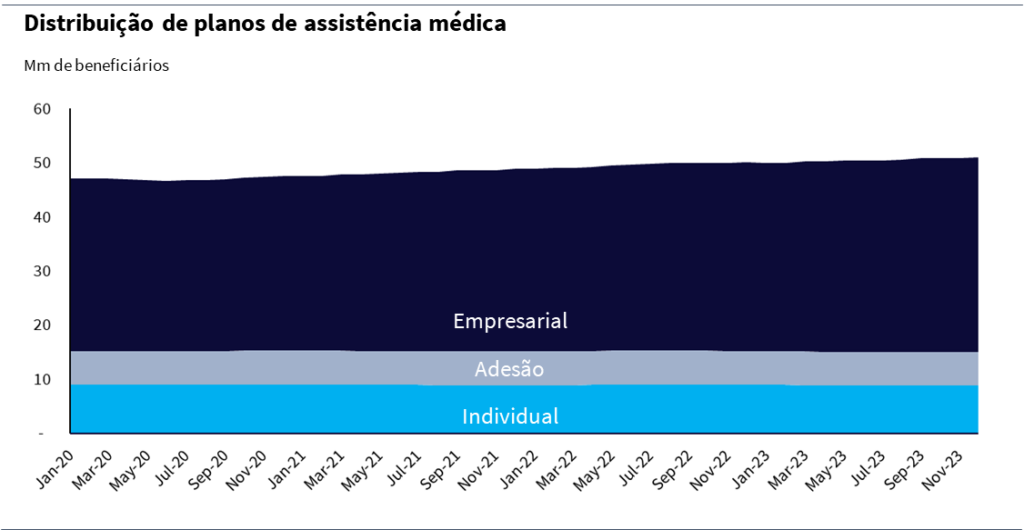

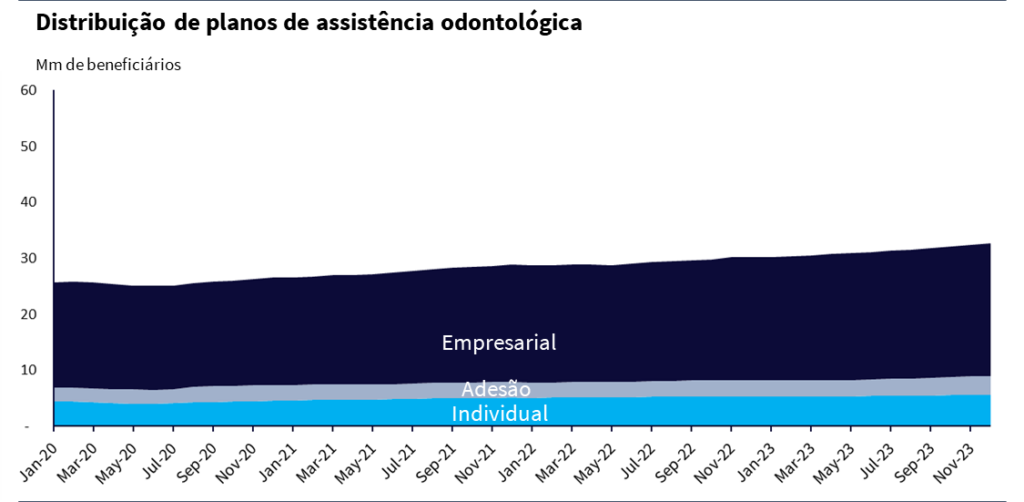

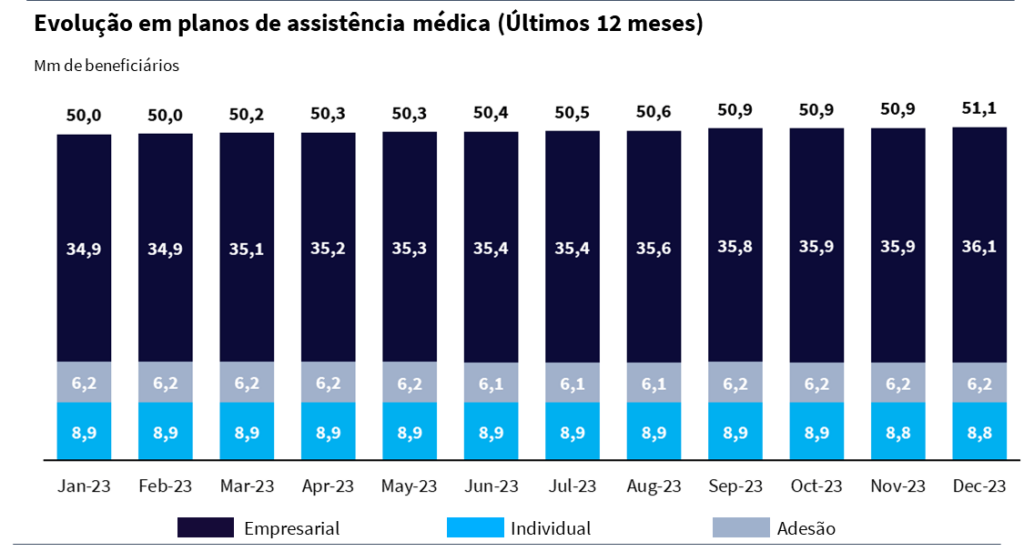

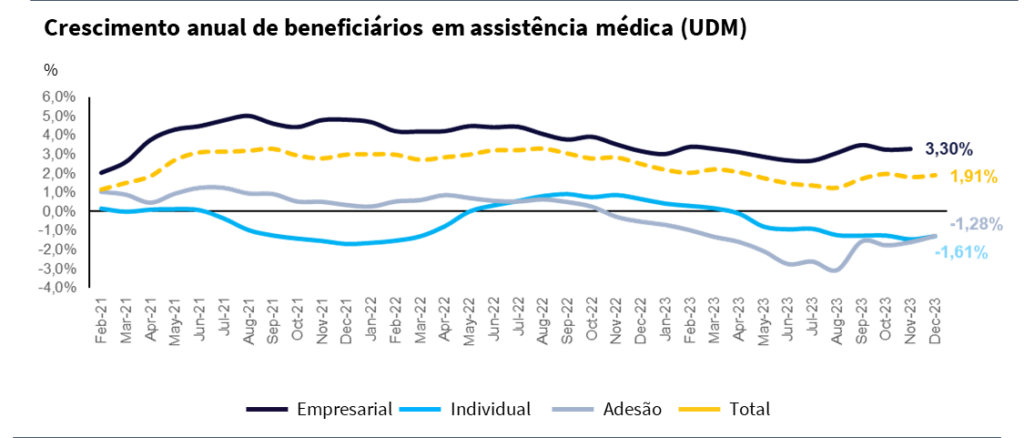

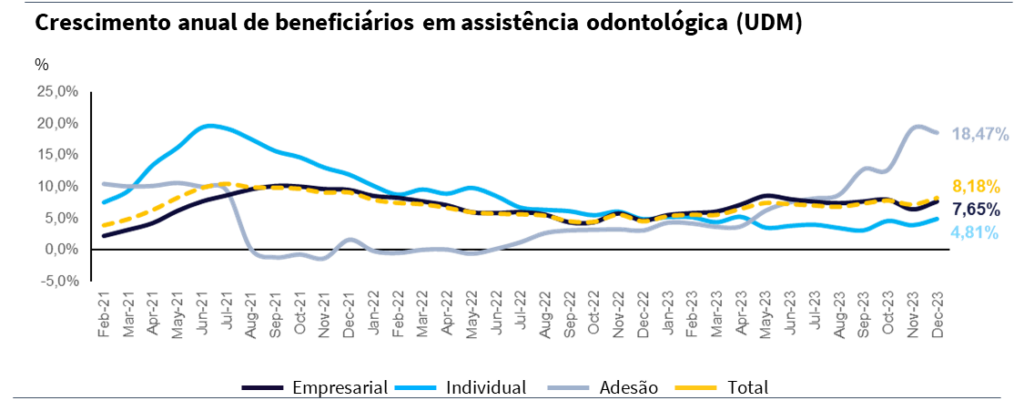

Em dez/23 o mercado de planos de assistência médica e odontológica cresceu consideravelmente, e foi um dos meses de maior crescimento do ano de 2023. Os planos médicos adicionaram 150k vidas no mês, enquanto os planos odontológicos adicionaram 288k. O fator que impulsiona o crescimento do mercado ainda é a expansão dos planos empresariais, que cresceram 138k vidas em cobertura médica, e 280k em odontológica. No mês, somente a contratação de planos coletivos por adesão em odontologia apresentou crescimento negativo, o que marcou a primeira reversão de dados negativos em planos de assistência médica por adesão desde jul/23.

Agora com os dados completos para o ano de 2023, é possível observar o comportamento do mercado em um ano que era considerado chave para a virada das operadoras de planos de saúde. Os grandes players ao longo de 2023 buscaram alterar sua estratégia de foco em crescimento de beneficiários, para rentabilização da carteira e aumento de margens. Com isso, era esperado que houvesse certa estabilidade no número de beneficiários no ano, o que não acabou acontecendo, uma vez que o mercado de planos de assistência médica cresceu 2,15% (+1m de vidas) e o mercado de assistência odontológica cresceu mais de 8% (+2,5m de vidas). O crescimento mais acentuado do mercado odontológico confirma nossa tese de expansão mais acentuada dessa categoria, devido a menor penetração na população geral.

Começamos a pensar então como será o ano de 2024 para as operadoras de planos de saúde, e acreditamos que a importância desse período pode ser ainda maior que a do ano que passou. O déficit entre receitas e custos continua, apesar de ter melhorado em 2023, o que significa que os reajustes continuarão altos para os usuários do sistema privado de saúde brasileiro. Agora, com expectativas de uma desaceleração do mercado de trabalho até o final de 2024, o questionamento se torna: as operadoras conseguirão manter um patamar alto de reajustes sem prejudicar sua carteira de beneficiários a ponto de gerar perdas operacionais? Vale ressaltar que o ambiente também pode se tornar mais competitivo com a entrada de um novo dono na Amil, o antigo dono da Qualicorp, José Seripieri Filho, o Júnior.

Retomando nossa análise do ano de 2023 (e mudando um pouco o formato desse relatório, seguiremos com as análises de cada operadora em sequência), é importante destacar certas realidades do nosso sistema privado de saúde. Conforme esperado, o tipo de contratação de maior destaque são os planos coletivos, tanto em saúde, quanto em odontologia. Em relação aos planos médicos, a contratação individual e em coletivo por adesão trouxe adições líquidas negativas, que prejudicaram o desempenho de muitas operadoras, como é o caso de Qualicorp, que passa por uma reestruturação. Isso ilustra como em nosso país há a predominância em novas contratações para planos empresariais, e o tamanho da correlação desse tipo com o mercado de trabalho. Quando pensamos em sustentabilidade do setor no longo prazo, fica claro que serão necessárias reformulações.

A taxa média de desemprego em 2023 terminou em 8% vs. 9,3% em 2022. Isso se traduziu em um ótimo impulso para o mercado de planos privados em saúde, dada sua forte correlação com o indicador econômico, como pode ser observado pelo crescimento dos planos corporativos. Para 2024, nosso time de análise macroeconômica espera que a taxa média de desemprego seja de 8,2%, ou seja uma manutenção com leve viés de alta em relação ao ano passado.

Assim sendo, não esperamos que o mercado de trabalho contribua muito com o crescimento dos planos privados de assistência médica e odontológica, o que representa um desafio para o crescimento do setor como um todo.

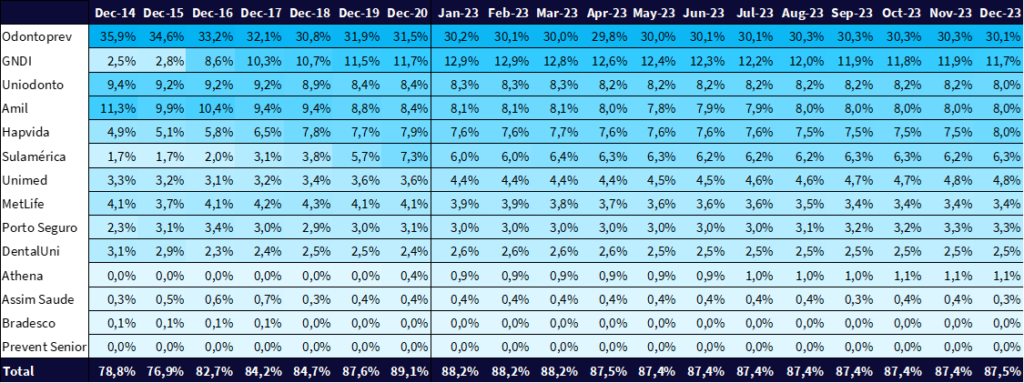

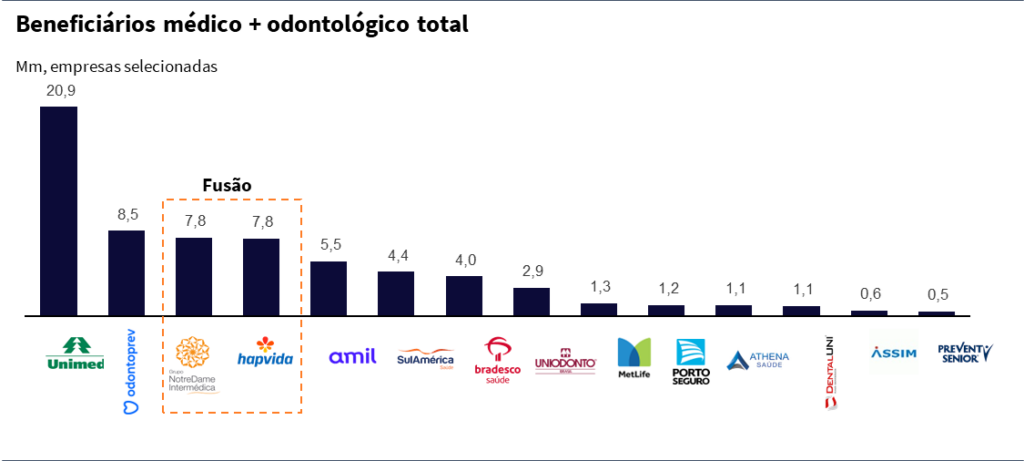

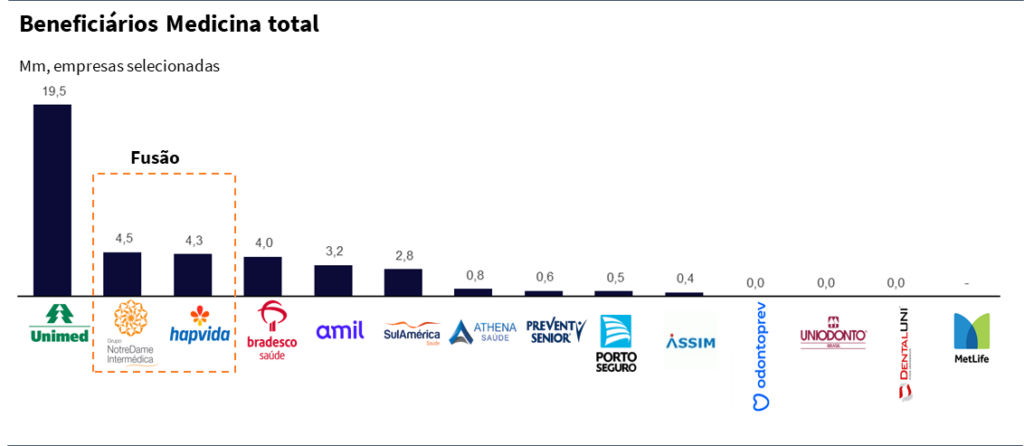

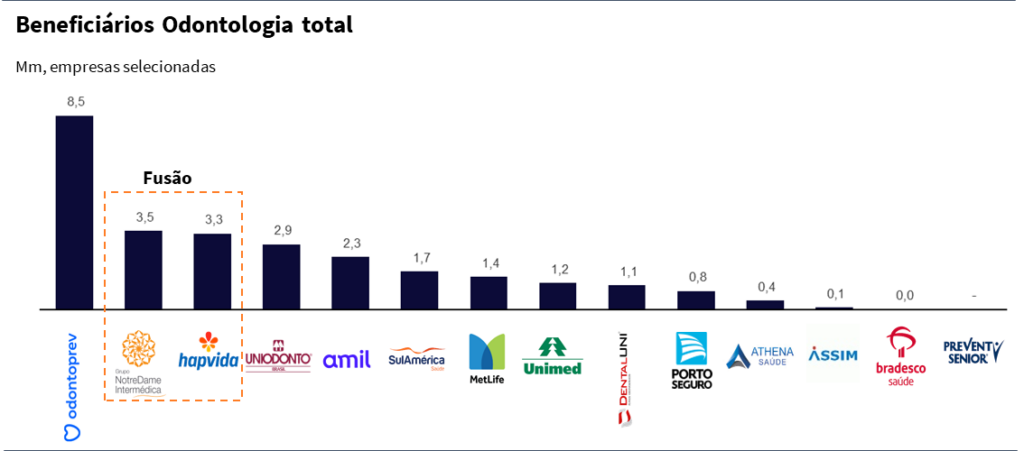

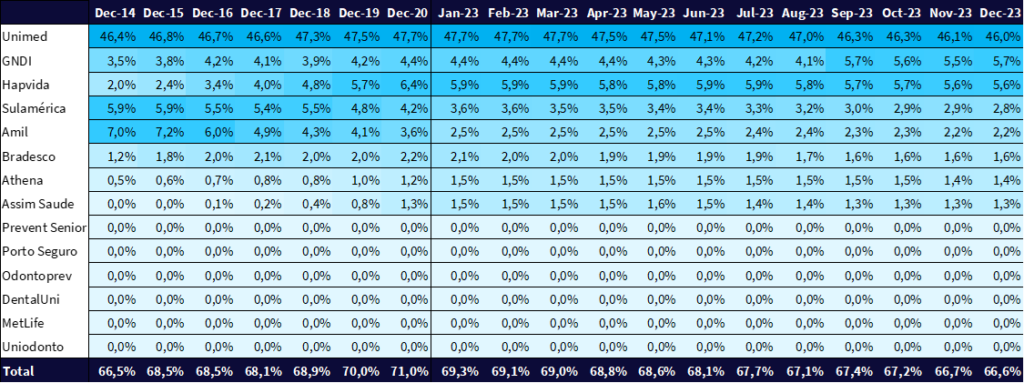

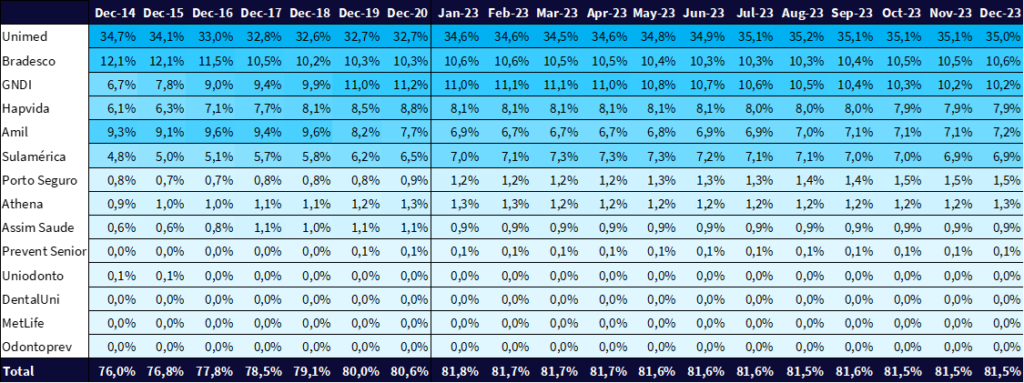

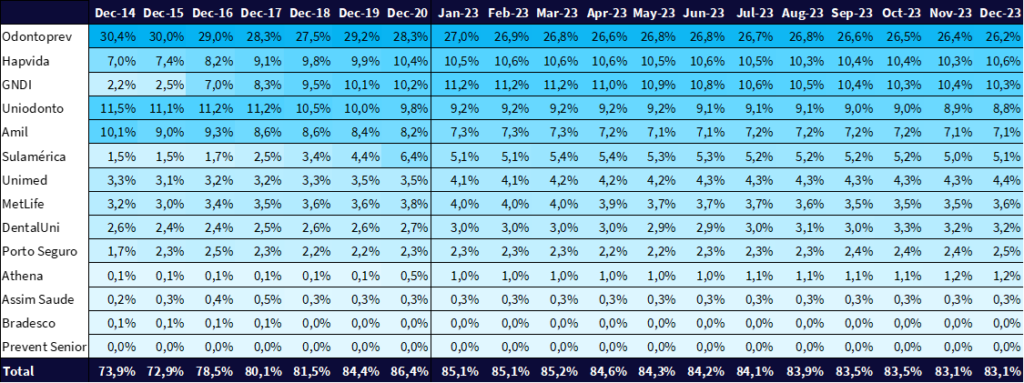

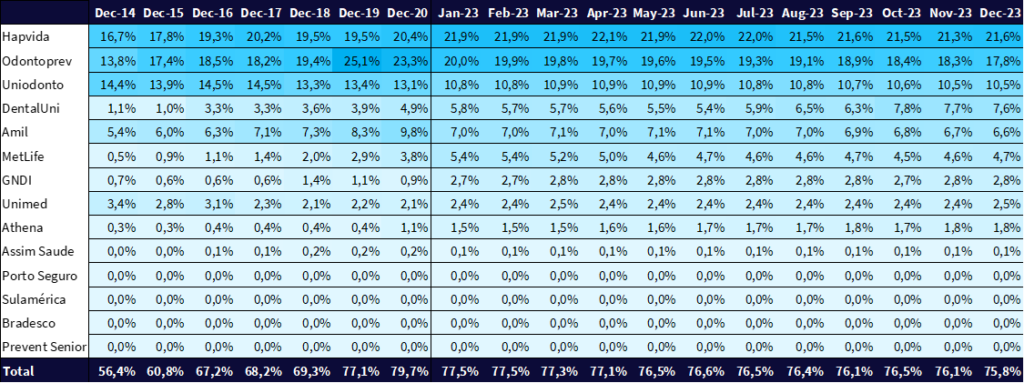

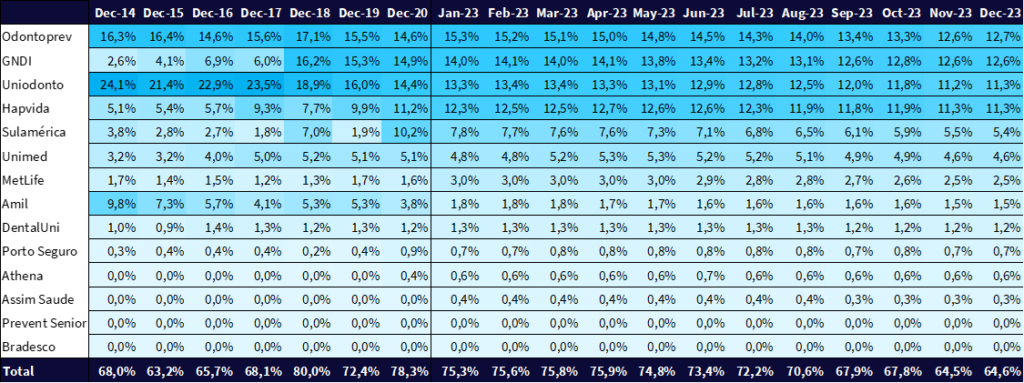

Sobre as operadoras, a dominância da Unimed é clara, com o maior número de beneficiários e maior participação de mercado em todos os tipos de planos médicos. Hapv e GNDI estão consolidadas em segundo em número de beneficiários, dado que a estratégia de M&A dos últimos anos resultou em crescimento de beneficiários. Destacamos também o tamanho de Odontoprev no segmento odontológico sendo dominante nos últimos 8 anos, mas perdendo market share, uma vez que operadoras como Hapvida, GNDI e SULA estão expandindo seus negócios em assistência odontológica.

Análise das operadoras

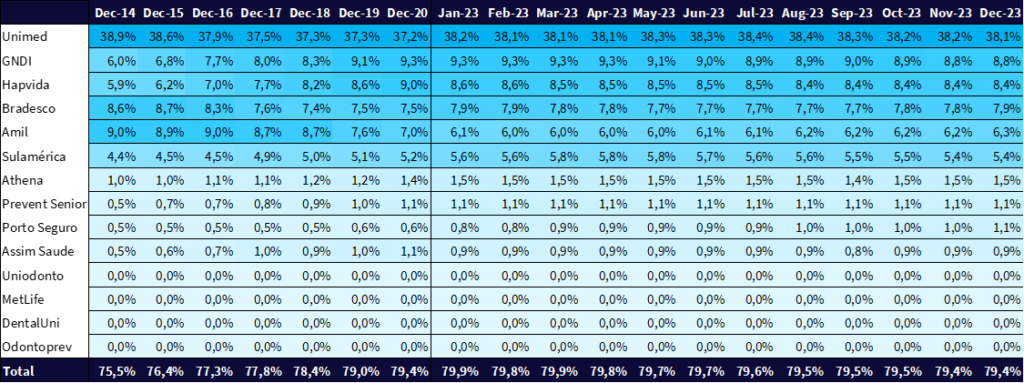

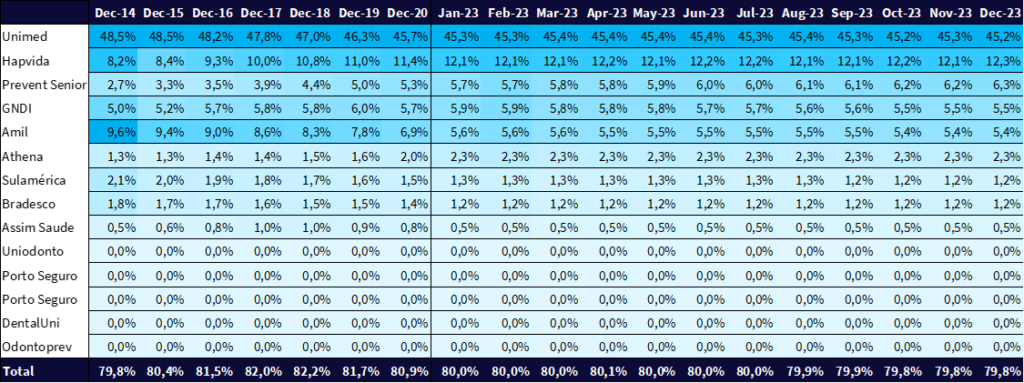

Abaixo apresentamos a variação de market share de 14 empresas que representam cerca de 80% do total do mercado (incluindo todas as Unimeds e Uniodontos) na maioria dos segmentos. Vale ressaltar que a análise não captura efeitos de fusões e aquisições pois não consideramos as datas de fechamento dessas operações. Como nesse relatório podemos observar o comportamento ao longo do ano das operadoras, vamos olhar individualmente para o desempenho de cada uma.

De modo geral, o mercado de saúde se tornou muito mais consolidado nos últimos anos com maior disponibilidade de capital para empresas listadas. Acreditamos que M&As no setor continuarão baixos em 2024, dado os efeitos do alto custo de capital e do endividamento das empresas.

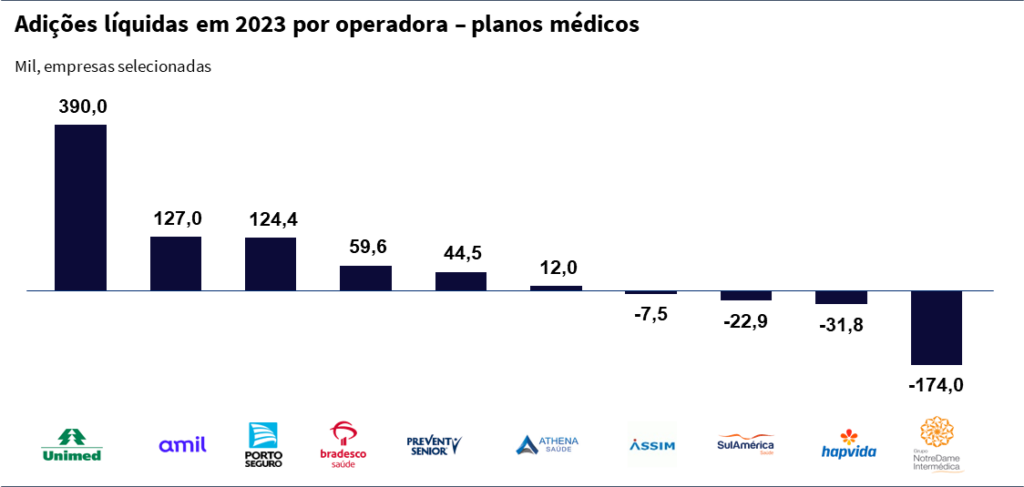

A estratégia para o ano de 2023 das grandes operadoras, foi focar menos em crescimento da base de beneficiários, e mais em rentabilização e aumento de margens, o que viria ao custo da perda de beneficiários. Essa tendência realmente foi observada em 2023. Tanto Hapvida, quanto Sul América encerraram o ano com adições líquidas negativas em planos de assistência médica, mas Hapvida foi o principal destaque negativo, perdendo mais de 200k beneficiários no ano. A dúvida que restava, era quem ganharia participação em relação aos seus concorrentes.

Nesse sentido, a operadora que mais cresceu e ganhou participação foi a Unimed, que adicionou uma quantidade significativa de beneficiários à sua base (400k adições líquidas em 2023). Em segundo lugar, a operadora que mais cresceu foi a Amil, adicionando 127k beneficiários, e a Porto Seguro veio logo em seguida, com 124k beneficiários adicionados no ano.

O movimento observado no ano de 2023 confirma muitas das nossas expectativas para o ano. Começando com Unimed, imaginávamos que os clientes de operadoras de baixa renda que não pudessem arcar com os reajustes agressivos, seriam capturados pela Unimed, pela sua capilaridade e participação no mercado de baixa renda, o que se confirmou.

Em segundo lugar, a Amil se posicionou de forma agressiva no mercado, capturando muitas novas vidas no segmento empresarial. A companhia busca um turnaround após anos de prejuízos trazidos pela sua carteira de planos individual, e agora com um novo dono, deve se posicionar cada vez mais agressivamente no ano de 2024.

Por fim, a Porto Seguro foi um dos destaques positivos do ano, surpreendendo com adições líquidas de 124k, em uma carteira que começou o ano com 400k beneficiários (um aumento de ~30% da carteira). Além disso, a companhia se mostrou uma das mais saudáveis financeiramente, conseguindo trazer sua sinistralidade para patamares relativamente em linha com o pré-pandemia ainda em 2023. A Porto está extremamente bem posicionada para continuar a ganhar relevância nesse mercado.

Market Share Total – Assistência Médica

Market Share Total – Planos Individuais, Assistência Médica

Market Share Total – Planos Coletivos por Adesão, Assistência Médica

Market Share Total – Planos Coletivos Empresariais, Assistência Médica

Market Share Total – Assistência Odontológica

Market Share Total – Planos Individuais, Assistência Odontológica

Market Share Total – Planos Coletivos por Adesão, Assistência Odontológica

Market Share Total – Planos Coletivos Empresariais, Assistência Odontológica