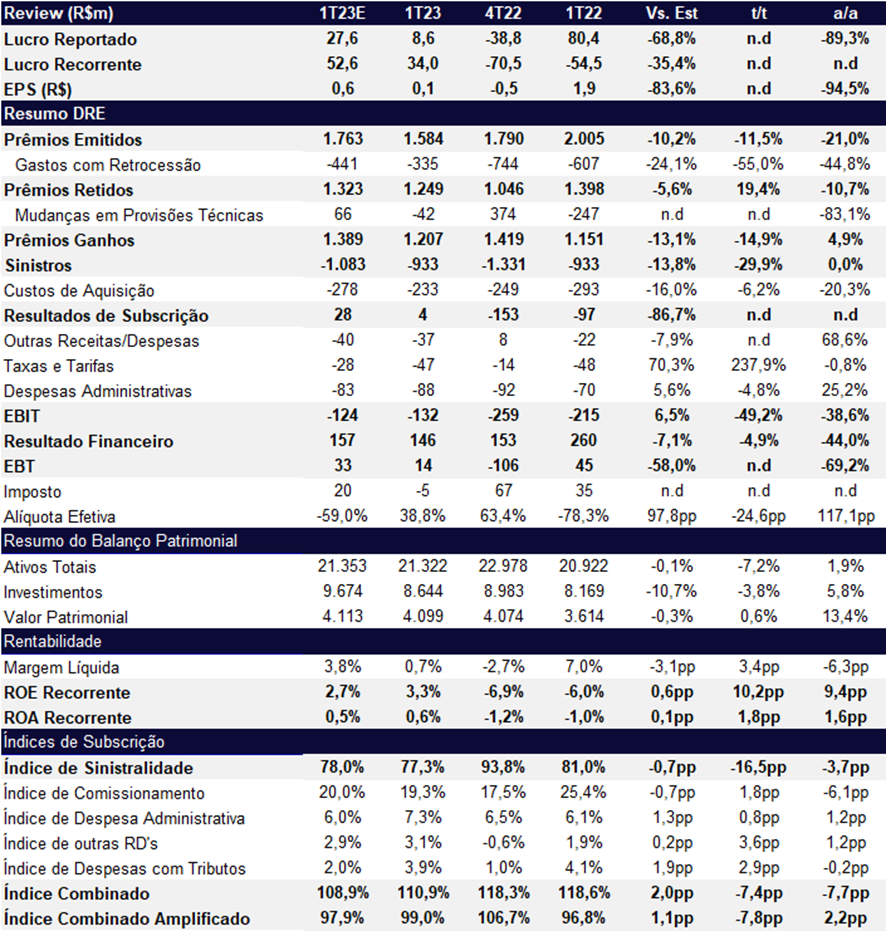

O IRB reportou um lucro líquido de R$ 8,6m (-89,3% a/a), abaixo das nossas estimativas e do consenso de mercado de R$ 27m. O resultado do trimestre poderia ter sido melhor não fosse o impacto do acordo com o departamento de justiça dos Estados Unidos de US$ 5m por divulgação fraudulenta de que a Berkshire Hathaway (empresa de Warren Buffett) teria posição acionária no IRB. No entanto, nossas projeções já contemplavam essa despesa que foi anunciada em abril.

O pequeno lucro do período foi assistido principalmente pelo resultado financeiro, já que o resultado operacional do IRB continuou negativo, com um índice combinado acima de 100%. A resseguradora consumiu R$ 411m de caixa no trimestre. A forte queima de caixa foi devido o alto volume de pagamentos de sinistros e retrocessão, exibindo um retrocesso em relação ao 4T22 que apresentou um alívio, com geração de R$ 220m de caixa.

Continuamos com uma visão mais pessimista para a companhia, que não tem conseguido reverter o prejuízo operacional e estancar o forte consumo de caixa. Dessa forma, reiteramos nossa recomendação de VENDER com preço alvo de R$ 28,2.

Caixa: continua queimando

O fim do consumo de caixa no 4T22 trouxe um alívio aos investidores. No entanto, o consumo de R$ 411m reportado neste trimestre nos acende o alerta novamente sobre a capacidade da resseguradora de gerar caixa organicamente após uma recente capitalização com emissão de ações no 3T22. A queima de caixa foi marcada por um maior volume de pagamento de sinistros e retrocessão.

Prêmios: desacelerando

O prêmio emitido apresentou queda acentuada fechando o 1T23 em R$ 1,58b (-21% a/a e -11,5% t/t), sendo que os prêmios emitidos no Brasil apresentaram queda de -19% a/a devido ao patrimonial e rural. Já os prêmios no exterior registraram queda ainda maior com -25% a/a, principalmente pela estratégia de redução na exposição de patrimonial e vida fora do Brasil.

Se por um lado os prêmios emitidos tiveram um resultado fraco, a queda na retrocessão ajudou. Os prêmios retrocedidos caíram expressivamente para R$ 335m (-44,8% a/a e -55,0% t/t) enquanto o índice de retrocessão passou para 21,1% (-9,2 pp a/a e -20,5 pp t/t).

Como resultado, os prêmios ganhos totalizaram de R$ 1,2b (+4,9% a/a e -14,9% t/t), a alta anual foi puxada pelo menor volume de variação de provisões técnicas.

Sinistralidade: com melhoras mas ainda alta

O índice de sinistralidade ficou em 77,3% no trimestre, queda de 3,7pp a/a. A sinistralidade no 1T23 foi impactada principalmente pelas linhas de negócio rural e responsabilidade.

- Brasil: o índice de sinistralidade saiu de 91% no 1T22 para 76,2% no 1T23, impactado principalmente pelas variações no rural e responsabilidade.

- Exterior: Os segmentos de aviação e vida ainda apresentaram alta sinistralidade no trimestre devido a cauda dos contratos descontinuados, levando o índice de sinistralidade do exterior para 79% (+19,4pp a/a).

Comissionamento: índice abaixo de 20%, mostra melhoras

O custo de aquisição atingiu R$ 233m (-20,3% a/a e -6,2% t/t). O índice de comissionamento ficou em 19,3% (-6,1 pp a/a e +1,8 pp t/t). A melhora anual está relacionada a forte queda do custo de aquisição do Brasil e do Exterior.

Despesas: piora por conta do acordo

As despesas administrativas ficaram em R$ 88m (+25,2% a/a e -4,8% t/t). O acordo com o departamento de justiça dos EUA impactou a linha em R$ 25,4m, caso não fosse este impacto não recorrente, as despesas teriam queda de aproximadamente -10% a/a. O índice de G&A (despesas gerais de administrativas) encerrou o trimestre em 7,3%, aumento de +1,2pp a/a e +0,8pp t/t.

Combinado: melhor, mas bem acima dos 100%

O índice combinado, que demonstra a capacidade de geração de resultado operacional da companhia, ficou em 110,9%, bem acima do breakeven de 100%, mas com melhora de 7,7pp a/a.

Resultado financeiro e Patrimonial

O resultado financeiro e patrimonial ficou em R$ 146m, queda de 44% a/a devido ao efeito de não-recorrente no 1T22 de dois ganhos de ações judiciais adicionando R$ 150m ao resultado da época. Ademais, o portfólio financeiro da companhia continua com grande exposição ao dólar, mesmo com a intenção de reduzir a participação das operações em outros países.

Imposto: com benefícios fiscais

Devido aos prejuízos acumulados de trimestres passados, a companhia possui um benefício fiscal que não há tempo limite para a compensação, equivalente a 30% do lucro tributável no período.

Suficiência do Patrimônio

O IRB apresentou suficiência do patrimônio líquido ajustado de R$ 72m no 1T23 em relação ao capital mínimo requerido. Portanto, o patrimônio líquido correspondia a 105% do capital mínimo requerido. A solvência total de 260% continua em patamares compatíveis com pares internacionais.

A cobertura de provisões técnicas apresentou suficiência de R$ 239m no 1T23 acima da exigência regulatória, queda de R$ 93m t/t em comparação ao saldo de R$332m no 4T22.

O IRB tem buscado medidas para reforçar a sua estrutura de capital, tais como: (i) operações estruturadas redutoras de provisões ou transferência de carteiras em run-off; (ii) vendas de imóveis; (iii) redução de capital ocioso em subsidiária; (iv) implementação de programas de redução das despesas administrativas; (v) aumento de capital. O forte consumo de caixa nesse trimestre volta a sinalizar um maior cuidado com suficiência de capital e cobertura, principalmente se a resseguradora demore a melhorar sua capacidade de gerar resultado organicamente, com melhora na geração de caixa operacional.