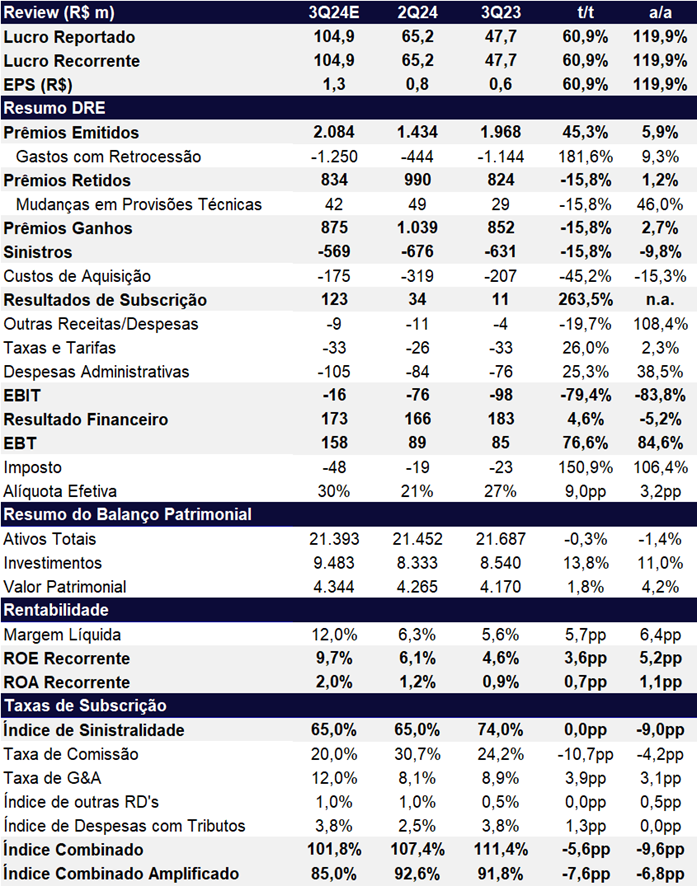

Os resultados parciais do IRB reportados pela Susep apontam para uma contínua melhora no lucro. Em julho e agosto, o IRB registrou um lucro de R$ 62,6 milhões. Com isso, estimamos um lucro líquido de R$ 104,9 milhões para o 3T24, representando uma recuperação significativa no comparativo anual (+120% a/a) e trimestral (+61% t/t), com um ROE de 9,7%, evidenciando uma melhora de 3,6pp t/t e 5,2pp a/a.

Ainda aquém do ideal, mas com sinais de melhora, esperamos um desempenho mais positivo para o IRB no 3T24, com pouco impacto dos sinistros relacionados ao evento climático no Rio Grande do Sul, que acreditamos terem sido em grande parte provisionados no 2T24. Com base nos dados parciais já reportados e na resposta do management durante a videoconferência do 2T24, destacamos que o lucro deve ser beneficiado principalmente pela significativa redução nas despesas com comissionamento, anteriormente impactadas por contratos de seguro de vida que antecipavam esses pagamentos. Do lado menos favorável, o crescimento de prêmios deve ser limitado pelo término desses contratos de vida.

No trimestre, esperamos que os prêmios emitidos (vendas) atinjam R$ 2,08b apresentando um forte avanço de +45,3% t/t e +5,9% a/a, e que os prêmios ganhos (receita) retraiam -15,8% t/t, mas avancem +2,7% a/a, devido a um forte aumento nos gastos com retrocessão (+181,6% t/t e +9,3% a/a). Além disso, esperamos para o trimestre uma forte redução no índice de comissão, atingindo 20,0% (-10,7 pp t/t e –4,2pp a/a), devido ao encerramento dos contratos de seguros de vidas. Dessa forma, prevemos uma melhora no desempenho operacional da empresa, com o índice combinado chegando a 101,1%, impulsionando o lucro no trimestre.

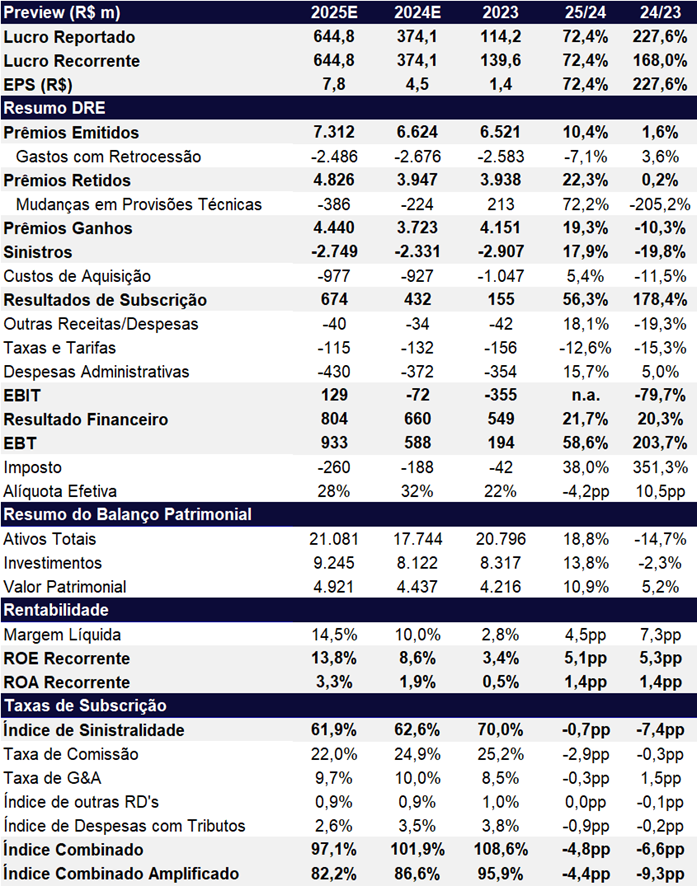

Para 2024, revisamos nossas expectativas para a companhia ao adotar uma perspectiva mais otimista em comparação com as projeções passadas, em que considerávamos maiores impactos com as enchentes no Rio Grande do Sul sendo capturados neste trimestre. Desse modo, alteramos nossas estimativas de lucro líquido de R$ 247,3 milhões para R$ 374,1 milhões (+168,0% a/a), com um ROE de 8,6% (+5,3pp a/a) para o ano de 2024.

Acreditamos que o IRB deve continuar apresentando um aumento sequencial na rentabilidade ao longo dos próximos trimestres, embora ainda esteja abaixo do ideal. Atualizamos nosso preço-alvo de R$ 34,30 para R$ 47,00 (upside de 8,9%), considerando um ROE na perpetuidade de 14,5%, custo de capital (Ke) de 16,75% e crescimento perpétuo de 6,3%. Avaliamos que a resseguradora está negociando a múltiplos razoáveis, com 9,5x P/L 2024, 5,5x P/L 2025 e 0,8x P/VP para 2024. Projetamos uma rentabilidade (ROE) de apenas 8,6% em 2024 e 13,8% em 2025, ainda bem inferior ao seu custo de capital de 16,75%, o que justifica um valuation abaixo de seu valor patrimonial (P/VP abaixo de 1x). As ações do IRB reagiram positivamente ao resultado do 2T24, e acreditamos que a melhora dos fundamentos já esteja parcialmente refletida no preço atual. Assim, mantemos nossa recomendação de MANTER.

IRB Re (IRBR3) | Prévia 3T24: Forte melhora do lucro t/t e a/a

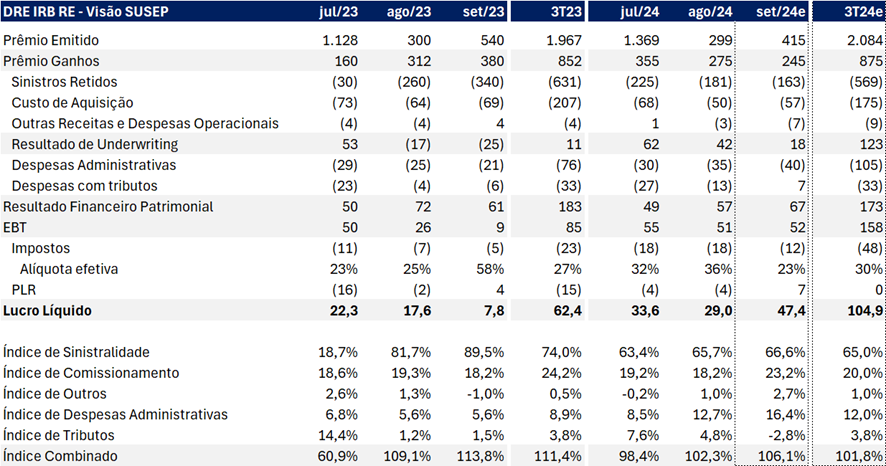

Dados SUSEP 2T24: Setembro deve ter um desempenho similar ao mês de Agosto

Acreditamos que os dados de julho e agosto divulgados pela Susep sugerem que os impactos referentes ao desastre ocorrido no Rio Grande do Sul tenham ficado para trás, já que a ressegurada não foi afetada por maiores sinistros nestes meses. Desse modo, esperamos para setembro um desempenho similar ao visto com no mês de agosto, tanto para a dinâmica de prêmios ganhos quanto para sinistralidade.

Assim, esperamos que set/24 apresente uma sinistralidade controlada, com uma forte melhora anual (-22,9pp a/a), mas uma leve piora trimestral (+0,9pp t/t), chegando em 66,6% no mês.

Como os dados operacionais apontaram para um lucro de R$ 62,6 milhões nos dois primeiros meses, estimamos um lucro líquido de R$ 47 milhões em setembro e um total de R$ 104,9 milhões para o trimestre.

Dados SUSEP 2T24: Setembro deve ter um desempenho em linha com o mês passado

Prêmios: No 3T24, esperamos que os prêmios emitidos apresentem uma forte evolução de +45,3% t/t, mas modesto aumento de +5,9% a/a, chegando a R$ 2,08b. Já os prêmios ganhos devem apresentar uma retração de -15,8% t/t, mas um leve aumento de +2,7% a/a, ficando em R$ 875m.

Sinistralidade: No 3T24, esperamos que o índice de sinistralidade fique estável t/t, mas apresente uma significativa queda de –9,0 pp a/a.

Despesas administrativas: Esperamos para o 3T24 que a resseguradora tenha uma considerável piora no índice de despesas administrativas (G&A) para 12,0%, expansão de +3,9pp t/t e +3,1pp a/a. A piora deve ser dada por maiores gastos com consultoria para a adequação à nova metodologia contábil. Com isso, prevemos uma aceleração nas despesas administrativas de +25,3% t/t e +38,5% a/a, chegando a R$ 105m.

Comissão: No trimestre, esperamos que o índice de comissionamento tenha uma forte redução, atingindo 20,0%, queda de –10,7pp t/t e –4,2pp a/a. O índice deve apresentar uma forte retração devido ao encerramento dos contratos de seguros de vidas, que antecipavam o pagamento de comissões aos corretores. Com isso, esperamos que o custo de aquisição atinja R$ 175m (queda de –45,2% t/t e –15,3% a/a).

Índice Combinado: Estimamos que no 3T24 o índice combinado apresente uma significativa melhora de –5,6pp t/t e –9,6pp a/a, atingindo 101,8%, permanecendo próximo do breakeven operacional de 100%. A evolução no trimestre deve ser vista em função de uma forte melhora no índice de comissão, compensando a piora no índice de despesas administrativas.

Resultado Financeiro e Patrimonial: Esperamos que para o trimestre o IRB apresente um resultado financeiro e patrimonial de R$ 173m, apresentando um leve aumento de +4,6% t/t, mas com retração de -5,2% a/a.

Imposto: Esperamos que a alíquota efetiva de impostos no 3T24 fique em 30% (+9,0pp t/t e +3,2pp a/a).

IRB Re (IRBR3) | 2024e e 2025e