A conferência realizada hoje, 19 de junho de 2024, pelo Itaú Unibanco, apresentou uma visão abrangente do desempenho histórico, vantagens competitivas e das estratégias futuras da instituição. Os destaques da conferência foram os próximos lançamentos que podem impulsionar o crescimento de receita e a rentabilidade do banco:

- Super App One Itaú: Este novo aplicativo visa potencializar o cross-up-selling de produtos bancários, integrando mais de 8 apps em uma única plataforma.

- Uso de Inteligência Artificial (IA): Focado em melhorar a venda de produtos (IA generativa) e ganhar eficiência em diversos processos. O IA permite personalizar ofertas para os clientes e otimizar diversos processos internos.

- Itaú Emps: O aplicativo 100% digital para pequenas e médias empresas visa preencher uma lacuna ainda não atendida por incumbentes e novas entrantes.

A reunião contou com a participação de membros chave da gestão e do conselho de administração, que compartilharam informações importantes sobre as iniciativas estratégicas, inovações tecnológicas, eficiência, crescimento, dividendos/capital, competição, vantagens competitivas, gestão de riscos e qualidade dos ativos.

Nossa análise dos tópicos abordados sugere um impacto positivo, reforçando nossa recomendação de COMPRAR para as ações do Itaú, com preço-alvo de R$ 40,60. O Itaú continua sendo nossa preferência no setor financeiro. Na nossa avaliação, as ações do Itaú ainda estão sendo negociadas com um valuation atrativo, apresentando um P/L de 7,8x para 2024 e 7,1x para 2025 e um P/VP de 1,6x em 2024, além de um dividend yield interessante de 7,9% para 2024, dado que o banco deve aumentar o payout esse ano para distribuir o excesso de capital que vem acumulado.

Tecnologia, Eficiência e Segurança

- Tecnologia

Com o aumento da competição vinda de players digitais (neobanks) e a mudança no comportamento dos clientes para uma jornada mais digital, o Itaú vem priorizando sua agenda tecnológica há vários anos para se manter competitivo na indústria bancária. Atualmente, 60% dos dados do banco estão na nuvem, e o uso de Inteligência Artificial (IA) tem sido intensificado para aumentar a agilidade e eficiência, resultando em economia de até 95% do tempo em processos internos.

O banco também está implementando a Inteligência Artificial Generativa (GenAI), com mais de 250 casos em desenvolvimento, incluindo o Copilot, que auxilia na programação de linhas de código. Outro uso de GenAI visa proporcionar uma experiência hiperpersonalizada e mais humanizada para os clientes melhorando as vendas e o NPS.

Além disso, a aplicação de IA tem permitido ao Itaú aprimorar significativamente seus sistemas de segurança, reduzindo substancialmente o volume de fraudes.

- Eficiência

O banco busca aumentar sua eficiência não apenas através da redução de custos, mas também otimizando formas de gerar novas receitas. O objetivo é que, ao longo do tempo, o crescimento das receitas supere a expansão das despesas, melhorando o índice de eficiência.

O Itaú acredita que o as três principais iniciativas para alavancar a eficiência:

1. Super App para Pessoa Física (One Itaú): Visa aumentar o valor para o usuário, otimizando o cross-selling e up-selling de produtos.

2. Novo Aplicativo para Pequenas e Médias Empresas (Atlas): Proporcionará um atendimento 100% digital.

3. Inteligência Artificial (IA): Aplicada em diversas áreas do banco para aumentar a eficiência e oferta de produtos.

Um exemplo do uso de IA está na leitura e interpretação de contratos jurídicos, que antes demorava cerca de três dias e agora é feita em segundos. Além disso, o banco possui mais de 8.000 engenheiros de software utilizando IA para desenvolvimento de códigos computacionais e o desenvolvimento de experiências e ofertas hiperpersonalizadas para os clientes.

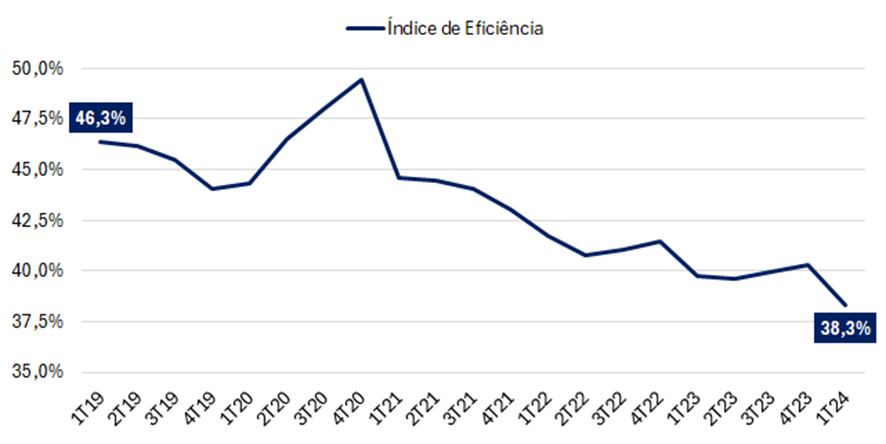

A agenda de eficiência já está mostrando resultados: o índice de eficiência do banco melhorou de 46,3% no 1T19 para 38,3% no 1T24, o melhor entre os concorrentes.

Itaú (ITUB4) | Melhora significativa no Índice de Eficiência

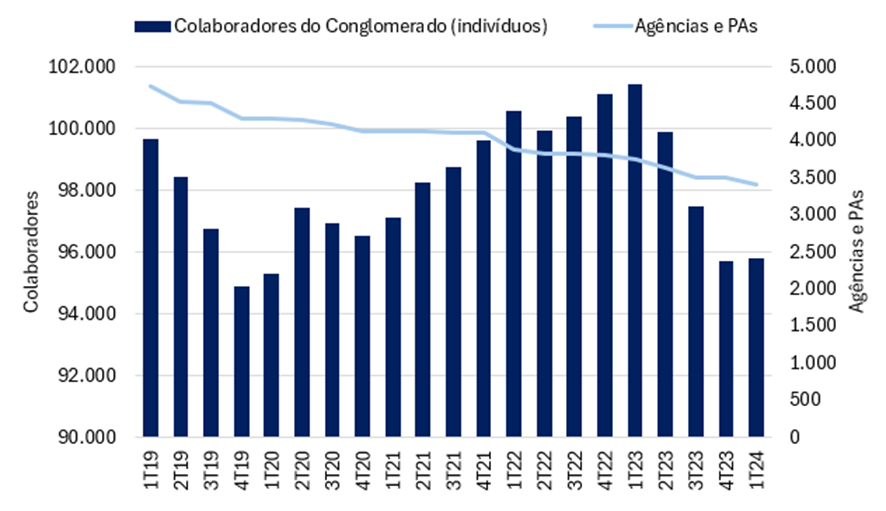

Por fim, acreditamos que a intensa adoção de tecnologia e o aumento do número de usuários digitais têm permitido ao banco reduzir o número de agências, PAs e colaboradores. Esperamos que esse processo contribua para a melhoria contínua do índice de eficiência ao longo do tempo.

Itaú (ITUB4) | Redução de colaboradores e Agências e PAs

- Segurança: Uso de IA melhorou os resultados

Os esforços da empresa em seu avanço tecnológico também se estendem à segurança e à gestão de riscos, tanto financeiros (crédito e vendas) quanto não financeiros (fraudes e regulamentações).

A inteligência artificial desempenha um papel crucial na proteção dos clientes, permitindo mapear fraudes e golpes, resultando em uma redução de 50% nas perdas por fraudes nos últimos dois anos. Além disso, o banco alerta 8 em cada 10 clientes alvos de tentativas de fraude, aumentando a segurança geral. O custo de proteção do cliente caiu 28% após a introdução da inteligência artificial.

One Itaú: Super App para Pessoa Física

O One Itaú é considerado a iniciativa mais transformacional do banco, com maior potencial de receita, segundo o CEO Milton Maluhy. Trata-se de um super app desenvolvido para atender o segmento de pessoas físicas, integrando mais de oito aplicativos em uma única plataforma digital. Apenas os módulos contratados ficam visíveis ao usuário, mas com o uso de dados, o banco pretende oferecer produtos mais assertivos a cada cliente, que poderão contratá-los de forma simples, sem necessidade de novos cadastros. Com isso, o banco visa aumentar o cross-selling e up-selling em serviços como Pix, conta corrente, crédito, cartões e outros produtos financeiros.

O objetivo do banco também é melhorar a experiência do cliente e aumentar a principalidade, oferecendo uma experiência fullbank para os clientes. Começando com os clientes mono-produto, o banco está habilitando o aplicativo para 15 milhões de clientes nessa primeira onda de roll-out que começa em julho de 2024.

O app está pronto e atualmente em fase de testes. Ele será liberado gradualmente para esses 15 milhões de clientes a partir de julho, com a expectativa de finalizar o roll-out dessa primeira fase até o primeiro trimestre de 2025. Nos testes realizados, mais de 98% dos usuários migraram para o One Itaú, demonstrando a atratividade da proposta de valor do app. A gestão destaca que um cliente fullbank gera 10 a 12 vezes mais receita que um cliente com um único produto, indicando que o super app deve destravar valor para clientes “monoliners”. A gestão prevê que o app pode alcançar até 50% da base de clientes do Uniclass.

Além disso, a gestão vê potencial no app para acessar públicos mais jovens e de baixa renda no futuro, representando avenidas de crescimento promissoras.

Itaú Emps (Atlas): App 100% Digital para Pequenas e Médias Empresas

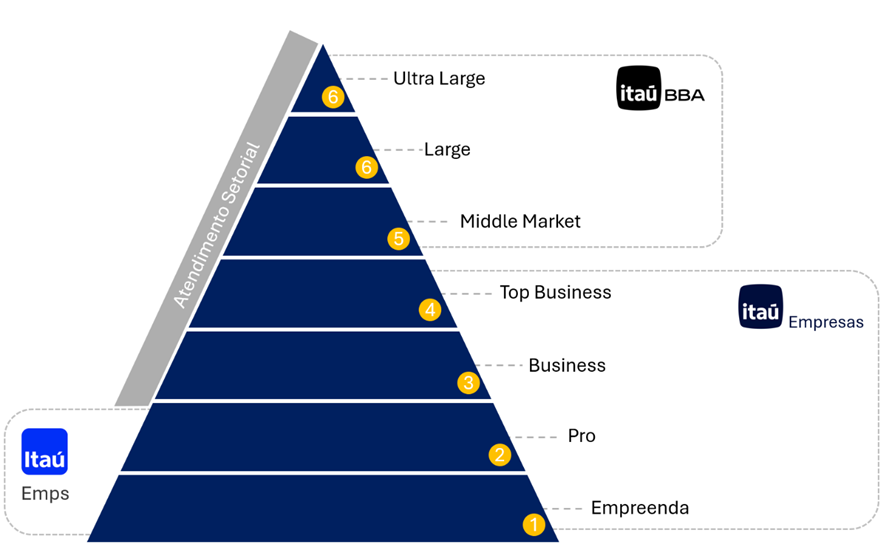

O Itaú planeja aumentar sua presença no segmento de Pessoa Jurídica, e o lançamento do aplicativo Itaú Emps (Atlas) é uma das principais iniciativas para alcançar esse objetivo. O app será uma plataforma 100% digital destinada a atender clientes PJ com faturamento anual entre R$ 200 mil e R$ 5 milhões, classificados no novo segmento Emps. A estratégia do banco é captar esses clientes no início de suas jornadas de vida, integrando-os à novas funcionalidades da estrutura do Itaú à medida que elas forem crescendo, aumentando o valor agregado para eles com novos produtos e serviços.

O banco afirmou que pode inserir 500 mil clientes na plataforma no curto prazo, com potencial para alcançar 1 milhão de usuários no médio/longo prazo. A nova divisão de clusters do segmento PJ, anunciada durante o Itaú Day, abrange desde o segmento Empreenda (microempresas) até o Large Corporate. Inicialmente, o Itaú Emps atenderia as camadas mais de base (Empreenda e Pro) da pessoa jurídica.

Segmentação PJ: Itaú Emps atende a base da pirâmide

O banco afirmou que o aplicativo está em fase de validação de MVP com cerca de 3,5 mil usuários atualmente. O banco reconhece a necessidade de aumentar a digitalização no atendimento a empresas das camadas inferiores da pirâmide, enquanto as empresas do topo demandam maior personalização e atendimento humano.

O app tem como diferencial uma experiencia digital com foco em dados e design do app, simplificação e assessoria digital. Também reforçaram que estão implementando uma experiência do usuário mais fluida e facilitada no aplicativo, eliminando cliques desnecessários e incorporando um design intuitivo para atender esses clientes que preferem um ambiente totalmente digital. O app incorpora inteligência artificial na plataforma para melhorar ainda mais a experiência do usuário e oferecer novas funcionalidades, como assessoria digital.

Em relação à oferta de produtos para o cliente PJ, afirmaram que ela deve ser completa, visando fazer com que o cliente veja o Itaú como seu banco principal. Nesse contexto, as maquininhas e serviços da Rede, empresa de adquirência do Itaú, estão sendo utilizados como meio para captar clientes e promover a principalidade com ofertas integradas de banking e adquirência.

No segmento Corporate (Middle até Ultra Large), a empresa identificou que a competição tem se intensificado nos últimos trimestres, resultando em um ambiente pressionado sob o ponto de vista de preços. Ainda assim, acreditam que possuem vantagens competitivas em relação a outros players devido ao mix de sua carteira de crédito de atacado, que tem maior concentração em middle market e agro, segmentos que possuem maiores margens do que o das grandes empresas. Esses dois segmentos representam 50% do resultado do crédito hoje no banco e têm contribuído para a alta rentabilidade do corporate nos últimos tempos.

Capital e Dividendos

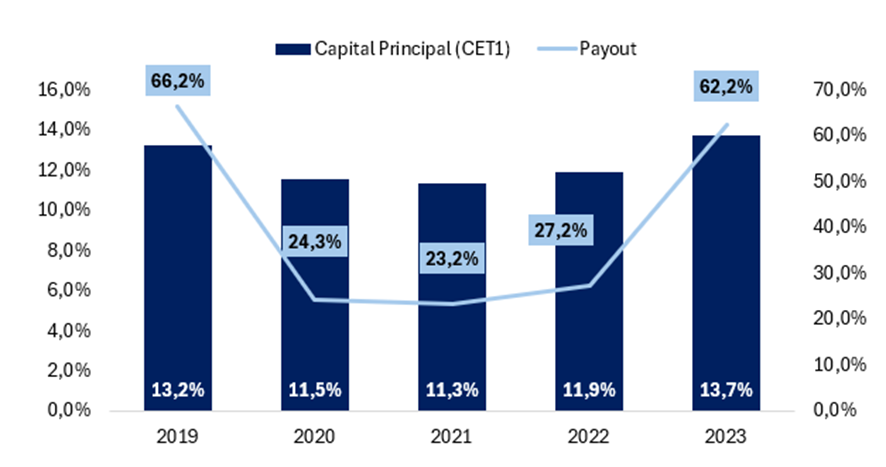

O banco tem gerado capital de forma orgânica devido à sua capacidade de operar com um ROE acima de 20%. O CEO, Milton Maluhy, não descarta a possibilidade de pagamento de dividendo extraordinário. Segundo ele, o mínimo exigido de Capital Principal (CET 1) pelo conselho de administração é de 11,5%, com uma folga de cerca de 0,5 ponto percentual, totalizando 12,0%. O banco encerrou 2023 com 13,7% e o primeiro trimestre de 2024 com 13,0%, já descontando os proventos extraordinários, o que representa uma folga considerável em relação ao mínimo exigido. Com isso, o CEO acredita que poderá ter mais um pagamento extraordinário a ser anunciado até o final do ano.

A única dúvida é quanto será pago de dividendo extraordinário, já que o objetivo é chegar a um CET 1 de 12% para os próximos 12 meses, considerando as necessidades futuras de capital para garantir o crescimento, alterações nos requerimentos de Basileia, aquisições e eventuais imprevistos.

Para 2024, estimamos um payout de 61,3%, resultando em um dividend yield de 7,9%.

Itaú (ITUB4) | Capital em níveis satisfatórios

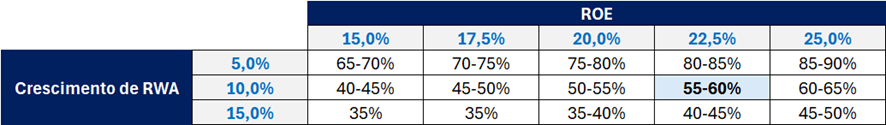

Em 2019, o Itaú realizou uma simulação de distribuição de lucros (payout) com base no ROE e no crescimento do RWA (impulsionado pela expansão do crédito), com o objetivo de manter o Capital Nível 1 em 13,5% (no 1T24 ficou em 14,5%). Estimando que o ROE fique entre 20% e 22,5%, e que o RWA cresça cerca de 10%, acreditamos que a distribuição de lucros pode alcançar aproximadamente 60% (em linha com nossas projeções).

Latam: Ainda com espaço para melhoras

As operações de full bank na américa latina tiveram um bom desempenho no agregado em 2023 e no 1T24, na avalição da gestão do Itaú, com expectativa de resultados consistentes nos próximos anos. Hoje representam cerca de 7-8% do resultado do conglomerado.

- Uruguai e Paraguai: ROE alto de 38-30%, com liderança nesses mercados.

- Chile: ROE de 16%, estabilizado após a limpeza de balanço no Corbanca. Esse nível é adequado para um país com grau de investimento, mas há espaço para melhorias em segmentação de clientes, tecnologia e melhores práticas, o que deve resultar em ganhos marginais.

- Colômbia: Desafiador do ponto de vista macroeconômico, embora os executivos sejam competentes.

- Oportunidades de melhora de rentabilidade: Melhores perspectivas estão nas operações do Uruguai e Paraguai.

Massificado Baixa Renda: Ainda não

Atualmente, o segmento massificado de baixa renda é deficitário. Antes de lançar a plataforma full digital para o segmento massificado, é essencial aprimorar a proposta de valor para evitar a perda para os concorrentes. Isso inclui um reposicionamento estratégico, rebranding e a definição de uma proposta de valor robusta.

Seguros: Ainda crescendo dois dígitos

Nos últimos anos, a carteira de seguros dobrou significativamente. Agora, o banco está integrando seguros a outros produtos bancários, expandindo para o segmento de pequenas e médias empresas e atacado.

A integração estratégica visa alcançar crescimento de dois dígitos tanto em base de clientes quanto em prêmios nos próximos anos.