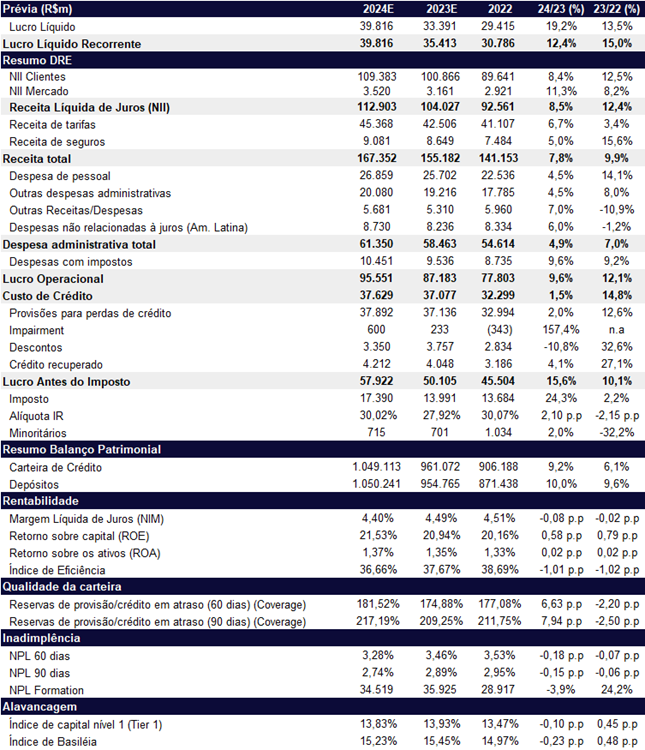

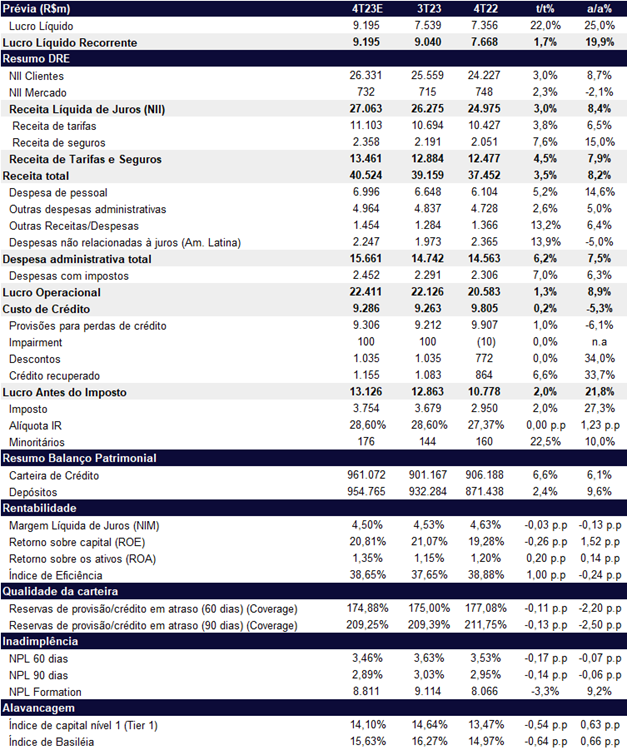

Esperamos mais um bom trimestre para o Itaú e um 2024 com expansão de ROE e aumento no dividend payout. Estimamos um lucro recorrente de R$ 9,2b (+1,7% t/t e +19,9% a/a), atingindo uma rentabilidade (ROE) de 20,8% – consistentemente acima de seus rivais privados (Santander e Bradesco). Assim, o Itaú deve encerrar 2023 com um lucro no meio do guidance (R$ 35,4b). Para este trimestre, esperamos que o principal driver de geração de lucro venha do custo de crédito que deve começar a se estabilizar com a inadimplência mostrando sinais positivos, enquanto as receitas seguem evoluindo. Também esperamos um aumento relevante de dividendos no trimestre por conta uma combinação de capital em excesso e decisões regulatórias favoráveis (limite de juros no cartão de crédito, aumento de Basiléia operacional e modificações no JCP).

Para 2024, esperamos lucro crescendo acima de 10%, ROE crescente e payout de dividendo aumentando, ou seja, continuidade do desempenho do 4T23. Estimamos que a carteira de crédito cresça em linha com o mercado e que a receita de juros acompanhe essa evolução. Além disso, esperamos que as receitas com tarifas apresentem uma melhora com a retomada do mercado de capitais. Estimamos que o custo de crédito deve ficar estável nominalmente a/a com a melhora dos indicadores de inadimplência. Por fim, acreditamos que o Itaú deve melhorar a distribuição de lucro para 2024 (payout) devido ao capital estar em níveis satisfatórios e a determinação de que a nova regulação do BACEN será implementada de forma faseada. Nossas projeções incorporam um lucro de R$ 39,8b para 2024 (+12,4% a/a) e um ROE de 21,5% (+0,6pp a/a). Estimamos o payout de dividendos aumentando de 28% do lucro em 2022 para 42% em 2023 (65% no 4T23) e 61% para 2024, implicando em um dividend yield de 7,6% para 2024.

Dessa forma, reiteramos nossa recomendação de COMPRAR e ajustamos nosso preço-alvo de R$ 36,60 para R$ 40,6, dando um upside potencial de 23,6%. Apesar forte valorização, continuamos a enxergar as ações (ITUB4) negociando a múltiplos atraentes, 8,1x P/L 24E e 1,7x P/VP 24E. Caso a liquidez não seja um problema, vemos as ações ordinárias (ITUB3) mais descontadas, negociando a 6,9x P/L 24E e 1,4x P/VP 23E.

Carteira: Retomando em linhas mais arriscadas

Para o trimestre, estimamos que a carteira de crédito cresça +6,6% t/t e +6,1% a/a, finalizando o ano perto do piso do guidance (+6,1% a/a). Acreditamos que parte do crescimento neste último trimestre venha da retomada em pessoa física e Pequenas e Médias Empresas (PME).

Para 2024, esperamos que o Itaú cresça em linha com as projeções da Febraban para o mercado, próximo de 9% a/a.

Receita Líquida de Juros (NII): No piso do guidance

Para o trimestre, esperamos que a receita líquida de juros (NII) cresça 3,0% t/t e 8,4% a/a, chegando a R$ 27b. Assim, o NII deve fechar o ano de 2023 no piso do guidance. O NII Clientes deve crescer 3,0% t/t (abaixo da carteira para o trimestre) e NII Mercado nominalmente estável t/t.

Para 2024, esperamos que o NII total cresça um pouco abaixo da carteira de crédito (+8,5% a/a), chegando a R$ 112,9b. Estimamos que o NII Clientes expanda menos que a carteira (+8,4% a/a) e NII Mercado um pouco mais forte (+11,3% a/a).

Serviços e seguros: Melhor em 2024

Esperamos que a linha de serviços e seguros cresça 4,5% t/t e 7,9% a/a, totalizando R$ 13,5b e encerrando 2023 próximo do meio do guidance de 4,7% a 6,7% de crescimento.

Para 2024, acreditamos que a linha deve melhorar com a retomada do mercado de capitais e seguros ainda crescendo em patamares atrativos. Assim, projetamos um aumento de 6,4% a/a, totalizando R$ 54,5b.

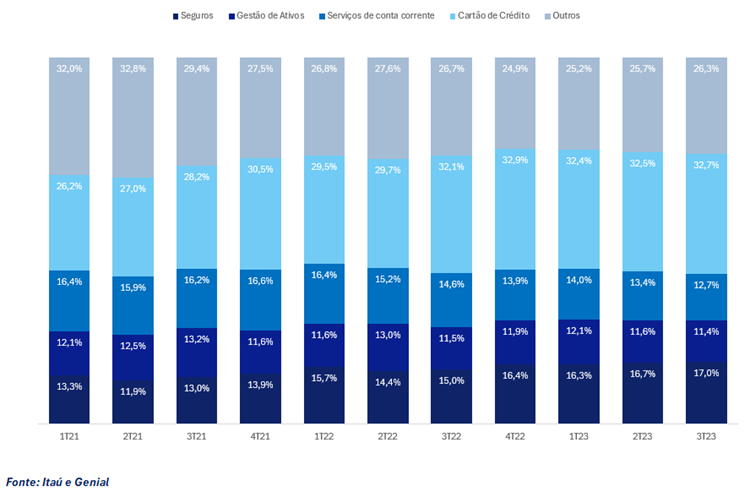

Olhando para a composição da receita de serviços e seguros, destacamos que seguros aos poucos está ficando cada vez mais representativo dentro da linha. Em nossa visão, o processo de reestruturação da vertical e implementação de uma parceria estratégica com a Porto deve elevar a participação na composição da linha ao longo do tempo, possivelmente substituindo as receitas geradas por serviços de conta corrente que tendem a ser cada vez menores com o crescimento dos neobanks.

Custo de crédito: Estável

Para o 4T23, esperamos que o custo de crédito fique estável na comparação trimestral em R$ 9,3b (+0,2%) e queda de -5,3% a/a. Acreditamos que a linha deve ser beneficiada pela PDD que deve começar a apresentar níveis mais normalizados com as novas safras performando melhor e melhora dos indicadores de inadimplência acima de 90 dias (2,89% 4T23E vs 3,03% 3T23 e 2,95% 4T22).

Para 2024, acreditamos que o custo de crédito deve ficar nominalmente estável em relação a 2023, totalizando em R$ 37,6b (+1,5% a/a).

Despesas administrativas: Efeito sazonal

No trimestre, esperamos que as despesas administrativas totais atinjam R$ 15,7b (+6,2% t/t e +7,5% a/a), impactado pelo acordo coletivo (dissídio) ocorrido em set/23 e outros efeitos sazonais.

Para 2024, esperamos que as despesas administrativas totais cresçam +5% a/a, levemente acima da inflação esperada para o período.

Imposto

Para o trimestre, estimamos uma alíquota de imposto similar ao 3T23 (28,6%), beneficiada em parte pelo pagamento de Juros sobre Capital Próprio (JCP). Para 2024, projetamos uma alíquota de 30%.