Em resumo, o mês de maio apresentou novamente um movimento de desaceleração do crédito, reflexo de uma inadimplência ainda em alta e um cenário macroeconômico conturbado. Ainda, o spread bancário aumentou na comparação anual e mensal. O comprometimento de renda continua elevado, próximo de 30%, mas ao contrário do mês anterior apresentou sinais de alta no ano e no mês. Por fim, os bancos públicos apresentaram mais um mês de ganho de market share em relação aos privados.

Crédito: Mais um mês em desaceleração

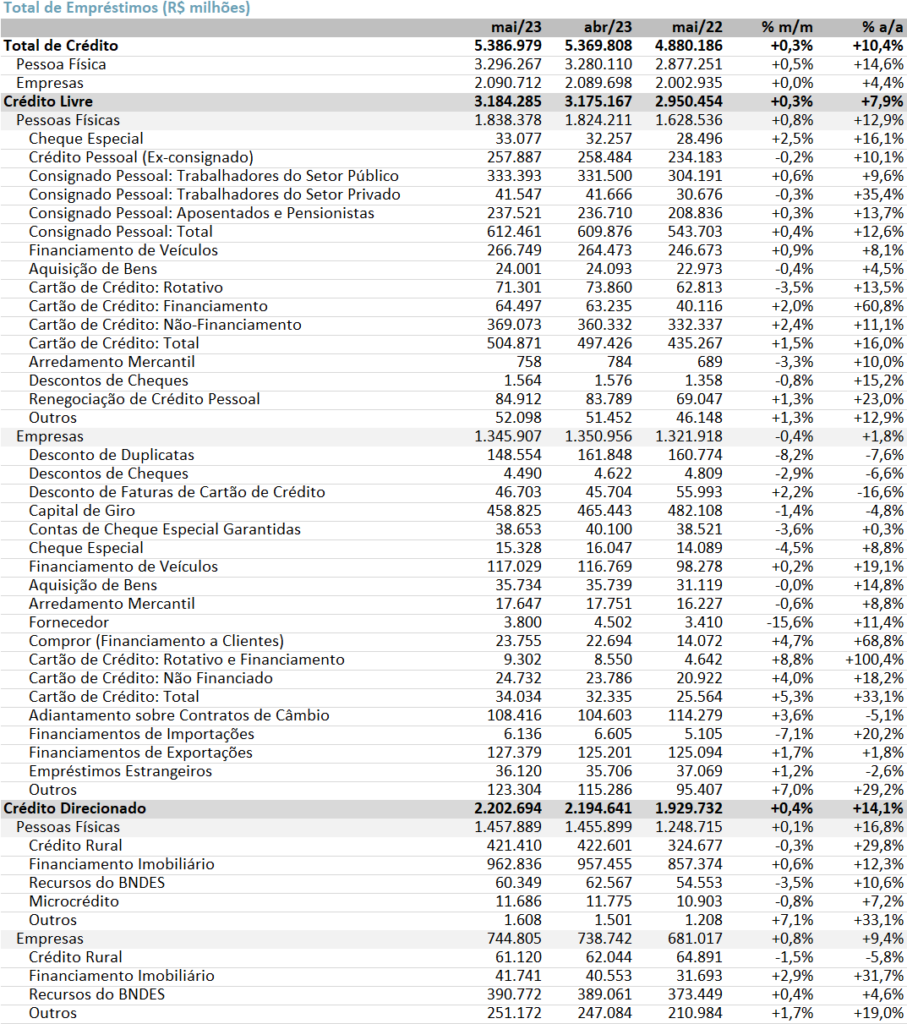

O total de crédito do SFN (Sistema Financeiro Nacional) alcançou o total de R$ 5,4 tri em mai/23 (+10,4% a/a e +0,3% m/m), apresentando mais um movimento de desaceleração na comparação anual. O mês foi marcado pelo aumento no estoque de crédito para pessoa física que ficou em R$ 3,3 tri (+14,6% a/a e +0,5% m/m), enquanto o estoque para empresas ficou estável em R$ 2,1 tri, mas com aumento de 4,4% a/a.

- Crédito livre ficou em R$ 3,2 tri (+7,9% a/a e +0,3% m/m). O crédito para pessoa física ficou em R$ 1,8 tri (+0,8% m/m e +12,9% a/a), puxado por carteiras de cartão de crédito à vista, financiamento para aquisição de veículos e crédito consignado para trabalhadores do setor público. Já o crédito para pessoa jurídica (empresas) ficou em R$ 1,3 tri (-0,4% m/m e +1,8% a/a), devido a redução do estoque das operações de desconto de duplicatas e outros recebíveis, e de capital de giro com prazo superior a 365 dias.

- Crédito direcionado atingiu o total de R$ 2,2 tri em mai/23 (+0,4% m/m e +14,1% a/a). O crédito para empresas apresentou aumento de 0,8% m/m e 9,4% a/a, enquanto para pessoas físicas aumentou em 0,1% m/m e 16,8% a/a.

Inadimplência: Segue avançando

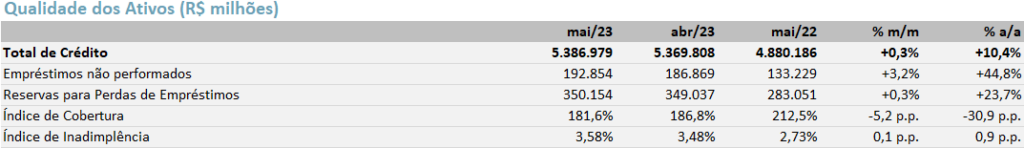

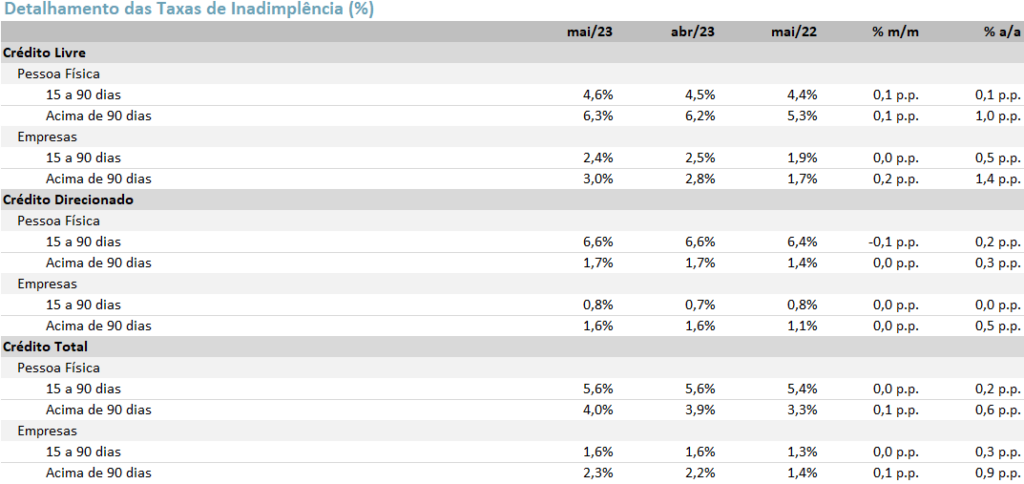

A inadimplência (acima de 90d) das operações de crédito do SFN ficou em 3,6%, com aumento de +0,1pp m/m e +0,9pp a/a. A inadimplência de empresas ficou em 2,3% (+0,1pp m/m e +0,9pp a/a), enquanto o segmento de pessoas físicas apresentou aumento de 0,1pp m/m e 0,6pp a/a, ficando em 4,0%. No crédito livre, a inadimplência de empresas ficou em 3,0% (+0,2pp m/m e +1,4pp a/a), enquanto para pessoas físicas ficou em 6,3% com aumento de 0,1pp m/m e 1,0pp a/a.

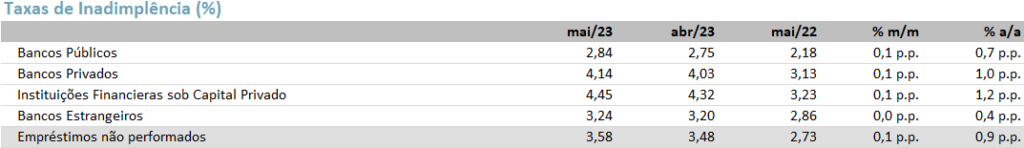

Novamente, podemos ver que a inadimplência na comparação anual está mais acelerada nos bancos privados (+1pp a/a) do que nos bancos públicos (+0,7pp a/a). Acreditamos que pode ser reflexo da diferença das carteiras, com maior presença de crédito agro e consignado nos bancos públicos, os quais são menos arriscados e com spreads mais baixos.

Cartão de crédito: A inadimplência para pessoa física no cartão de crédito com recursos livres ficou estável m/m em 8,7%, mas apresentou evolução de 2,2 pp a/a. Os destaques foram a inadimplência no cartão de crédito rotativo, que saltou para 54% (+2 pp m/m e +12,5 pp a/a) e o cartão de crédito parcelado, o qual subiu para 8,7% (+0,6 pp m/m e +2,7 pp a/a).

Aquisição de automóveis: O crédito destinado para aquisição de veículos para pessoa física apresentou taxa de inadimplência de 5,7% (+0,2 pp m/m e +0,9 pp a/a), seguindo a tendência dos últimos meses.

Crédito pessoal não consignado: Apresentou inadimplência de 7,7% para pessoa física, com estabilidade m/m, mas com crescimento de 1,4 pp a/a.

Cheque especial: A inadimplência para pessoa física ficou em 13,2%, aumento de 0,6 pp m/m e 1,7 pp a/a.

Os bancos continuaram consumindo cobertura em maio, ficando em 181,6% (-5,2pp m/m e -30,9pp a/a). Sinal que estarão menos provisionados caso o ciclo continue a piorar.

Comprometimento/Endividamento de renda

Em abr/23, o endividamento das famílias ficou estável no mês de mai/23 em 48,5%. Na comparação anual, houve uma redução de 1,4pp. Já o comprometimento de renda ficou em 27,9%, aumento de 0,3pp m/m e 1,7pp a/a.

*O dado de comprometimento de renda e endividamento das famílias é defasado em um mês em relação aos dados de crédito

Recuperação Judicial: Crescimento substancial

O número de empresas com requerimento para recuperação judicial (RJ) cresceu expressivamente no mês de maio (+28,0% m/m e +105,2% a/a). Os destaques foram:

- MPE (Micro e Pequena Empresa): O número de MPEs que entraram com requerimento de recuperação judicial aumentou para 68 empresas (+6,3% m/m e +88,9% a/a);

- Médias empresas: 38 empresas solicitaram recuperação judicial (+111,1% m/m e +137,5% a/a);

- Grandes empresas: 13 empresas entraram com requerimento de RJ (+18,2% m/m e +116,7% a/a).

O número continua a piorar na comparação m/m e a/a, reflexo do cenário macroeconômico mais apertado.

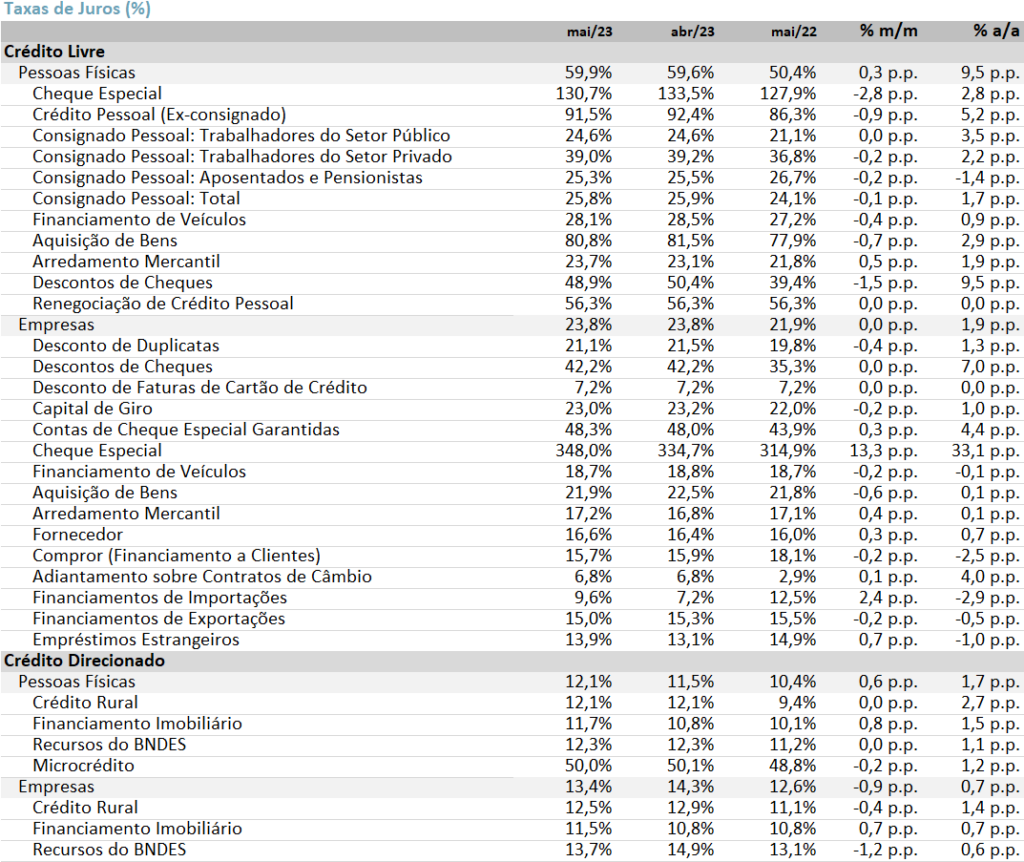

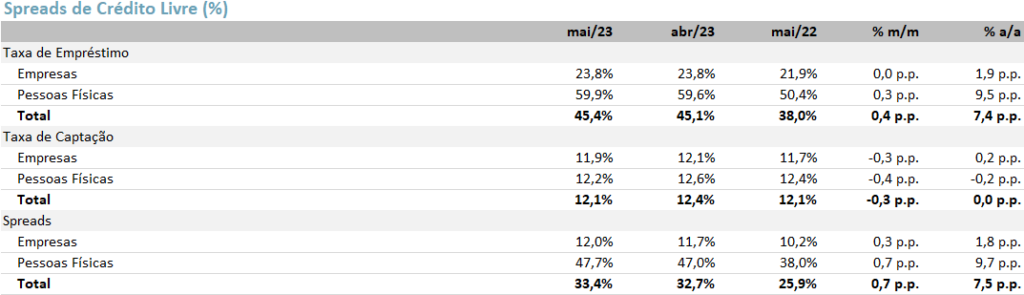

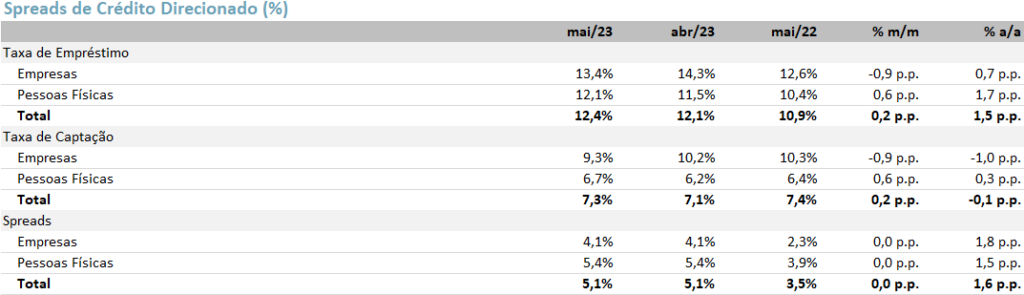

Spread: Pessoa física segue pressionando

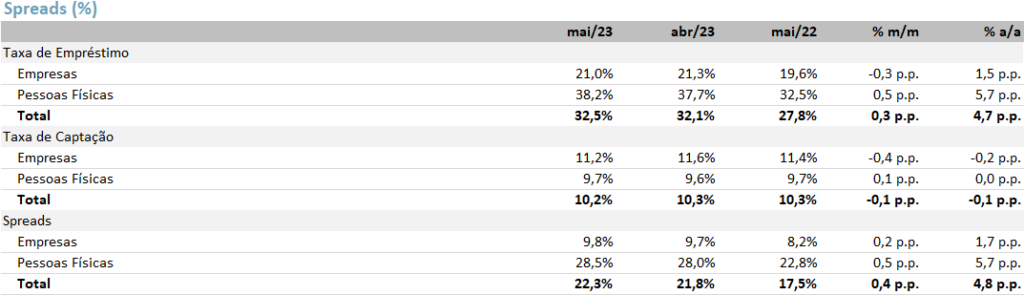

O spread bancário apresentou aumento de 0,4pp m/m e 4,8pp a/a, ficando em 22,3% aa. A expansão mensal foi marcada principalmente pelo segmento de pessoa física que atingiu o total de 28,5% (+0,5pp m/m e +5,7pp a/a). O segmento de empresas também apresentou um avanço nos spreads, ficando em 9,8% (+0,2pp m/m e +1,7 pp a/a). Em nossa visão, o avanço do spread deve continuar a pressionar a inadimplência.

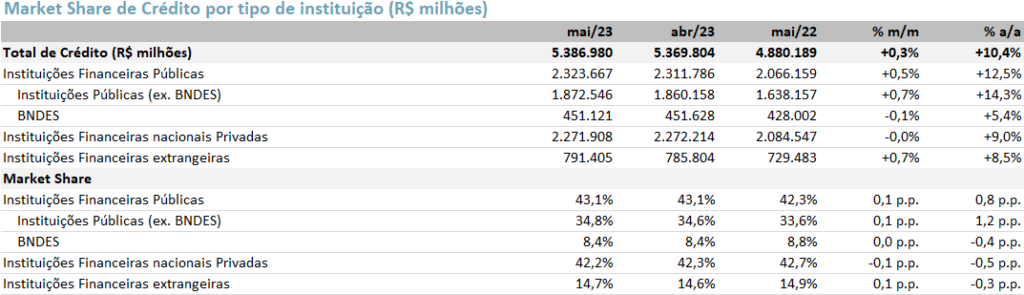

Market Share de Crédito: Bancos privados perdem espaço

As instituições públicas apresentaram mais um mês de aumento de market share ficando em 43,1% (+0,1pp m/m e +0,8pp a/a), já as instituições financeiras nacionais privadas seguiram com o movimento de queda dos meses passados com redução de 0,1pp m/m e 0,5pp a/a.

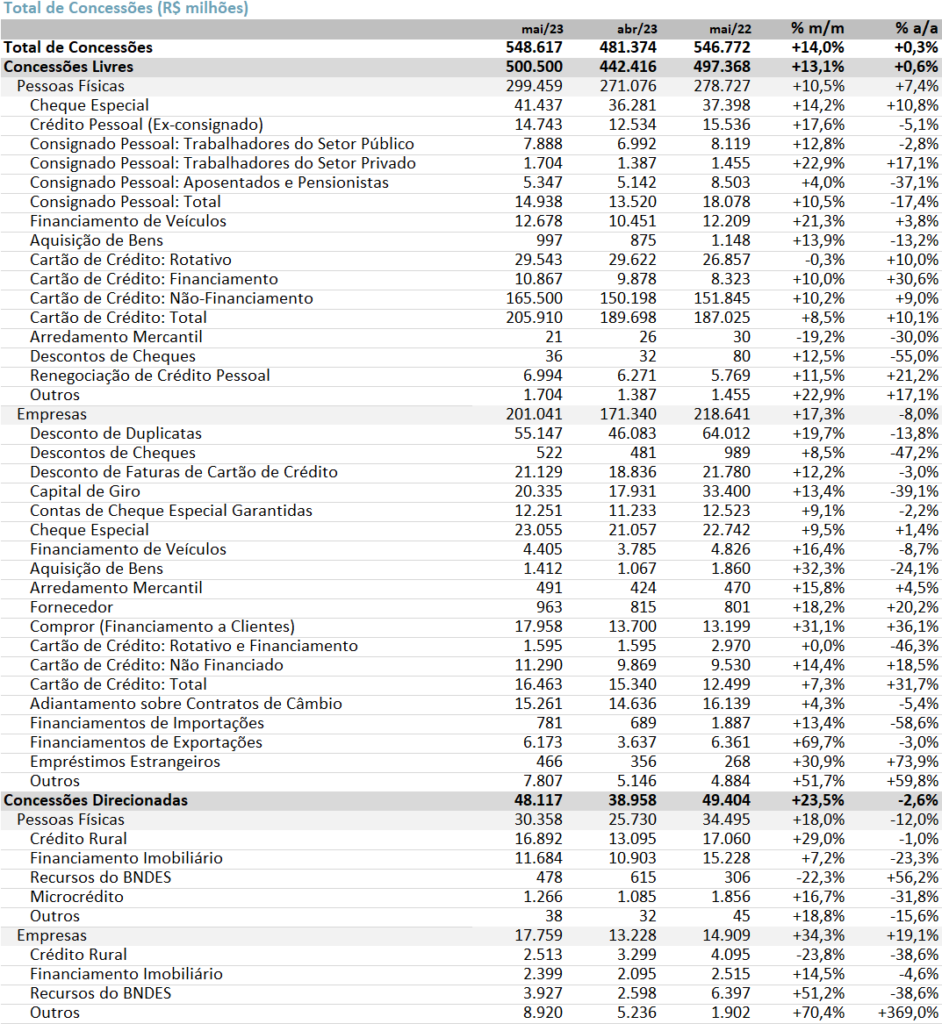

Concessões de crédito atingiram o total de R$ 548,6b, com aumento de 14,0% m/m e 0,3% a/a. O destaque mensal veio do forte aumento das concessões livres que aumentou em 13,1% m/m, puxado pelo segmento de empresas que expandiu 17,3% m/m. Além disso, as concessões direcionadas também contribuíram positivamente para o mês com aumento de 23,5% m/m, puxado pelo crédito rural para o segmento de pessoas físicas, além dos recursos do BNDES e outros direcionado para empresas.

- Cartão de crédito: As concessões totais de cartão de crédito para pessoa física atingiram o total de R$ 205,9b (+8,5% m/m e +10,1% a/a), puxado pelo cartão de crédito não financiado. Já para empresas, o cartão de crédito total ficou em R$ 16,5b (+7,3% m/m e 31,7% a/a), também impulsionado pelo cartão de crédito não financiado.

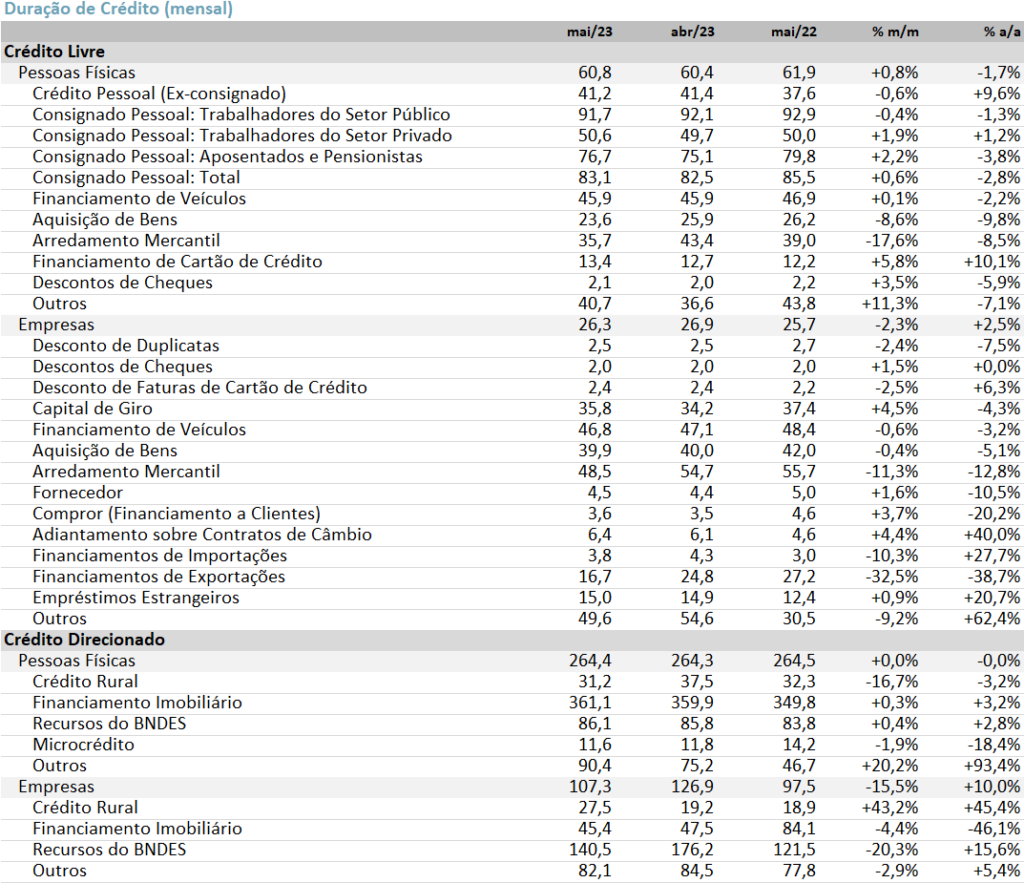

Duration: o prazo médio de duração de crédito apresentou expansão no m/m para o crédito livre voltado para pessoa física (+0,8%), mas com redução para empresas (-2,3%). Já na comparação anual, houve uma redução do prazo médio de duração para pessoas físicas em 1,7%, porém com aumento de 2,5% para as empresas. Por fim, o crédito direcionado ficou estável na comparação anual e mensal para pessoas físicas, enquanto teve um bom aumento de 10% a/a para empresas, mas com redução de 15% m/m.