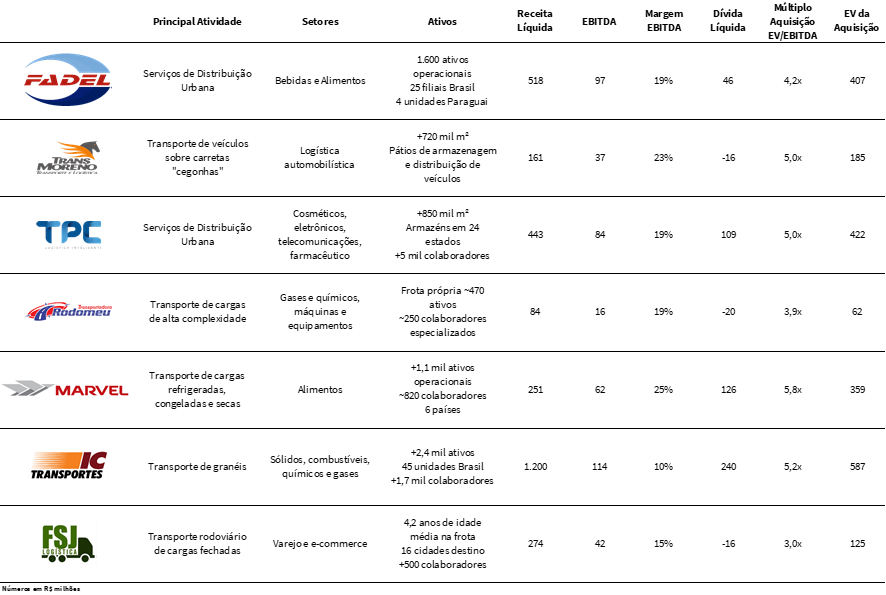

Consideramos a aquisição da FSJ como positiva, adicionando cerca de R$ 300 milhões de receita bruta, margem EBITDA de 15,3% e a um EV/EBITDA de 3,0x, abaixo dos 5,4x 2023E que JSL negocia. O múltiplo da aquisição também foi abaixo da média histórica das aquisições da JSL, de 4,8x. Diferente do que observamos na aquisição da IC Transportes, as margens operacionais da FSJ não estão em níveis distantes da média das outras adquiridas. Ao acoplar as operações ao grupo Simpar, a adquirida aumenta seu fôlego de expansão e capacidade de acesso a novos clientes/contratos, movimento parecido com o que ocorreu com a Marvel nos últimos anos. Dessa maneira, entendemos que as maiores oportunidade de sinergia estão atreladas a receita, com aumentos marginais de rentabilidade no médio/longo-prazo por conta dos ganhos de escala do grupo.

Mantemos nossa recomendação de COMPRA para JSL (JSLG3). No entanto, estamos revisando nosso preço-alvo, dado que o nosso anterior, de R$ 8,00, foi atingido. Em breve publicaremos nossa prévia de resultados para o 2T23 com o novo preço-alvo.

Resumo da aquisição

A JSL anunciou a aquisição da FSJ Logística, empresa de transporte rodoviário de cargas fechadas que atende clientes voltados para o varejo e e-commerce. Segundo a companhia, a aquisição irá adicionar cerca de R$ 300 milhões de receita bruta, o que totalizaria R$ 9,45 bilhões considerando os últimos 12 meses antecedentes ao 1T23. A aquisição foi realizada a um Enterprise Value de R$ 125 milhões (2,98x EV/EBITDA 1T23 UDM vs 5,3x 23E da JSL).

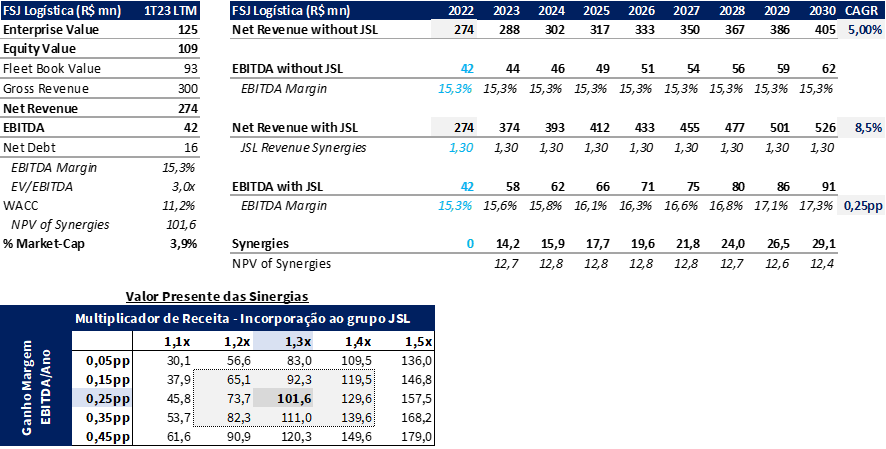

Utilizando o mesmo período mencionado acima, a FSJ obteve R$ 274 milhões de receita líquida, além de um EBITDA de R$ 42 milhões, o que corresponde a uma margem de 15,3%. Sendo assim, considerando os fluxos de pagamento e ganhos de EBITDA projetados até 2024, estimamos uma redução de aproximadamente 0,10x na alavancagem da companhia.

Ganhos com sinergia

Estimamos um CAGR de 8,5% de receita líquida e de 0,25pp de margem EBITDA com os ganhos de sinergia absorvidos pela adquirida. Conforme mencionamos, um dos principais benefícios da aquisição será a exposição aos novos contratos, visto que suas margens já são relativamente elevadas.

Com isso, chegamos a um NPV de sinergias de aproximadamente R$ 101,6 milhões, o que considerando o preço de fechamento de hoje (R$ 9,03), corresponderia a 3,9% do valor de mercado da companhia.

Cronograma de pagamento

O valor que será desembolsado pela JSL para a aquisição será de R$ 108,6 milhões (Equity Value). No entanto, R$ 26 milhões serão deixados em retenção para cumprir com eventuais passivos. Sendo assim, o valor restante terá o seguinte cronograma de pagamento:

- R$ 41,3 milhões pagos à vista;

- R$ 20,6 milhões pagos no 1º aniversário da transação (corrigidos por 100% do CDI);

- R$ 20,6 milhões pagos no 2º aniversário da transação (corrigidos por 100% do CDI).

Um pouco sobre a FSJ Logística

A FSJ Logística foi fundada em 2015 em Itupeva-SP. A empresa se dedica ao transporte rodoviário de cargas consolidadas (Full Truckload), atendendo clientes do varejo e e-commerce (B2B). Ela oferece rotas fixas e diárias para diversos municípios a partir de São Paulo, com destino a 16 importantes cidades, incluindo Belém, Maceió, Aracaju, Campo Grande, Cuiabá, Teresina, Salvador, Rio de Janeiro, Varginha, Belo Horizonte, Goiânia, Brasília, Vitória, Alhandra, Pinhais e Esteio.

A FSJ Logística opera tanto nos modelos “asset light” quanto “asset heavy” e possui uma frota com uma média de idade de 4,2 anos. Estima-se que seu valor de mercado seja de aproximadamente R$ 93 milhões.