A JSL reportou resultados neutros no 2T24. Embora os números estejam em linha com as nossas expectativas de receita e EBITDA ajustado, os números ficaram abaixo da expectativa do consenso de mercado. O trimestre foi negativamente impactado pela sazonalidade mais fraca do primeiro semestre, refletida em um crescimento mais modesto de receita. Além disso, os custos não recorrentes relacionados às implantações e a desaceleração da demanda por transporte rodoviário de grãos pressionaram as margens operacionais. Apesar do resultado neutro, observamos uma redução do ritmo de crescimento e uma reversão na sequência de 3 trimestres seguidos de geração de caixa livre.

Dentre os destaques positivos, é importante mencionar o crescimento orgânico de 13% em relação ao 2T23, com destaque para FSJ que segue com crescimento de 40% na comparação anual após ser incorporada ao ecossistema da JSL. Adicionalmente, observamos um desempenho melhor que o esperado no segmento Asset-Heavy, com receita crescendo e margens operacionais superando nossas estimativas. Do lado negativo, o segmento Asset-Light apresentou um desempenho pior do que o esperado, impactado pela IC Transportes. A margem do segmento apresentou uma queda de 0,7pp em relação ao 1T24. A receita da IC Transportes caiu 30% na comparação com o 2T23, refletindo os desafios enfrentados pelo setor agrícola, resultando em um desempenho pior do que o esperado.

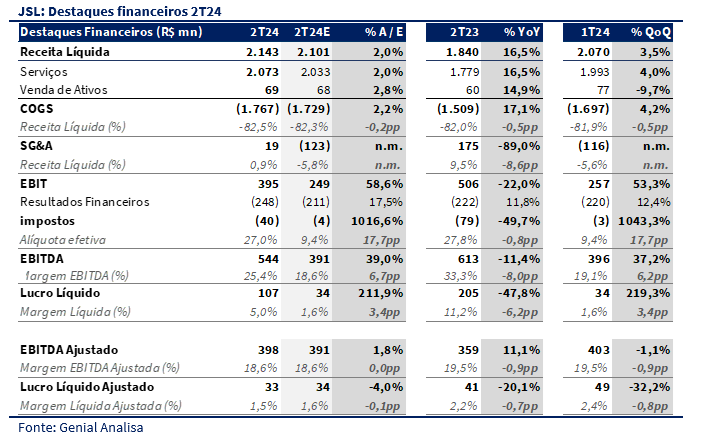

No trimestre, a receita líquida reportada foi de R$ 2.143 milhões (+16,5% a/a e +3,5% t/t), superando nossas expectativas em 2%. O EBITDA ajustado de R$ 398 milhões (+11,1% a/a e -1,1% t/t) ficou ligeiramente acima da nossa projeção (+1,8%), enquanto o lucro líquido ajustado de R$ 33 milhões (-20,1% a/a e -32,2% t/t) ficou 4% abaixo da nossa expectativa, devido a despesas financeiras mais altas e custos não recorrentes. O EBITDA foi ajustado em R$ 145,3 milhões e o Lucro Líquido em R$ 74,2 milhões.

Embora os resultados tenham vindo em linha, o trimestre foi de ajuste, com a companhia reduzindo o custo médio das dívidas após o pré-pagamento de R$ 1 bilhão após a emissão de R$ 1,75 bilhão de um CRA em fevereiro com custo médio de CDI + 0,97%. Apesar da queima de caixa no trimestre, o alto volume de investimentos foi destinado a implementações que já entram em operação no segundo semestre. A soma desses dois fatores aumentou a alavancagem, mas deve resultar em uma melhoria relevante de lucro e geração de caixa a partir do segundo semestre de 2024.

Mantemos nossa recomendação de COMPRA para JSL, com um preço-alvo agora de R$ 18,00.

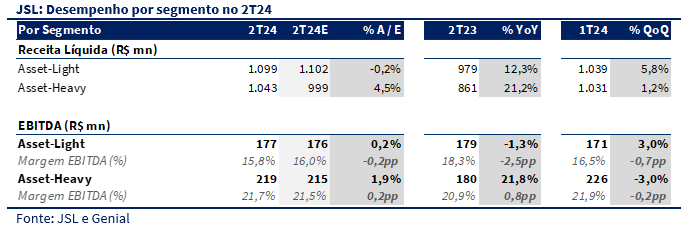

Desempenho por segmento

No 2T24, A receita líquida reportada de R$ 2.143 milhões superou nossas expectativas em +2,0%, no entanto, ficou 2,6% abaixo do consenso de mercado. O EBITDA ajustado de R$ 398 milhões foi 1,8% superior à nossa projeção, mas ficou 5,9% abaixo do consenso de mercado. Por consequência o resultado veio conforme nós esperávamos em termos de margem. O lucro líquido ajustado também ficou próximo da nossa expectativa de R$ 34 milhões (-2,9%), porém foi 28,3% abaixo do que o mercado esperava. As despesas financeiras maiores que o esperado, foram compensadas por uma alíquota de imposto também acima do esperado. Essa piora do resultado financeiro é reflexo do pré-pagamento das dívidas, que gerou impacto negativo de R$ 13,2 milhões (desembolso de caixa para os fees de pré-pagamento e reconhecimento dos custos de captação que estavam diferidos pelo prazo contratual).

Neste trimestre, tivemos alguns eventos não recorrente que impulsionaram os resultados contábeis. O EBITDA foi ajustado em R$125 milhões e o lucro em R$74,2 milhões, devido à exclusão de efeitos de baixa de mais-valia, pagamento de passivos contingentes retroativos a 2014, impacto positivo da reversão da provisão do Sistema S e exclusão da amortização do ágio/mais-valia das aquisições.

Asset-Light: A receita líquida foi de R$ 1.099 milhões (+12,3% a/a e +5,8% t/t), alinhada com nossa expectativa. O EBITDA de R$ 177 milhões (-1,3% a/a e +3,0% t/t) e a margem EBITDA de 15,8% (-2,5 pp a/a e -0,7 pp t/t) ficaram ligeiramente abaixo da nossa projeção, refletindo a pressão de custos pré-operacionais. Sabíamos que a IC Transportes impactaria negativamente, mas a queda de margem foi um pouco maior do que o previsto, com uma queda de 0,7pp. Isso ocorreu pelo grande volume de implementações em Intralogística e Armazenagem.

Asset-Heavy: A receita líquida de R$ 1.043 milhões (+21,2% a/a e +1,2% t/t) superou nossa expectativa em 4,5%, com um EBITDA de R$ 219 milhões (+21,8% a/a e -3,0% t/t) e uma margem EBITDA de 21,7% (+0,8 pp a/a e -0,2 pp t/t), ambos acima das projeções, devido ao desempenho robusto em novos contratos e setores estratégicos. Temíamos que a entrada do projeto Cerrado pudesse atrapalhar as operações e diminuir a receita do Heavy, mas isso não ocorreu. Pelo contrário, o segmento superou nossas expectativas, impulsionado pela recuperação de rentabilidade de alguns contratos existentes.