Confirmando nossas expectativas, JSL (JSLG3) reportou resultados positivos no 3º trimestre de 2023. Destacamos a geração de Caixa de mais de R$ 110 milhões, mesmo após os investimentos para crescimento, mostrando que a Companhia segue se beneficiando da captura das sinergias provenientes de suas aquisições passadas.

No trimestre em questão, observamos a incorporação integral dos números da IC Transportes, além da contribuição, no mês de setembro, da FSJ Logística. Ressaltamos que ainda existe espaço para ganho de rentabilidade, dado que no 3T23, a IC Transportes representou 14,3% da receita de serviços e com margens relativamente menores em comparação à JSL. Dessas forma, a queda de margem já era esperada na figura consolidada. Porém ainda assim vimos um efeito ligeiramente mais negativo no Asset-light, pontualmente penalizado pelos efeitos das variações de combustível e consolidação das despesas gerais e administrativas da IC.

A JSL também mencionou a descontinuidade de alguns contratos no asset-heavy. Mesmo que isso gere um impacto negativo no crescimento da receita, acreditamos que a longo prazo é algo positivo. Dessa forma, a Companhia consegue manter sua diligência em relação a rentabilidade, o que por sua vez contribui positivamente para as margens no curto prazo. No entanto, destacamos que tal efeito também deverá ser pontual e corrigido ao longo de 2024.

Esperamos que JSL continue entregando bons resultados, principalmente se considerarmos suas aquisições recentes e possíveis novas que podem estar por vir. Dito isso, mantemos nossa recomendação de COMPRA para JSL (JSLG3) com preço alvo de R$ 12,00.

Asset Light: margens abaixo das estimativas

A receita de serviços do segmento Asset Light cresceu 21,1% no 3T23 em relação ao 3T22, atingindo R$1 bilhão. A divisão foi impulsionada pela inclusão dos números da IC Transportes e, a partir de setembro de 2023, da FSJ. O setor Automotivo representou 25% das receitas de serviços, seguido por Bens de Consumo (17%), Agronegócio (15%), e Alimentos e Bebidas (13%). O Transporte de Cargas com foco em operações especializadas foi o principal contribuinte para o crescimento, com um aumento de 82% em comparação ao ano anterior.

A margem EBITDA do segmento atingiu 17,1% – 1,1pp abaixo das nossas estimativas, refletindo as pressões pontuais devido ao aumento do diesel e à consolidação da IC Transportes.

Asset Heavy: internacionalização e exportadores sustentam o crescimento

Já o segmento asset-heavy atingiu R$908,8 milhões de receita de serviços no 3T23, um crescimento de 26,8% em relação ao 3T22 e 12,3% em relação ao 2T23. O aumento se deve à implementação de novos contratos nos setores de Papel e Celulose e Mineração, bem como ao crescimento da Fadel na África do Sul e aumento de volumes no Brasil. O segmento de Operações Dedicadas contribuiu significativamente, representando 53% da receita.

O EBITDA atingiu R$212,3 milhões, com uma margem de 22,2%, um aumento de 0,5pp em relação ao 3T22 e 1,3pp em relação ao 2T23 e superando nossas estimativas em 0,3pp, graças a novos contratos com preços adequados e à descontinuidade de contratos desfavoráveis às margens médias.

Análise Quantitativa

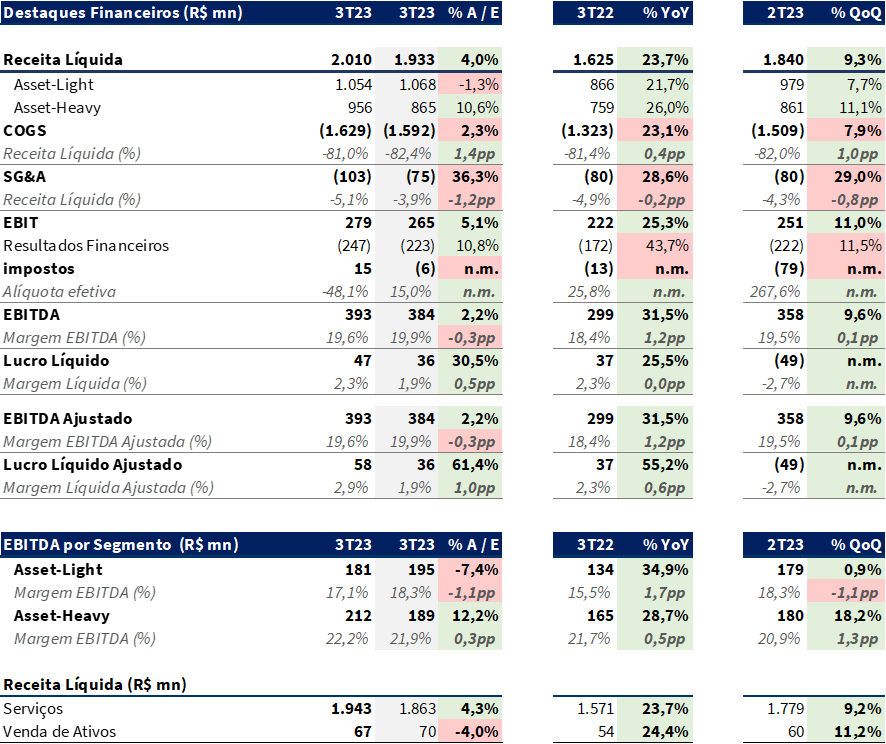

A receita líquida consolidada totalizou R$ 2 bilhões no 3T23 (+23,7% a/a e 9,3% t/t), ficando em linha com nossas estimativas e com as do mercado. Já o EBITDA totalizou R$ 393 milhões (+31,5% a/a e +9,6% t/t), também em linha com ambas as estimativas. Lembramos que as comparações trimestrais desconsideram o efeito de compra vantajosa da IC Transportes no 2T23. Por fim, o lucro líquido totalizou R$ 47 milhões (+25,5% a/a), ficando 30,5% acima das nossas estimativas em 30,5% e frustrando as do mercado em 45,3%.