A Klabin irá divulgar seu resultado do 2T24 no dia 30 de julho, antes da abertura do mercado. Estamos elevando nosso rating para COMPRA (vs. Manter anteriormente), mediante a manutenção do mesmo Target Price 12M de R$27,00 (sem alteração vs. modelo anterior).

Dentre os principais motivos para a alteração da recomendação, damos destaque para: (i) expectativa de bons resultados, tanto para o 2T24 quanto para o 2S24; (ii) Recuperação de demanda e estabilização de oferta para kraftliner, e consequentemente, melhora de preço; (iii) Menor exposição da companhia à venda direta de celulose de mercado, que é projetada por nós com o preço em queda no 2S24, ocasionando uma saída parcial do fluxo de investidores de Suzano para Klabin. Além desses motivos, observamos um (iv) forte recuo das ações logo depois do nosso rebaixamento no rating, que fizemos ~3M atrás, trazendo rapidamente a Klabin de volta a um patamar de valuation de mercado que nos parece atrativo hoje e provando que fomos assertivos em termos realizado do downgrade na época.

Valuation e recomendação. Acreditamos que, desde o final do ano passado, o ciclo de alta do preço da celulose (BHKP e NBSK) foi ocasionado por uma demanda revigorada, acima do que era previsto à época para China e Europa, juntamente com uma oferta mais restrita devido a eventos na Finlândia, como greves, acidentes em plantas de produção e disrupções logísticas. Esses fatores criaram um alinhamento de condições favoráveis para reajustes de preço, até o final do 1S24. No entanto, acreditamos que os preços tenham atingido o topo do ciclo e devam, na melhor das hipóteses, se estabilizar ou, provavelmente, iniciar uma trajetória de leve queda no 2S24. Explicamos mais sobre o porquê de projetarmos o preço da celulose em queda na seção “Nossa visão”, sugerimos a leitura no final do relatório.

Também enxergamos o efeito com alta da taxa de câmbio USD/BRL favoreceu a Klabin, impulsionada pelo crescimento no mercado externo. A empresa demonstrou capacidade de adaptação a taxa de câmbios mais favoráveis, redirecionando seu mercado entre doméstico vs. exportações conforme necessário. Diante da perspectiva de bons resultados e menor exposição à estabilidade ou queda nos preços da celulose, revisamos nosso rating para COMPRA. Acreditamos que a Klabin provavelmente se beneficiará do fluxo de investidores saindo temporariamente no curto prazo das ações da Suzano, diante da expectativa de queda no preço da celulose para o 2S24. Conforme destacamos desde a nossa iniciação de cobertura no setor, que segue em anexo (Papel & Celulose: As teses são de crescimento ou valor?), é importante entender o timing certo para investir em cada uma das companhias.

Entre Suzano vs. Klabin, no curto prazo, em momentos de ciclo de celulose mais alto a Suzano tende a atrair mais os investidores, pois seus resultados são muito mais expostos a venda direta de celulose de mercado do que a Klabin. Por outro lado, a recíproca é verdadeira. E como agora no 2S24 o preço da celulose deve recuar. Dessa forma, a princípio investidores que querem manter exposição ao setor de Papel & Celulose tenderiam a migrar para teses mais diversificadas e mais expostas a papel, com menos volatilidade de resultados pela menor penetração da venda direta de celulose de mercado nos resultados. Isso é exatamente a definição da Klabin.

Após a queda observada logo após o nosso downgrade há ~3M atrás, as ações voltaram a negociar com um desconto atrativo. Hoje observamos a Klabin negociando a 6x EV/EBTIDA 25E (vs. média histórica de ~7x). Olhando para os resultados, que estão em ramp-up este ano, com adições de capacidade ligadas a MP28 e Projeto Figueira, e com estratégias de redução de custo, resolvemos realizar um upgrade na nossa recomendação para COMPRA (vs. Manter anteriormente). Porém, não realizamos alteração no Target Price 12M, que continua sendo R$27,00, indicando um upside de +27,36%.

Principais Destaques

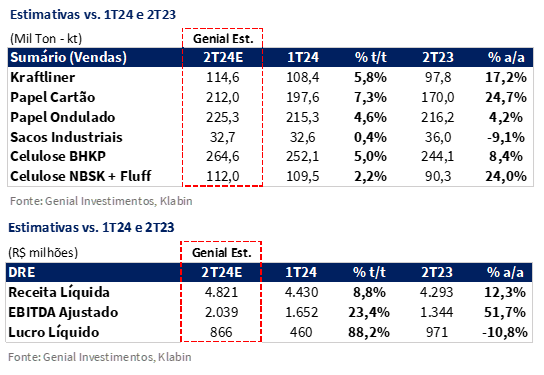

(i) Kraftliner acelerando os embarques, chagando a 114,6Kt Genial Est (+5,8% t/t; +17,2% a/a); (ii) Aproveitando o momentum positivo, aguardamos mais reajustes de preços para Kraftliner. No 2T24, esperamos preço realizado em R$3.286/t Genial Est. (+2,0% t/t; -16,9% a/a); (iii) Ramp-up da MP28 se valendo da flexibilidade na produção; (iv) Nosso modelo indica para o 2T24 vendas de papel-cartão em 212Kt Genial Est. (+7,3% t/t; +24,7% a/a), com preço realizado basicamente flat no movimento sequencial, em R$5.419/t Genial Est (+0,8% t/t; -3,1% a/a); (v) Caixas de papel ondulado continuam com demanda forte. Esperamos vendas em 225Kt Genial Est. (+4,6% t/t; +4,2% a/a) e preço realizado em R$5.727/t Genial Est. (-0,2% t/t; -3,3% a/a); (vii) Sacos industriais não devem apresentar mudanças, cenário ainda é desafiador, com preços e volume muito parecidos com o 1T24; (viii) Celulose: problemas do 1T24 parcialmente solucionados e volume em crescimento e preços maiores no 2T24. Calculamos embarques de BHKP em 264,6Kt Genial Est. (+5,0% t/t; +8,4% a/a) e NBSK + Fluff em 112,0Kt Genial Est. (+2,2% t/t; +24,0% a/a). Prevemos preço realizado de BHKP em R$3.656/t Genial Est. (+12,1% t/t; +15,6% a/a) e NBSK + Fluff em R$5.300/t Genial Est. (+12,8% t/t; -3,8%); (ix) Receita líquida deve ter incremento expressivo, puxada por Krafliner e celulose, esperamos R$1,6b Genial Est. (+16,8% t/t; +22,9% a/a); (x) COGS/t com leve aumento na base de comparação ex. paradas, em R$1.271/t Genial Est. (+0,7% t/t; -6,7% a/a); (xi) EBITDA projetado com forte crescimento, de +23,4% t/t e +51,7% a/a; (xii) Lucro Líquido alcançando avanço de ~2x t/t, mas com queda a/a; (xiii) Acreditamos que o preço da celulose deve recuar no 2S24 para US$705/t vs. média de US$720/t 2T24; (xiv) Alteramos levemente nossa projeção de desalavancagem. No 1T24 a companhia fechou em 3,5x Dívida Líq./EBITDA. Passamos a esperar uma suave redução para 3,1x no 4T24E, frente a uma estabilidade no modelo anterior, mediante ao aumento de estimativa para o EBITDA 24E, chegando em R$7,9b (vs. R$7,4b na versão anterior do modelo); (xv) Após a queda observada logo após o nosso downgrade há ~3M atrás, as ações voltaram a negociar com um desconto atrativo. Hoje observamos a Klabin negociando a 6x EV/EBTIDA 25E (vs. média histórica de ~7x).Olhando para os resultados, que estão em ramp-up este ano, com adições de capacidade ligadas a MP28 e Projeto Figueira, e com estratégias de redução de custo, resolvemos realizar um upgrade na nossa recomendação para COMPRA (vs. Manter anteriormente). Porém, não realizamos alteração no Target Price 12M, que continua sendo R$27,00, indicando um upside de +27,36%.

KLBN11 2T24 Prévia: No detalhe!

Kraftliner acelerando os embarques.

Durante o 1T24, observamos um aumento relevante nos embarques, uma vez que a companhia havia reativado máquinas de papel e alterado o mix para produzir mais kraftliner, sentido que o mercado estava melhorando diante da normalização da oferta, que até o final do ano passado vinha em um contexto de excesso. Entretanto, destacamos que a companhia não conseguiu capturar todo o aumento de volume durante o trimestre passado por conta de carryover, desencadeado por problemas logísticos nos portos. Portanto, nossa expectativa é de ver parte do volume acumulado sendo escoado agora no 2T24. Vale lembrar que esse gargalo logístico não será sanado instantaneamente, já que um backlog de kraftliner foi gerado e provavelmente demorará um tempo até ser normalizado. Sendo assim, esperamos crescimento de vendas, chagando a 114,6Kt Genial Est (+5,8% t/t; +17,2% a/a).

Aproveitando o momentum positivo, aguardamos mais reajustes de preços para Kraftliner.

Quanto a preço realizado, observamos a Klabin anunciar no final do 1T24 reajuste de preço para Kraftliner, de +€50/t para a região da Europa e +US$60/t para demais regiões. Todavia, em razão do backlog criado, entendemos que esse aumento ainda não se refletirá de maneira integral no 2T24. Logo, estamos estimando preço realizado no 2T24 em R$3.286/t Genial Est. (+2,0% t/t; -16,9% a/a). Além desse 1º repasse, a companhia anunciou mais um durante a vigência do 2T24, da mesma intensidade no mercado externo (+€50/t na Europa e +US$60/t para demais regiões) e +8% para o mercado doméstico (que negociava com desconto). Ademais, mesmo sendo cedo para afirmar, ainda assim acreditamos em mais oportunidades para rodadas de aumento ao longo 2S24, vislumbrando uma aceleração significativa no preço realizado da companhia a partir do 3T24.

Ramp-up da MP28 se valendo da flexibilidade na produção.

Aproveitando o bom momento do Kraftliner e a flexibilidade das máquinas que a Klabin possui, a companhia decidiu por alterar o mix e cobrir uma parte da produção de papel-cartão com Kraftliner. Já vimos essa tendência acontecer no 1T24 e ela deve se repetir no 2T24. É notório que, conforme já mencionamos em relatórios passados, o papel-cartão tende a possuir uma realização de preços maior que o Kraftliner. E por isso, nossa expectativa era que gradualmente a MP28 começasse com mais kraftliner e fosse fazendo o shift para produção de papel-cartão ao longo do ramp-up em 2024.

Entretanto, considerando também que a companhia ainda não possui todos os grades aprovados para a produção de papel-cartão na MP28, dentro das especificações dos diferentes clientes, o nível de preço realizado com grades mais genéricos é menor. Ao questionarmos a Klabin se esse processo de homologação estaria demorando mais do que o previsto, a companhia explicou que é normal o processo de homologação para grades mais específicos de papel-cartão de fato durar meses, uma vez que lidam com envazes de alimentos e a testagem é mais severa.

Aumento de volume em papel-cartão será suavizado pela rentabilidade atual do Kraftliner.

Conforme comentamos no trecho acima, há uma preferência para alocar produção em kraftliner em detrimento do papel-cartão, em um cenário completamente diferente do que vimos até o final do ano passado. Ainda assim, como o ramp-up da MP28 naturalmente possui uma fatia de papel-cartão, esperamos aumento também nos embarques, mesmo que em uma intensidade mais suave do que projetávamos anteriormente. Nosso modelo indica para o 2T24 vendas em 212Kt Genial Est. (+7,3% t/t; +24,7% a/a). Do lado de preços, identificamos que os aumentos mais importantes já ocorreram no início do ano e os novos repasses anunciados ainda não gerarão efeitos no 2T24. Sendo assim, estimamos preço realizado basicamente flat no movimento sequencial, em R$5.419/t Genial Est. (+0,8% t/t; -3,1% a/a).

Caixas de papel ondulado continuam com demanda forte.

Esperamos um volume de caixas papel ondulado em crescimento bem positivo neste ano, mas preços lateralizados, variando pouco a depender de mix. Assim sendo, calculamos embarques chegando a 225Kt Genial Est. (+4,6% t/t; +4,2% a/a) e preço realizado em R$5.727/t Genial Est. (-0,2% t/t; -3,3% a/a).

Sacos industriais não devem apresentar mudanças, cenário ainda é desafiador.

A expectativa do ano para sacos industriais era de crescimento, tendo em vista a base mais fraca de 2023, principalmente para o segmento de cimentos. Entretanto, essa melhora parece não estar acontecendo até então. Atribuímos parte desse efeito à manutenção da taxa de juros em patamares elevados. Enquanto os empreendimentos imobiliários para baixa renda contam com subsídios governamentais dentro do programa Minha Casa, Minha Vida (MCMV), os de alta renda sofrem com a interrupção do ritmo de corte da SELIC.

Portanto, não contamos com uma mSelhora da unidade de negócios. Embora a Klabin já tenha realizado um trabalho para diversificação da concentração do mix, ainda assim continua sendo muito dependente do segmento de ensacados para indústria cimenteira. Estimamos vendas em 32,7Kt Genial Est. (+0,4%; -9,1% a/a), com preços realizados em R$8.934/t Genial Est. (+0,1% t/t; -1,7% a/a).

Celulose: dificuldades do 1T24 parcialmente solucionadas e volume em crescimento.

Durante o 1T24, observamos a Klabin enfrentar alguns desafios para embarcar volume de celulose, afetando principalmente as vendas de BHKP através da parada de manutenção da linha de produção e efeito carryover de uma parcela do volume vendido por causa devido a entraves operacionais e sobrecarga no porto de Paranaguá (PR). Já para o 2T24, acreditamos que a disrupção tende a se regularizar, mas o volume perdido com o entreve operacional na fábrica não deve ser recuperado, uma vez que já vinham com estoque mais apertado por venderem acima da capacidade nos últimos 2 trimestres. Desta forma, calculamos embarques de BHKP em 264,6Kt Genial Est. (+5,0% t/t; +8,4% a/a) e NBSK + Fluff em 112,0Kt Genial Est. (+2,2% t/t; +24,0% a/a).

Celulose: repasses consecutivos deverão compor preço realizado do 2T24.

Como mencionamos desde o relatório de prévias do trimestre passado, devido a restrições de oferta global e uma demanda reaquecendo na China e na Europa, ocorreu um alinhamento de astros para repasse de preços. Os grandes players para venda direta de celulose de mercado, como a Suzano, iniciaram rodadas de reajustes que ainda impactarão no resultado do 2T24. Como de costume, a Klabin, que não é price maker em celulose de mercado, também acompanhou esses aumentos de preço feitos pelas majors do segmento. Portanto, prevemos preço realizado de BHKP em R$3.656/t Genial Est. (+12,1% t/t; +15,6% a/a) e NBSK + Fluff em R$5.300/t Genial Est. (+12,8% t/t; -3,8% a/a).

Receita líquida deve ter incremento expressivo, puxada por Krafliner e celulose.

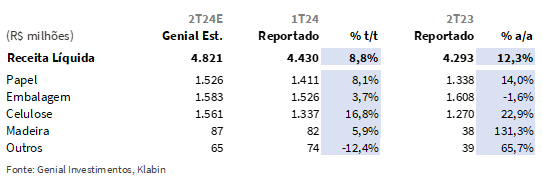

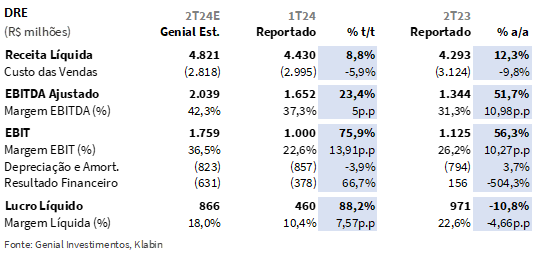

Nossas estimativas apontam para receita líquida consolidada em R$4,8b Genial Est. (+8,8% t/t; +12,3% a/a), puxada por todos os segmentos da companhia, mas principalmente pela divisão de Papel (sobretudo Kraftliner) e unidade de negócios de Celulose. Para esta unidade de operação, projetamos aumento sequencial forte, atingindo R$1,6b Genial Est. (+16,8% t/t; +22,9% a/a). Para a unidade de negócios de Papel, a alta também é relevante em nossos cálculos, chegando a R$1,5b Genial Est. (+8,1% t/t; +14% a/a). Conforme citamos ao longo do relatório, os motivos influentes para esse crescimento de top line foram (i) repasses de preço e liberação de volume de celulose, (ii) melhoria contínua das condições de mercado para kraftliner, bem como o (iii) ramp-up da MP28.

COGS/t com leve aumento na base de comparação ex. paradas.

Durante o 1T24, a companhia realizou parada para manutenção na unidade de Otacílio Costa (SC). Ao desconsiderar os efeitos de manutenção nas plantas, acreditemos em um COGS/t ex. paradas subindo marginalmente. Destacamos que a companhia vem realizando cortes de SG&A e focando em menor dependência de madeira de terceiros. Como não ocorreram manutenções no 2T24, o COGS/t ex. paradas será igual ao COGS/t total. Projetamos assim, COGS/t em R$1.271/t Genial Est. Na comparação excluindo paradas, nossa estimativa aponta para um leve crescimento sequencial de +0,7% t/t, mas uma redução de -6,7% a/a. Por outro lado, COGS/t na base de comparação incluindo paradas decresceria em -10,0% t/t e -33,2% a/a, justamente porque no 1T24 houve parada de manutenção e no 2T24 não.

EBITDA com forte crescimento t/t e a/a.

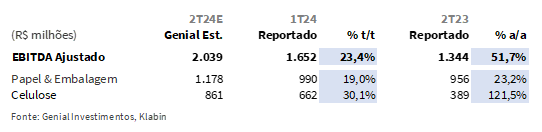

No segmento de Papel & Embalagem, esperamos EBITDA em R$1,2b Genial Est. (+19,0% t/t; +23,2% a/a), destacando a operação de kraftliner, que vinha de cenários desafiadores e, agora, passa a agregar com altas relevantes nas bases trimestral e anual. Há também um ganho de margem, calculado para 36,1% (+4,12p.p. t/t). Olhando para unidade de negócios de Celulose, prevemos um EBITDA em avanço expressivo, tanto sequencialmente, como também a/a, uma vez que a nossa projeção indica um resultado 2x maior que o EBITDA do 2T23, alcançando R$861m Genial Est. (+30,1% t/t; +121,5% a/a), primordialmente em função do momento de ciclo de alta da celulose que figurou no 1S24. Por outro lado, entendemos que este ciclo de alta dos preços da celulose chegou ao seu final e os resultados desta linha de negócios devem desacelerar no 2S24. O EBITDA ajustado consolidado ficou em nosso modelo em R$2b Genial Est. (+23,4% t/t; +51,7% a/a).

Lucro Líquido alcançando quase 2x t/t, mas com queda a/a.

No bottom line, nosso modelo indica lucro líquido de R$866m Genial Est., registrando crescimento expressivo de +88,2% t/t, porém com recuo de -10,8% a/a. O resultado financeiro deve ser negativamente impactado por uma maior alavancagem a/a, além do impacto cambial da variação das dívidas em USD, dado a apreciação forte da taxa de câmbio USD/BRL no movimento sequencial.

Nossa visão e recomendação

Condições de mercado ajudaram preço da celulose no 1S24.

Conforme já havíamos antecipado desde o último trimestre no relatório de Klabin, e que segue em anexo (1T24: Quando a árvore do dinheiro cair…), a melhora observada no preço da celulose foi devida a uma recomposição da conjuntura de mercado, que está ligada principalmente a (i) demanda mais forte do que a inicialmente prevista para o início de 2024, tanto na China quanto na Europa. Além disso, do lado da oferta testemunhamos (ii) uma situação um pouco mais apertada, devida a uma série de eventos na Finlândia (país que é forte produtor de celulose), como por exemplo a arquitetura de greves em plantas da UPM, além de uma explosão de gás que paralisou por ~12 semanas uma planta da Metsä (~360Kt de impacto), e suspensões de portos e ferrovias, causando relevantes disrupções de oferta.

Mas e agora? Para onde vai o preço da celulose?

Todos os eventos citados acima alinharam ventos favoráveis para reajustes até o final do 1S24. No entanto, acreditamos que o preço tenha chegado ao topo do ciclo e deve se manter estável ou iniciar uma leve queda mais para frente. Ainda é cedo para dizer, mas eventos como (i) players menores no segmento de papel não integrado da China passando por margens apertadas, especialmente voltados para tissue e (ii) entrada do projeto Cerrado da Suzano no 2S24 indicam sinais para que haja uma inviabilização para mais aumentos daqui em diante.

Novas adições de oferta no 2S24 devem jogar o ponto de equilíbrio no preço de celulose para baixo.

Segundo nossas estimativas, o 2S24 poderia contar com uma oferta total de ~28Mt de celulose de mercado, ao verificarmos as adições das novas capacidades ao sistema de oferta para os próximos meses. Se forem lançadas, entendemos que a concorrência no mercado se intensificará. Os principais projetos incluem: (i) Cerrado, da Suzano no Mato Grosso do Sul (MS), que teve o start-up em julho e conta com +2,55Mtpa de BHKP após o full ramp up, adicionando +22% de capacidade no maior player global de celulose de fibra curta, além de (ii) +1,8Mtpa em um projeto na China, em Fujian, que terá o start-up em breve. Nossa análise sugere que a produção global pode aumentar +12% no 2S24 vs. 1S24, com as importações de celulose para a China chegando à metade dessa elevação (+6% vs. 1S24).

Do lado da demanda, esperamos que as melhorias econômicas para as atividades de varejo na China aumentem de maneira suave o consumo de celulose, especialmente após a recente queda da taxa de juros de curto prazo (corte de -0.10p.p na 1-Y LPR, para 3,35%). Entretanto, de modo geral, mantemos nossa opinião, que vem sendo difundida desde o início do ano, de que o mercado de celulose ampliará excesso de oferta no 2S24. Projetamos que a oferta aumente +7,8% a/a para ~28Mt, enquanto a demanda pode subir apenas +4,5%, para ~22Mt. O desequilíbrio entre oferta e demanda deverá jogar o preço de equilíbrio para baixo, chegando a US$705/t no 4T24 vs. a média de ~US$720/t no 2T24 para BHKP China.

Melhora suave da alavancagem, mas queda mais forte somente em 2025.

Orientamos os investidores controlarem suas expectativas e não esperarem por um processo significativo de redução do indicador de alavancagem durante o ano de 2024. A alavancagem encerrou o ano de 2023 em 3,3x Dívida Líq./EBITDA, e subiu para 3,5x no 1T24. Projetamos que ela arrefeça um pouco dado a melhora no EBITDA LTM, mas ainda assim, tenha uma melhora apenas marginal ao final do ano, marcando atualmente em nosso modelo 3,1x no 4T24E. Para 2025 estimamos um arrefecimento mais significativo para 2,9x. É importante destacar que, mediante a atualização recente dos números sobre Kraftliner, nosso modelo já aponta para essa suave redução de alavancagem em 2024, quando no trimestre passado acreditávamos que ela se manteria basicamente flat. Isso quer dizer que a nossa projeção de EBITDA 24E subiu em +6,8%, chegando a R$7,9b (vs. R$7,4b na versão anterior do modelo).

Dividendos dentro do low da política, FCFE pressionado.

Nossa expectativa para dividendos continua sendo dentro da banda mais baixa da política de distribuição (~15% do EBITDA ajustado), diante da saída significativa de fluxo de caixa para o pagamento do projeto Caetê em -R$5,8b para a Arauco. Trimestre passado, a companhia queimou fluxo de caixa operacional (FCFF) em -R$454m, que foi compensado no FCFE pela captação de dívida em +R$1,3b. Essa situação resultou na elevação da alavancagem que observamos no 1T24. Dessa forma, embora acreditemos que no 2T24 deva ocorrer: (i) descompressão do capital de giro, (ii) redução no CAPEX, bem como (iii) melhora do EBITDA, todos fatores que favorecem o FCFF, ainda assim a geração de fluxo caixa por meio do FCFE será tímida, mediante ao (iv) pagamento de um fluxo maior de juros, (v) variação cambial mais intensa. Esperamos uma queima de caixa FCFE 24E de -R$4,6b, o que invariavelmente faria com que a companhia pagasse o piso da política de distribuição de dividendos.

Portanto, para o 2T24 projetamos R$0,25/ação nas units, o que configuraria um Dividend Yield de 1,2% na base trimestral e 4,7% na base anual. A medida que o a sazonalidade favorável entrar no 2S24 e o EBITDA subir, os dividendos melhorarão um pouco, mas ainda estarão na banda debaixo da política. Esperamos um Dividend Yield 24E de 6,3%.

Virada de página!

Estamos alterando o nosso rating para COMPRA (vs. Manter anteriormente). Em função da perspectiva de bons resultados e menor exposição da Klabin à estabilidade ou potencial queda dos preços da celulose de mercado, com grande parte do EBITDA vindo do segmento de Papel & Embalagens, entendemos que a companhia deve valorizar e se beneficiar do fluxo temporária de saída de investidores das ações Suzano, que buscarão se proteger da possível queda nos preços da BHKP. Olhando para os resultados, que estão em ramp-up este ano, com adições de capacidade ligadas a MP28 (Kraftliner e Papel-cartão) e Projeto Figueira (caixas de papel ondulado), e com estratégias de redução de custo, especialmente após o closing do Projeto Caetê que ocorreu neste trimestre, resolvemos alterar nossa recomendação de MANTER para COMPRA, com o mesmo Target Price 12M de R$27,00, indicando um upsidede +27,26%.