Neste relatório, apresentamos uma atualização da dinâmica do mercado automotivo brasileiro, explorando os fatores que impulsionaram a recuperação na demanda por veículos novos e a estabilização dos preços no mercado de seminovos. Adicionalmente, analisaremos o papel do crédito na expansão das vendas, a influência da entrada dos fabricantes chineses na intensificação da competição e o impacto das recentes políticas de importação, que ajudaram a aliviar a pressão sobre as montadoras locais. No cenário atual, discutiremos a normalização observada no Genial Index de Depreciação, impulsionada pela estabilização nos preços de veículos usados, e as perspectivas para o setor de locação em um ambiente de menor volatilidade. Por fim, analisaremos o mix de seminovos anunciados nos sites das locadoras e os possíveis impactos em seus resultados do 3T24.

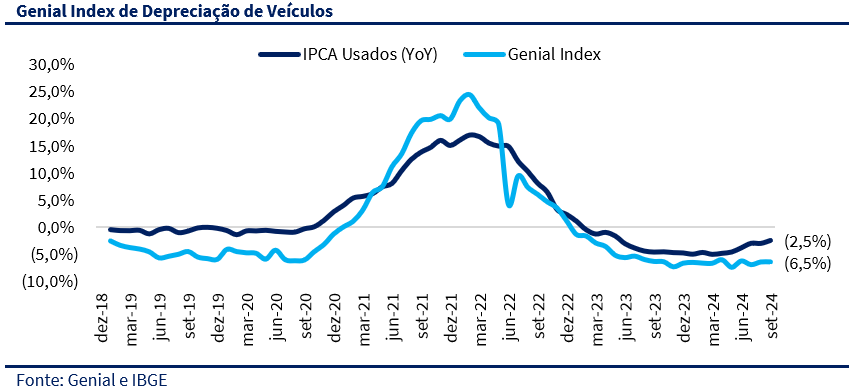

O Genial Index de Depreciação foi desenvolvido para capturar a desvalorização real dos seminovos nas locadoras listadas, refletindo com mais precisão as variações de preços do que o IPCA de carros usados. Isso se torna relevante, pois o IPCA de usados, ao se basear em um amplo mix de transações, inclui veículos de várias idades, o que nem sempre representa a realidade dos veículos nas frotas das locadoras. O Genial Index considera o comportamento recente dos consumidores, que, diante dos aumentos nos preços de carros, têm preferido veículos mais antigos e econômicos, o que distorce a leitura de depreciação pelo IPCA.

Para calcular o índice, utilizamos os dados mensais de emplacamentos dos 20 modelos de carros mais vendidos, extraindo todas as versões desses modelos da Tabela Fipe. A partir disso, acompanhamos a evolução de preço de cada versão por um período de 12 meses, permitindo uma análise precisa e atualizada de depreciação. Essa abordagem visa captar de maneira mais fiel a desvalorização dos seminovos relevantes para as locadoras, que geralmente compram modelos populares, recém emplacados e que compõem boa parte dos veículos mais vendidos.

Diferente do IPCA, o Genial Index se adapta a mudanças mensais na base de veículos analisados, excluindo modelos mais antigos e focando nos seminovos de alta rotatividade nas locadoras. Com isso, o índice se torna uma ferramenta ágil e específica para medir a desvalorização dos carros que realmente impactam as operações das locadoras, proporcionando uma visão mais precisa e dinâmica das perdas de valor desses ativos ao longo do tempo.

Melhora no mercado de crédito impulsiona a recuperação do mercado auto

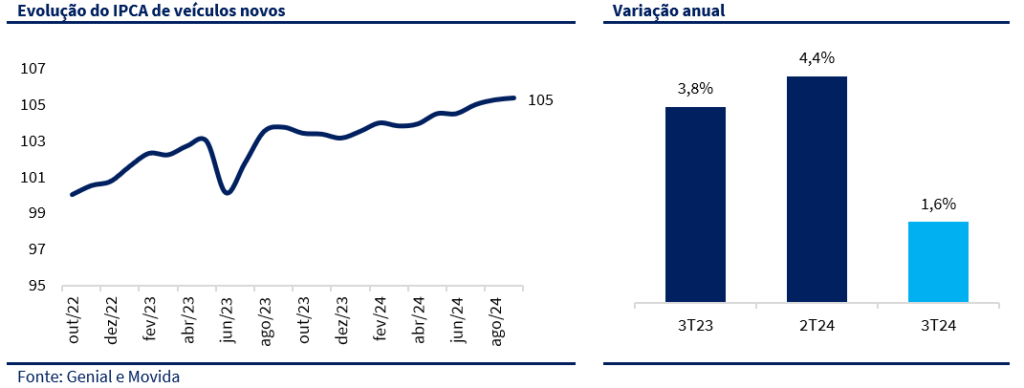

Desde a nossa última atualização, o cenário do mercado automotivo brasileiro passou por mudanças significativas, refletindo uma combinação de fatores econômicos e estratégicos que alteraram a dinâmica entre oferta, demanda e preços. Anteriormente, o setor enfrentava pressões intensas devido à alta competitividade dos veículos importados, especialmente os modelos chineses, e ao cenário de crédito restrito. No entanto, o aumento das tarifas de importação e a estabilização das taxas de financiamento para veículos, mesmo em um ambiente de juros elevados, trouxeram um novo equilíbrio ao mercado. Com isso, observamos uma recuperação expressiva na demanda por veículos novos, impulsionada por condições de crédito mais acessíveis e pela estabilização dos índices de inadimplência.

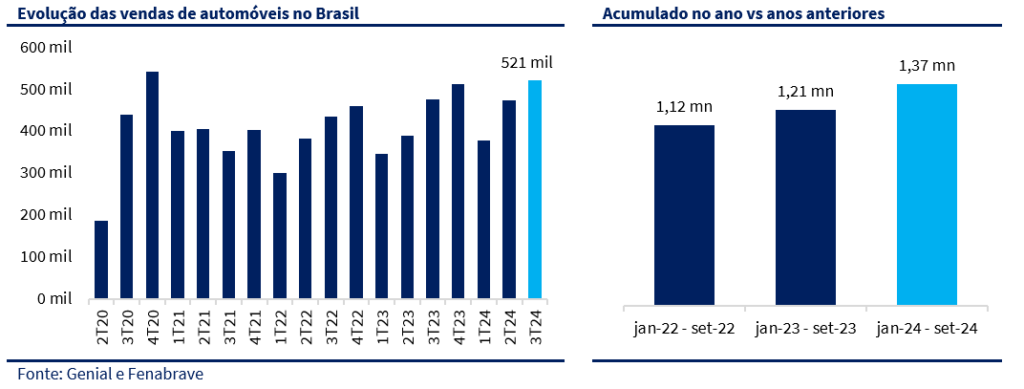

No 3T24, o total de unidades vendidas alcançou 521 mil, superando os trimestres anteriores e evidenciando uma retomada robusta na demanda do setor. Quando analisamos o acumulado de janeiro a setembro ao longo dos últimos três anos, fica evidente o crescimento constante: enquanto 2021 registrou 1,16 milhão de unidades e 2023 fechou com 1,21 milhão, 2024 já acumula 1,37 milhão de veículos vendidos. O aumento expressivo na demanda experimentado nos últimos meses é impulsionado por uma série de fatores, dentre eles, um ambiente mais favorável para a aquisição de veículos por conta da melhora nas condições de crédito e pela estabilização nas taxas de financiamento.

A melhora nas taxas de inadimplência contribuiu para uma aceleração nas concessões de crédito. Um fator importante que tem impulsionado esse movimento é a implementação do novo Marco Legal das Garantias. Essa legislação permite que credores recuperem veículos financiados de forma extrajudicial, eliminando a necessidade de processos judiciais longos e complexos. Uma maior facilidade para os credores, não só acelera a recuperação de ativos, como também reduz significativamente os custos relacionados à inadimplência. Consequentemente, essa redução de riscos tem contribuído para o crescimento do mercado automotivo. Com essas condições mais favoráveis, a concessão de crédito se torna mais viável e acessível, ampliando o acesso ao financiamento e beneficiando toda a cadeia do setor automotivo.

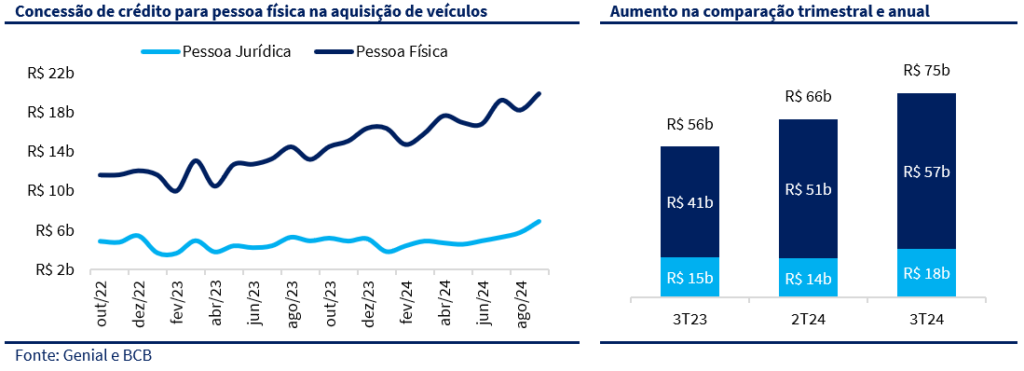

Os dados mensais indicam que houve um crescimento significativo no volume de financiamentos para aquisição de veículos, especialmente para pessoa física, que alcançou um patamar próximo a R$ 20 bilhões em setembro de 2024. Desde o final de 2022, observamos aumentos consistentes que refletem uma recuperação na confiança do consumidor e uma maior acessibilidade ao crédito, mesmo em um cenário de taxas de financiamento elevadas. Apenas no 3T24, foram R$ 75 bilhões em financiamentos, sendo R$ 57 bilhões destinados a pessoa física (+40% vs 2023 e +46,5% vs 2022), superando os R$ 66 bilhões do 2T24 e os R$ 56 bilhões do 3T23.

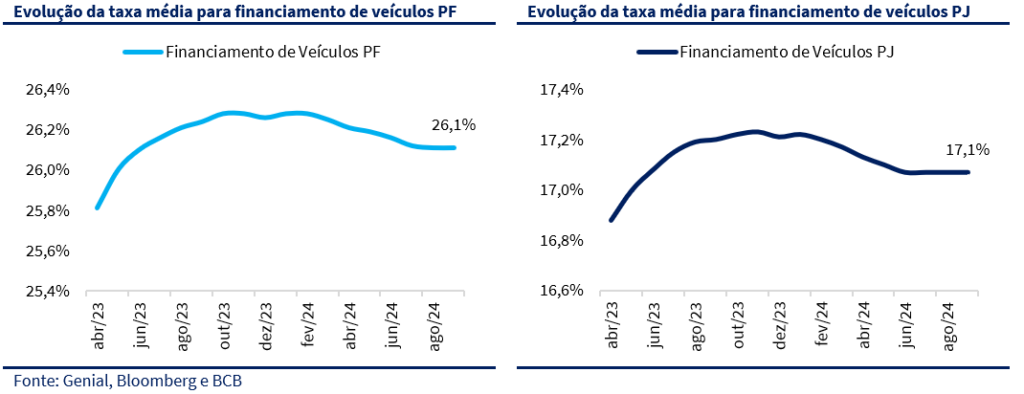

Apesar do início do ciclo de alta da taxa Selic, as taxas de financiamento de veículos permanecem estáveis, finalizando setembro próximas a 26%. Surpreendentemente, mesmo com o juro em um patamar consideravelmente elevado, temos observado uma recuperação importante do mercado de veículos.

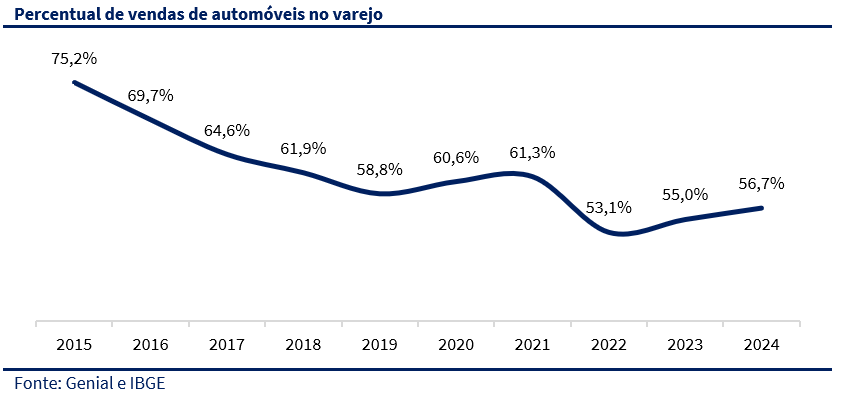

Esse ambiente favorável para o crédito teve um impacto direto nas vendas de veículos Brasil. O crescimento foi particularmente notável no varejo, que vem mostrando uma recuperação consistente em 2024. O percentual de vendas de carros no varejo vinha apresentando uma tendência de queda desde 2015, culminando em um nível baixo em 2022, quando apenas 53% dos carros zero km foram vendidos para consumidores finais. Esse declínio era consequência de uma combinação de fatores econômicos e estruturais que afetavam o poder de compra dos consumidores. No entanto, em 2024, essa tendência começou a se reverter, com o aumento das vendas no varejo impulsionando a demanda.

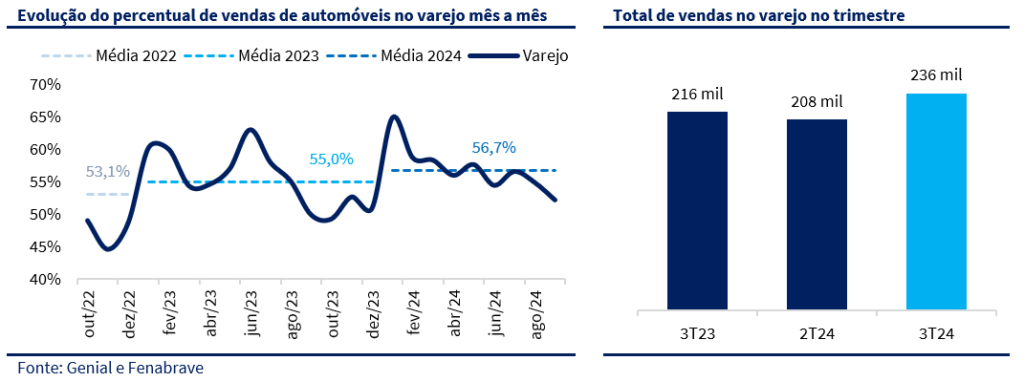

Até o momento, a participação do varejo alcançou uma média de 56,7% em 2024, acima dos níveis registrados em anos anteriores. Esse aumento não foi apenas percentual, mas também nominal, indicando uma base mais ampla de consumidores optando por veículos novos e um fortalecimento da demanda no varejo.

Em parte, esse movimento de recuperação no varejo também foi favorecido pelo aumento da competição. Após a entrada massiva de veículos chineses no Brasil, as montadoras instaladas no Brasil sofreram perdas relevantes de participação de mercado. Os fabricantes chineses chegaram a atingir 4,9% de market-share em janeiro de 2024, oferecendo modelos com preços competitivos e alta tecnologia embarcada, o que forçou as montadoras a ajustarem suas estratégias. Na tentativa de retomar mercado, ofertas como financiamento a taxa zero e supervalorização dos veículos usados contribuíram para tornar a compra de carros novos mais acessível, o que, por sua vez, fortaleceu a participação do varejo nas vendas totais. Esse comportamento das montadoras não apenas impulsionou o mercado, mas também ajudou a gerar uma pressão extra nos preços dos veículos usados, acelerando a depreciação em um cenário onde o estoque de seminovos estava elevado.

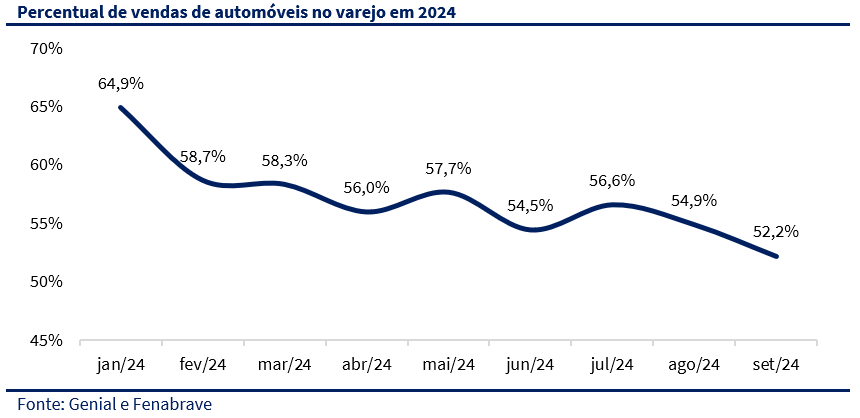

Analisando as vendas ao longo dos meses de 2024, vemos uma tendência de queda gradual no percentual de vendas de automóveis no varejo ao longo do ano, partindo de um pico de 64,9% em janeiro e caindo para 52,2% em setembro. Embora o mercado siga crescendo nominalmente, nos parece que existe uma tendência interessante de desaceleração no crescimento dos estímulos ao varejo.

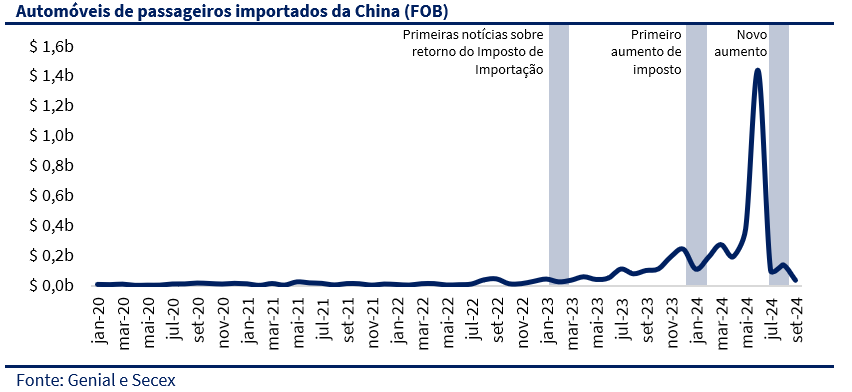

O aumento das tarifas para veículos importados, implementado pelo governo brasileiro, efetivamente reduziu a pressão exercida pelos fabricantes chineses no mercado, aliviando a necessidade de as montadoras locais seguirem na “guerra de preços” para proteger seu market-share. Esse cenário de maior proteção ao mercado local parece ter permitido que as montadoras brasileiras revisitassem suas estratégias de preço, especialmente com os volumes de importação de veículos chineses em queda.

O impulso inicial gerado pela competição agressiva parece estar perdendo força, e agora o mercado entra em um ponto de normalização, onde as montadoras não precisam mais oferecer tantos descontos para manter os volumes de venda. Como, na nossa visão, o principal fator que intensifica a desvalorização dos carros usados é a perspectiva de que o carro zero km começará a cair de preço, a redução da competição sinaliza uma perspectiva de preços mais estáveis para os seminovos.

Esse movimento tem sido capturado pelo nosso Genial Index de Depreciação, onde vemos uma estabilização na depreciação dos veículos usados nos últimos meses, o que contrasta com as fortes quedas registradas em 2023. Essa estabilização indica que o mercado pode ter entrado em um período de normalização. Para 2024, algumas montadoras já estão começando a falar de repassar preço para o carro novo.

Estamos preparados para uma nova onda?

Recentemente, imagens divulgadas na mídia mostraram veículos da montadora chinesa BYD estacionados no Porto de Vitória, evidenciando o aumento significativo de importações de carros chineses no Brasil. Esse acúmulo de estoque pode indicar uma necessidade iminente de desova desses veículos no mercado nacional, o que pode se traduzir em novos descontos agressivos e intensificar a competição, pressionando o setor novamente. Naturalmente, com a aproximação do final do ano, e mudança de ano, esses veículos poderiam ser vendidos com descontos agressivos para acelerar a absorção pelo mercado interno. Esse cenário poderia gerar uma nova preocupação para as locadoras.

Uma análise do mix de frotas de cada companhia

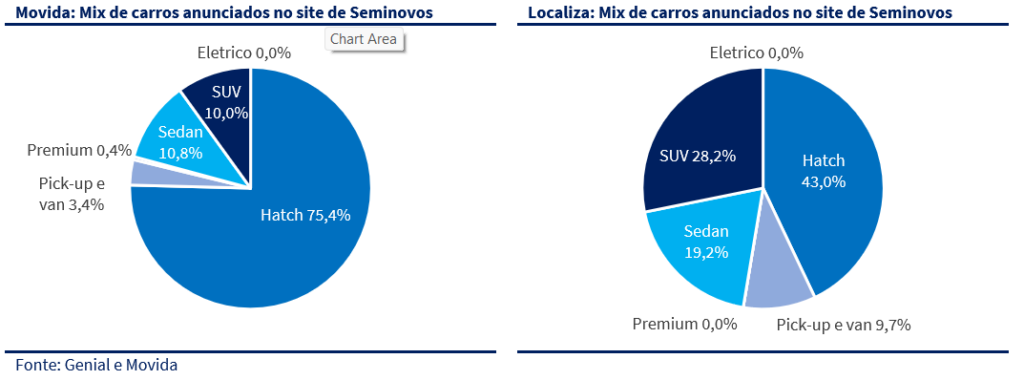

Passaremos a realizar um monitoramento dos anúncios de carros à venda nos sites de seminovos da Localiza e da Movida para tentar estimar o mix de cada locadora. Com esse mix, será possível acompanhar a depreciação mensal de cada locadora. Aproveitando esses dados, implementamos uma categorização dos veículos anunciados com base nas categorias Hatch, SUVs, Sedan, Pick-up e Vans, e elétricos.

Atualmente, observamos que a Movida segue ampliando sua exposição aos carros populares, assim como Localiza, que vem intensificando a rotação do seu mix, de veículos premium para básico. Como a depreciação nas diferentes categorias tem se mostrado mais estável, não vemos grandes impactos dessas configurações nos resultados das locadoras em cobertura.