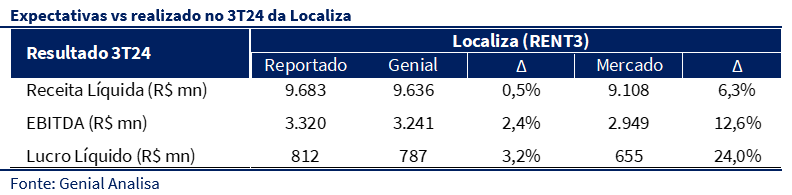

Confirmando as nossas expectativas, a Localiza divulgou resultados positivos no 3T24. Apesar de os números terem ficado muito próximos das nossas estimativas, eles superaram o consenso de mercado. Lembrando que estávamos mais otimistas do que o mercado, tanto em termos de receita quanto em EBITDA e lucro líquido. Ao observarmos os números, a receita líquida ficou 6,3% acima do mercado, o EBITDA superou em 12,6%, e o lucro líquido superou as expectativas em 24%.

O desempenho positivo foi impulsionado pelo segmento de locação, onde observamos um forte movimento de repasse de preço, evidenciado pela expansão nas tarifas em 19% a/a no RAC. Somado a isso, confirmando nossas expectativas, o mix de carros, migrando para veículos de entrada, contribuiu positivamente para a recomposição das margens operacionais. Ainda que tenhamos observado um volume de compra de veículos 10% abaixo do esperado, ocasionando um volume de diárias menor que o projetado devido ao tamanho final da frota operacional tanto no GTF quanto no RAC, os aumentos de tarifas foram suficientemente grandes para compensar esse efeito.

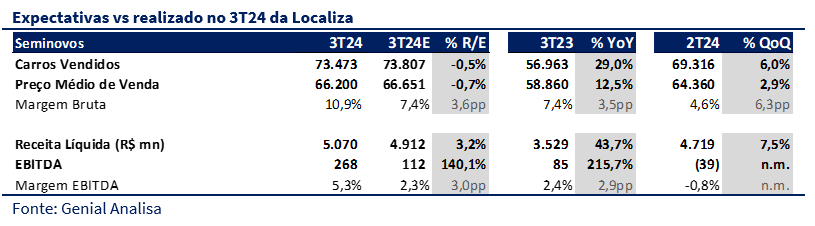

Apesar da depreciação por carro maior do que o esperado, a margem bruta de seminovos superou as expectativas, com esses efeitos se equilibraram, resultando em um lucro alinhado com nossas estimativas. Enquanto ainda observamos uma depreciação elevada no RAC e no GTF, a margem bruta dos seminovos expandiu. Isso indica que, para o mix de carros vendidos neste trimestre, a companhia adotou uma postura conservadora na depreciação, o que impulsionou a margem bruta dos seminovos, apesar da depreciação ainda elevada. A margem EBITDA de seminovos atingiu 5,3%, mais do que o dobro da nossa expectativa de 2,3%, refletindo um mercado de veículos usados mais estável e menos pressionado. A depreciação média mensal ponderada pelo mix da Localiza foi de 0,4% no 3T24 vs 0,8% no 2T24. Esse movimento beneficiou tanto a margem bruta quanto o EBITDA do segmento.

No 3T24, a alavancagem apresentou uma leve redução, caindo para 2,57x no 3T24 (vs. 2,77x no 3T23 e 2,9x no 2T24). O ROIC spread parece retomar sua trajetória de recuperação, atingindo 5,5pp, uma evolução positiva, apoiada pela recomposição de preços, otimização de custos e foco em produtividade. Aos atuais níveis de preço, no nosso pior cenário, enxergamos Localiza negociando a um valuation de 14,9x P/L para 2025. Reiteramos a recomendação de MANTER com preço-alvo de R$ 60,00.

Consolidado: Vendendo mais e vendendo melhor

No 3T24, a dinâmica de compra e venda de veículos pela Localiza refletiu um movimento conservador em relação ao que havíamos projetado inicialmente. O volume de compra de veículos no trimestre foi de aproximadamente 81 mil unidades, cerca de 10 mil a menos que nossa expectativa de quase 91 mil carros. Esse volume inferior impactou o crescimento da receita líquida de locação, justamente por conta de uma frota ligeiramente menor do que esperávamos para o período. Em contrapartida, a venda de carros seminovos atingiu o volume de 73,8 mil unidades, em linha com nossa projeção, com uma diferença mínima de apenas 9 unidades, refletindo a melhora da demanda no mercado de seminovos.

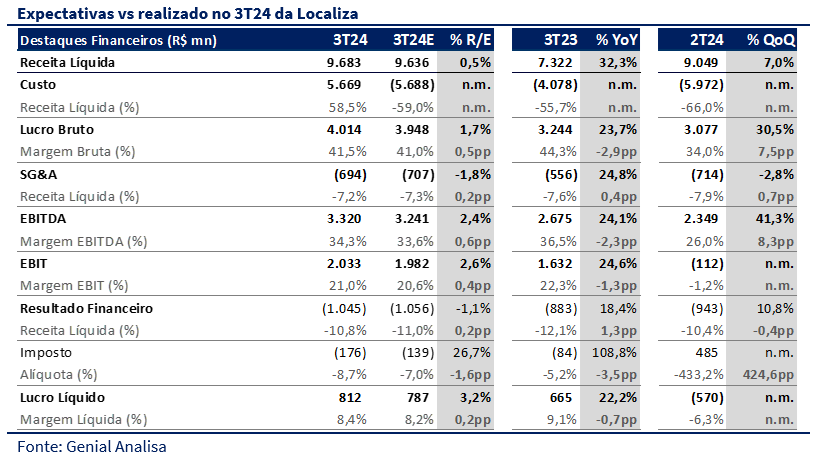

Na figura consolidada, a receita líquida reportada para o 3T24 foi de R$ 9,68 bilhões (+31,6% a/a e +6,5% t/t), com EBITDA de R$ 3,32 bilhões (+21,2% a/a e +38,0% t/t), resultando em uma margem EBITDA de 33,6% (-2,9pp a/a e +7,7pp t/t). A Localiza reportou um lucro líquido de R$ 812 milhões (+18,4% a/a e n.m. t/t), superando o consenso de mercado, em linha com nossas projeções.

Na base de comparação trimestral, houve um efeito do desastre no Rio Grande do Sul e do ajuste de valor recuperável no 2T24, o que deixou a margem do 3T24 “mais limpa”. Na comparação anual, a relocação dos custos de preparação de veículos em locação, iniciada no 4T23, impactou as margens das divisões, dificultando comparações diretas com o 3T23. Esse ajuste fez com que as margens do RAC e do GTF aparentassem estar mais baixas na comparação anual, mas, considerando a nova alocação, essas margens mostram uma melhora real em eficiência.

RAC: ajustando tarifa e acelerando na renovação da frota

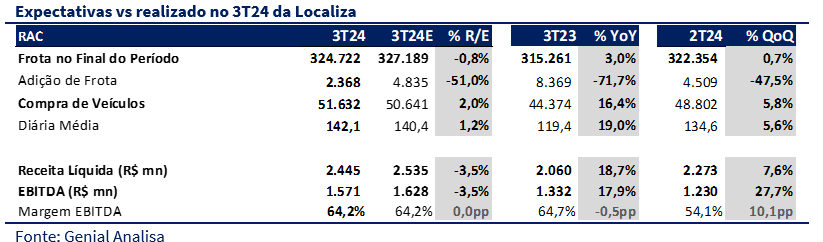

No 3T24, os destaques foram, o aumento nas tarifas e a recomposição das margens. A diária média aumentou para R$ 142,1 (+19,0% e +5,6% t/t), refletindo a estratégia bem-sucedida de repasse de preços e a resiliência da demanda. O mix da frota teve uma leve mudança, com uma composição mais básica, o que ajudou a otimizar o custo de manutenção e a rentabilidade no segmento. A margem EBITDA foi de 64,2%, em linha com nossas expectativas e superior ao trimestre anterior, em um contexto de recomposição após os impactos extraordinários do 2T24. A depreciação média por carro foi de R$ 7.373, no meio do guidance e acima do que esperávamos, nível que sugere uma postura conservadora por parte da Localiza, possivelmente ainda se protegendo das incertezas do mercado automotivo.

A frota no final do período foi de 324,7 mil veículos (+3,0% a/a e +0,7% t/t), mas abaixo da nossa expectativa inicial. A compra de veículos totalizou 51,6 mil unidades (+16,4% a/a e +5,8 t/t), alinhada à estratégia de renovação da frota para atender à demanda. A diária média de R$ 142,1 refletiu um forte repasse de preços, contribuindo significativamente para o desempenho do segmento. Em termos de receita, o RAC registrou R$ 2,4 bilhões, 18,7% acima do 3T23, mas 3,5% abaixo do projetado. O EBITDA do segmento foi de R$ 1,6 bilhão (+17,9% a/a e +27,7% t/t), com uma margem EBITDA de 64,2%.

GTF: novos contratos e expansão de receita

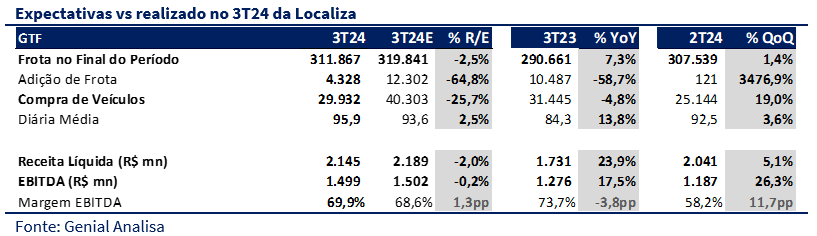

O segmento apresentou um desempenho positivo, com crescimento nas tarifas e destaque para a expansão de margens acima do esperado. A diária média no GTF aumentou para R$ 95,9 (+13,8% a/a e +3,6% t/t), refletindo ajustes contratuais alinhados com a nova realidade de preços do setor, contribuindo positivamente para que a margem EBITDA atingisse 69,9%, em recuperação em relação ao 2T24, após os impactos dos eventos extraordinários no trimestre anterior, como o desastre no Rio Grande do Sul e o ajuste de valor recuperável. Na base anual, a queda de margem é gerada pela relocação dos custos de preparação de veículos, que passaram a ser alocados diretamente nas divisões de locação a partir do 4T23.

A frota no final do período foi de 312 mil veículos (+7,3% a/a e +1,4% t/t), um pouco abaixo do esperado. A compra de veículos para o GTF totalizou 29,9 mil unidades (-4,8% a/a e +19,0% t/t), acelerando frente ao 2T24, porém bem abaixo do esperado. Em termos de receita, o GTF gerou R$ 2,15 bilhões (+23,9% a/a e +5,1% t/t), ligeiramente abaixo das expectativas. O EBITDA do segmento alcançou R$ 1,5 bilhão (+17,5% a/a e +26,3% t/t), com uma margem EBITDA de 69,9% (-3,8pp a/a e +11,7pp t/t).

Seminovos

A divisão de seminovos foi outro destaque do trimestre. A margem EBITDA de 5,3% superou nossa expectativa de 2,3%, impulsionada pela estabilização do mercado de usados, que no período apresentou uma depreciação média mensal 0,4% no 3T24, quase a metade da observada no trimestre passado, sinalizando uma recuperação do mercado e fortalecendo a margem da divisão. Diante da estabilização dos preços de mercado e o ambiente favorável para venda de carros usados, observamos uma margem bruta de 10,9%, significativamente acima do que havíamos projetado.

Esse desempenho pode ser resultado de uma depreciação que foi conservadora para o mix vendido no trimestre, onde o preço de venda realizado dos veículos superou as expectativas iniciais. Assim, embora a depreciação bruta no RAC e no GTF tenha se mantido elevada, a margem bruta dos Seminovos foi beneficiada, resultando em uma menor depreciação líquida em função das melhores margens na venda de veículos. Esse ajuste elevou a margem EBITDA da divisão para 5,3%, bem acima dos 2,3% projetados, demonstrando a habilidade da Localiza em otimizar resultados mesmo em um contexto de variação de mix e preços de venda.

No 3T24, o volume de carros vendidos foi de 73,8 mil unidades (+29,6% a/a e +6,5% t/t), alinhado com nossas estimativas, mostrando uma continuidade na estratégia de renovação da frota. O preço médio de venda unitário foi de R$ 64,8 mil (+10,2% a/a e +0,7% t/t). Em termos de receita, os Seminovos geraram R$ 5,1 bilhões (+43,7% a/a e +7,5% t/t), superando as projeções devido preços de venda maiores que o esperado. O EBITDA do segmento foi de R$ 268 milhões (+215,7% a/a e n.m. t/t), com uma margem EBITDA de 5,3% (+2,9pp a/a e n.m. t/t), indicando um trimestre positivo para a divisão.