Pontos de destaque:

(i) Esperamos um top-line estável, com uma ligeira queda na base anual, devido a volumes um pouco mais fracos; (ii) Principais commodities que compõem o COGS da companhia (trigo e óleo de palma) em queda representa um importante vento favorável para o 3T23 e os trimestres seguintes; (iii) Melhora no mix de marcas deve seguir contribuindo para resultados mais fortes da companhia; (iv) Reiteramos recomendação de COMPRA com Target Price 12M de R$ 50,00.

A M. Dias Branco (MDIA3) vai reportar o seu resultado do 3T23 no dia 10/11, e, neste relatório, vamos apresentar as nossas expectativas para os números da companhia e compará-las às expectativas de mercado.

Esperamos um trimestre razoável em termos de receita, com um pequeno recuo na base anual, dado volumes que devem vir ligeiramente mais fracos, e forte em termos de margem, com uma expansão impulsionada por custos menores das principais commodities que compõem o COGS da companhia (trigo e óleo de palma).

Desse modo, reiteramos nossa recomendação de COMPRA com Target Price 12M de R$ 50,00.

Prévia 3T23

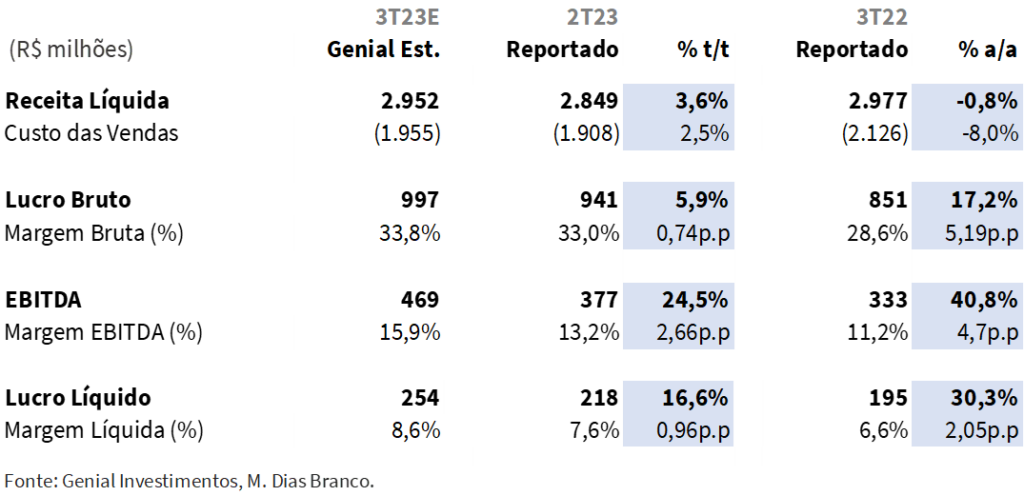

No 3T23, esperamos uma receita total de R$ 2,9b, um recuo de 0,8% a/a. Projetamos um EBITDA de R$ 469m, avanço de 40,8% a/a, representando uma forte expansão de 4,7 p.p. a/a na margem EBITDA, a qual deve alcançar, desta forma, 15,9%. Para o lucro líquido, estimamos R$ 259m, crescimento de 30,3% a/a.

MDIA3: Variação Anual e Trimestral

Em relação ao consenso. Nossas estimativas encontram-se pouco acima do consenso, com a nossa receita projeta estando 0,5% acima do consenso, e nossa margem EBITDA 0,5 p.p. maior que o consenso.

Destaques positivos. Do lado positivo devemos ter (i) margens fortes em virtude da queda das principais commodities que compõem o COGS da companhia (trigo e óleo de palma); (ii) melhorias no capital de giro que devem contribuir para uma maior geração de caixa e (iii) um mix mais positivo de biscoitos que devem possibilitar que a companhia mantenha um patamar mais elevado de preços em biscoitos.

Destaques negativos. Do lado negativo, esperamos (i) volumes ligeiramente mais fracos, com as varejistas pressionando por estoques mais baixos e (ii) preços de massas em queda, devido a parte dos concorrentes da M. Dias Branco já terem reduzido parcialmente seus preços (repassando parte da quedas nas commodities).

Nossa visão e recomendação

Olhando adiante. Para os próximos trimestres, devemos seguir observando uma expansão de margens, dado a tendência de queda observada no trigo e no óleo de palma, a qual acreditamos que deve se manter e não deve apresentar ainda seu impacto total no 3T23.

Além disso, acreditamos que os resultados da companhia devem se beneficiar ao longo dos próximos exercícios por (i) um melhor mix de marcas, pautado pelo avanço das marcas premium, em especial nas regiões Sul, Sudeste e Centro-Oeste e (ii) pela recuperação do segmento de biscoitos no Nordeste.

Desse modo, reiteramos nossa recomendação de COMPRA com Target Price 12M de R$ 50,00.