Pontos de destaque:

(i) Esperamos uma pequena queda na receita, devido a preços mais fracos de massas e farinhas; (ii) Projetamos uma expansão relevante de margens na base anual, possibilitada pela queda no trigo e óleo de palma, mas uma pequena retração na base trimestral devido a preços mais fracos e custos mais altos do açúcar e cacau; (iii) Devemos observar uma pequena recuperação de market share; (iv) Forte geração de caixa deve marcar o ano de 2024; (v) Uma melhora no mix de marcas e uma contínua recuperação de market share devem impulsionar os resultados nos próximos trimestres; (vi) Reiteramos recomendação de COMPRA com Target Price 12M de R$ 50,00.

A M. Dias Branco (MDIA3) vai reportar o seu resultado do 1T24 no dia 10 de maio, e, neste relatório, vamos apresentar as nossas expectativas para os números da companhia e compará-las às expectativas de mercado.

Estimamos um trimestre sólido em termos de receita, com uma pequena queda em relação à base anual devido a preços médios de venda menores, e forte em termos de margem, com uma relevante expansão anual devido a menores custos com as principais commodities que compõem o COGS da companhia (trigo e óleo de palma).

Assim, reiteramos nossa recomendação de COMPRA com Target Price 12M de R$ 50,00.

Prévia 1T24

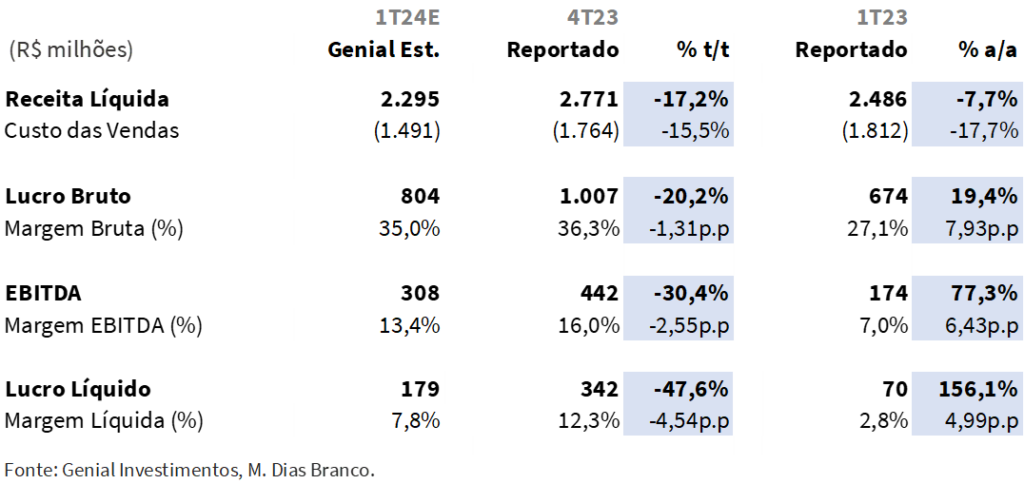

No 1T24, estimamos uma receita líquida de R$ 2,3b, um pequeno recuo de 7,7% a/a. Projetamos um EBITDA de R$ 308m, crescimento de 77,3% a/a, equivalente a uma expansão relevante de 6,4p.p. a/a na margem EBITDA, a qual deve alcançar, dessa forma, 13,4%. Para o lucro líquido, esperamos R$ 179m, representando uma margem líquida de 7,8%.

M. Dias Branco: Variação Anual e Trimestral

Em relação ao consenso. Nossas estimativas se encontram pouco abaixo do consenso, com a nossa receita projetada estando 1,7% abaixo do consenso, e nossa margem EBITDA -0,6p.p. menor que o consenso.

Operacional: volumes estáveis, pequena queda no preço médio e relevante expansão de margens na base anual. Esperamos que nesse trimestre vejamos (i) uma demanda resiliente por massas e biscoitos; (ii) volumes estáveis na base anual; (iii) uma pequena retração no preço médio de venda da companhia devido ao mix (biscoitos com preços flat, massas com preços levemente em queda, e farinha puxando o preço médio para baixo de modo mais relevante); (iv) uma pequena queda no top-line em virtude da queda nos preços e de uma pausa programada na produção de 10 dias (fator one-off e devido a implementação de um novo sistema de gestão empresarial, o SAP); (v) uma pequena recuperação de market share tanto em massas quanto em biscoitos; (vi) uma forte expansão de margens na base anual, devido a menores custos com o trigo e o óleo de palma, mas uma pequena retração na base trimestral, devido a preços de venda menores e o impacto do aumento do açúcar e cacau que deve prejudicar as margens de biscoitos nesse trimestre.

No consolidado, um desempenho sólido e um claro e importante avanço na base anual. No consolidado, esperamos que a companhia apresente um sólido desempenho neste trimestre, especialmente ao se considerar a possível forte expansão de margens na base anual. Embora devamos ver uma retração considerável de receita e de margens na base trimestral, consideramos que isso faz parte da sazonalidade que pauta os negócios da companhia historicamente.

Em 2024, forte geração de caixa será o nome do jogo. Projetamos que este ano será pautado por uma forte geração de caixa da companhia. Assim, a companhia, que atualmente conta com ~R$ 2b em caixa, deve encerrar o ano com ~R$ 3b. Em nossa visão, essa relevante posição em caixa, aliada a estratégia de crescimento inorgânico da companhia, deve abrir espaço para novas aquisições.

Acreditamos que uma eventual aquisição poderia ocorrer ao final do 2S24 ou durante o 1S25, e que a companhia deva mirar empresas grandes, que possuam uma representatividade importante de market share nos mercados de massas e biscoitos no Brasil, ao invés de buscar M&As de pequeno porte ou aquisições internacionais (as quais devem ocorrer novamente apenas no longo prazo).

Caso nenhum M&A ocorra ao final deste ano, e a companhia de fato atinja a forte posição de caixa (~R$ 3b) que temos em nossas projeções, vemos como possível uma distribuição extraordinária de dividendos aos acionistas. Distribuição essa em uma proporção que não comprometa os objetivos de crescimento inorgânico da companhia.

Enfim, o resultado financeiro deve ser positivo e a companhia deve apresentar um considerável avanço no lucro líquido. Após três anos de um resultado financeiro negativo, projetamos que este ano a companhia encerre o exercício com um resultado financeiro positivo, viabilizado por uma boa geração de caixa e consequente forte posição de caixa, e pela queda na Selic. Isso deve contribuir para que a companhia entregue uma relevante expansão de margem líquida na base anual.

Nossa visão e recomendação

Para os próximos trimestres, projetamos uma expansão gradual de margens, devido à queda nos preços do trigo e do óleo de palma, cujos efeitos acreditamos ainda não terem sido completamente refletidos no desempenho da companhia. Isso, combinado com (i) uma demanda resiliente por massas e biscoitos; (ii) um aumento na procura por alimentos saudáveis, como os ofertados pela Jasmine e Latinex; (iii) uma maior integração das recentes aquisições e (iv) a expectativa de uma forte geração de caixa este ano, nos mantém otimistas em relação aos papéis.

Além disso, há dois fatores adicionais que contribuem para nossa visão positiva em sobre os papéis da M. Dias Branco, (i) a expectativa de uma melhoria na diversificação das marcas, impulsionada pelo crescimento das marcas premium, especialmente nas regiões Sul, Sudeste e Centro-Oeste; e (ii) a possibilidade de uma recuperação do market share, sobretudo no segmento de biscoitos no Nordeste.

Desse modo, reiteramos nossa recomendação de COMPRA, com um Target Price 12M de R$ 50,00.