Pontos de destaque:

(i) Foi reportado um resultado fraco; (ii) Oferta restrita de gado novamente exercer uma forte pressão sobre a rentabilidade da América do Norte; (iii) América do Sul, em direção oposta, se destacou positivamente no trimestre ao entregar uma relevante expansão de margens na base anual; (iv) Alavancagem continua sendo um ponto de atenção da tese, apesar da venda de 16 ativos para a Minerva ter mitigado este risco; (v) Reiteramos recomendação de MANTER com Target Price 12M de R$10,00.

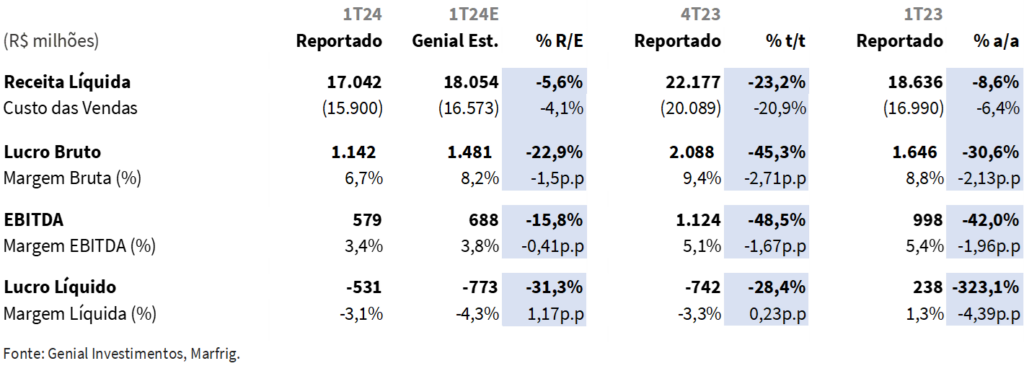

A Marfrig entregou um trimestre fraco, com resultado um pouco abaixo das nossas expectativas em termos de Receita (-5,6% vs. Genial Est.), e uma margem EBITDA também pouco abaixo de nossas projeções (-0,4p.p. vs. Genial Est.).

Vimos um trimestre desanimador em termos de margens, com a restrita oferta de gado na América do Norte pressionando de modo relevante os custos da operação, e, assim, sua rentabilidade e as margens do resultado consolidado da companhia. Entretanto, tanto América do Sul quanto BRF exerceram contribuições positivas para a rentabilidade do consolidado

Então, embora a América do Norte tenha digo como um grande detrator de margens, vimos (i) a América do Sul seguindo em tendência contrária, com uma alta disponibilidade de gado, que se refletiu em preços menores da arroba do boi, e viabilizou boas margens para a operação e (ii) a BRF, cujos resultados haviam sido reportados no dia 08 de maio, entregando uma forte expansão de margens na base anual, em virtude da queda dos grãos.

Valuation e recomendação. Embora a BRF se encontre em uma contínua trajetória de melhora, e o desempenho da América do Sul permaneça interessante, acreditamos que a companhia deve seguir entregando uma rentabilidade pressionada devido ao impacto negativo significativo que a América do Norte deve continuar exercendo sobre o resultado consolidado, uma vez que vemos o ciclo pecuário na região melhorando apenas em 2026, mais do que compensando os bons números de BRF e América do Sul.

Possuímos ciência que uma parte dos investidores que buscam se expor a BRF acabam optando pela Marfrig, em virtude de um possível efeito de “desconto de holding”. No entanto, em nossa visão, os números mais fortes de BRF ainda não compensam os mais fracos da América do Norte, assim, este movimento não se justifica por fundamentos.

Diante da baixa oferta de gado na América do Norte, cenário que deve melhorar apenas em 2026, e da nossa cautela em relação ao nível projetado de alavancagem para a Marfrig (Dívida Líq./EBITDA 24E de ~3,0x), preferirmos manter uma postura conservadora com os papéis. Desse modo, reiteramos nossa recomendação de MANTER com Target Price 12M de R$10,00.

Análise dos Resultados

A receita líquida atingiu R$17,0b (-5,6% vs. Genial Est), representando uma retração de -8,6% a/a, enquanto o EBITDA alcançou R$579m (-15,8% vs. Genial Est.). Assim, a margem EBITDA foi de 3,4% (-0,4p.p. vs. Genial Est.), equivalente a uma compressão de -2,0p.p. a/a, decorrente de altos custos na América do Norte, em virtude da oferta restrita de gado na região.

Porém, vemos que, no resultado consolidado a margem EBITDA foi de 8,7% (+0,7p.p. t/t e +4,1p.p. a/a) vs. 3,4% quando se analisa ex-BRF. Ademais, a Marfrig reportou um lucro líquido consolidado de R$63m vs. um prejuízo de -R$531m ex-BRF. Isto demonstra que a BRF segue contribuindo positivamente para a rentabilidade da Marfrig, assim como foi observado no 4T23, ao passo que a América do Norte vem prejudicando fortemente o consolidado. Para mais informações sobre BRF, confira o relatório em anexo. (BRF 1T24 Review).

Marfrig ex-BRF: Variação Anual e Trimestral

América do Norte

América do Norte: custos seguem pressionados pela oferta restrita de gado. Nesta região, vimos (i) uma receita líquida (em USD) avançando na base anual (+9,6% a/a), em virtude de preços de venda melhores (+8,2% a/a) e volumes maiores (+2,5% a/a), impulsionados pelo fato do 1T24 ter tido 13 semanas (vs. 12 no 1T23). Além disso, fazemos a leitura de (ii) uma demanda robusta, mas que não compensa o elevado custo do gado, derivando em (iii) uma relevante compressão de margem EBITDA na base anual (-1,9p.p. a/a), além de uma pequena retração sequencial (-0,5% t/t).

Sazonalmente, os 2Ts e 3Ts apresentam melhores números que os 1Ts e 4Ts, devido ao barbecue season. Para os próximos dois trimestres, acreditamos que devemos ver uma recuperação gradual e sequencial das margens da operação devido à sazonalidade. No então, olhando adiante, vemos a rentabilidade ainda sofrendo bastante com a oferta de gado permanecendo restrita, dado que enxergamos uma reversão do ciclo pecuário na região apenas ao final do 1S26, com 2025 potencialmente sendo o fundo do ciclo.

América do Sul

América do Sul: cenário oposto ao da América do Norte. Na América do Sul, seguimos contanto com uma alta disponibilidade de gado, a qual possibilita um bom patamar de rentabilidade. Na região, vimos um 1T24 marcado por (i) uma receita apresentando um avanço na base anual (+11,0% a/a), decorrente de um crescimento nos volume (+13,2% a/a) e preços maiores no mercado interno (+5,3% a/a) e (ii) uma margem EBITDA relativamente estável na base anual (-0,3p.p. a/a), e alcançando, desse modo, 9,6%, próxima de double digits, apesar da sazonalidade fraca dos 1Ts.

Acreditamos que o segmento irá entregar, ao longo deste ano, um desempenho operacional similar ao visto em 2023, tanto em termos de receita quanto de margens. Projetamos, assim, uma margem EBITDA de low double digits para 2024, viabilizada pela alta oferta de gado na região.

Nossa visão e recomendação

Alavancagem segue sendo um ponto de atenção. Notamos ainda que a alavancagem da companhia apresentou uma queda no consolidado, atingindo 3,4x Dívida Líq./EBITDA LTM (vs. 3,7x no 4T23 e 3,5x no 1T24), devido, principalmente, à melhora operacional da BRF. Ainda assim, acreditamos que a alavancagem da Marfrig segue sendo um ponto de cautela da tese, em especial por esperarmos que o segmento América do Norte continue pressionando fortemente a rentabilidade da companhia até meados de 2026.

Demanda estrutural chinesa pela proteína bovina: crescente no longo prazo, mas menos vigorosa no curto e médio prazo. Vemos a demanda estrutural chinesa por carne bovina como crescente no longo prazo, em virtude de ventos favoráveis como a (i) a expansão da classe média chinesa; (ii) a ocidentalização da demanda por proteína bovina na China e (iii) o consumo de carne bovina per capita na China ser consideravelmente abaixo da média mundial, o que sugere espaço para um crescimento relevante.

No entanto, no curto e médio prazo, devemos ver uma demanda menos intensa, ainda que incremental, devido a China possuir, atualmente, estoques altos. Assim, estimamos um pequeno avanço nos volumes de venda para o mercado chinês ao longo do ano, mas preços de venda estáveis.

Pouca visibilidade em relação à aprovação do Cade quanto à venda de ativos para a Minerva. Continuamos com baixa visibilidade em relação à aprovação pelo Cade da venda de 16 plantas da Marfrig para a Minerva, dado que o órgão declarou em abril que essa é uma operação complexa, possivelmente demandando 90 dias adicionais além dos 240 dias iniciais para se chegar a uma decisão final. Vemos a aprovação ocorrendo apenas no 2S24.

Enquanto isso, as 16 plantas seguem gerando receita e fluxo de caixa para a Marfrig, e se beneficiando da alta oferta de gado na região. Por outro lado, o EBITDA dessas plantas, segundo algumas abordagens, provavelmente está performando abaixo do que a Minerva estimou, sendo ela a operadora. Isso indica que ou a (i) Marfrig possui baixa eficiência na operação e está deteriorando o conjunto de ativos sabendo que ele será operado por outra companhia, ou a (ii) Minerva estipulou de maneira equivocada a real rentabilidade do conjunto. Hoje, é difícil saber a resposta, mas acreditamos que a alternativa (i) seja a mais plausível.

América do Norte segue pesando negativamente e alavancagem preocupa. Nos próximos trimestres, vemos alguns fatores preocupantes para companhia, dos quais enumeramos: (i) a baixa oferta de gado na América do Norte, que vem pressionando fortemente as margens da região, e faz parte de um ciclo pecuário negativo que deve reverter apenas ao final do 2S26 e (ii) um alto patamar de alavancagem (~3,0x Dívida Líq./EBITDA 24E), a despeito da venda das 16 plantas para a Minerva.

Do lado positivo, enxergamos (i) a América do Sul se beneficiando da alta oferta de gado no Brasil e (ii) a BRF em uma trajetória de relevante melhora operacional, pautada por uma maior rentabilidade e uma geração de caixa mais robusta. No entanto, não vemos esses dois fatores como capazes de compensar os fatores preocupantes supracitados. Esta é a principal questão em jogo. Para mais informações sobre BRF, confira o relatório em anexo. (BRF 1T24 Review).

Estamos cientes de que parte do mercado tem se posicionado na Marfrig, a fim de se expor a BRF, que está em uma importante trajetória de melhora e usufruir de um potencial desconto de holding. Porém, não recomendamos essa estratégia, uma vez que vemos o segmento América do Norte impactando negativamente a rentabilidade da Marfrig de modo mais intenso do que a contribuição positiva que a BRF deve seguir agregando.

Ademais, não vemos triggers de curto e médio prazo e enxergamos um tímido upside em relação ao preço atual de tela das ações. Dessa forma, optamos por manter nossa postura conservadora em relação aos papéis com as ações da companhia, e reiteramos a nossa recomendação de MANTER com Target Price 12M de R$10,00.