Magazine Luiza reportará os números referentes ao 4º trimestre de 2023 após o encerramento do pregão da segunda-feira (18/mar). Esperamos uma desaceleração de crescimento de faturamento, impactado por um cenário desafiador para vendas de 1P.

Apesar da desaceleração de faturamento, acreditamos que a rentabilidade deve tomar os holofotes nesse trimestre. Desde o 3º trimestre, vemos Magalu em um ritmo de forte crescimento de margem bruta e recomposição de EBITDA. Com as vendas de marketplace ganhando ainda mais penetração no mix nesse último trimestre, entendemos que há espaço para a companhia apresentar um 4º trimestre histórico em termos de rentabilidade.

Marketplace e lojas físicas seguem crescendo volume de vendas

Apesar de vermos uma redução sequencial da taxa básica de juros e da inflação ao consumidor, ainda não enxergamos uma tradução deste alívio em uma redução do endividamento familiar e em um aumento da confiança do consumidor ao longo do trimestre.

Mesmo diante de um trimestre historicamente positivo para o setor de consumo discricionário, com datas importantes como Black Friday e Natal, o alto patamar de inadimplência do consumidor combinado ao cenário restritivo para o fornecimento de crédito deve frear o crescimento do setor de e-commerce de alto ticket no 4º trimestre de 2023.

Em relação à performance para os canais, eis as nossas perspectivas:

(I) Cenário para itens de 1P é duplamente desafiador: Telefonia, eletrodomésticos, eletroportáteis, TVs e móveis são exemplos de categorias core do 1P do Magazine Luiza. Com um ticket médio elevado e fortemente dependente do fornecimento de crédito, esses produtos de bens duráveis têm enfrentado um ambiente difícil para o consumo ao longo dos últimos trimestres.

Ao longo do 4º trimestre de 2023, além do impacto de variáveis macroeconômicas (endividamento de famílias em alta e fornecimento de crédito em baixa), um outro fator deve pressionar o crescimento da categoria 1P: a base de comparação, dado a forte venda de televisores no evento de Copa do mundo no mesmo período do ano passado.

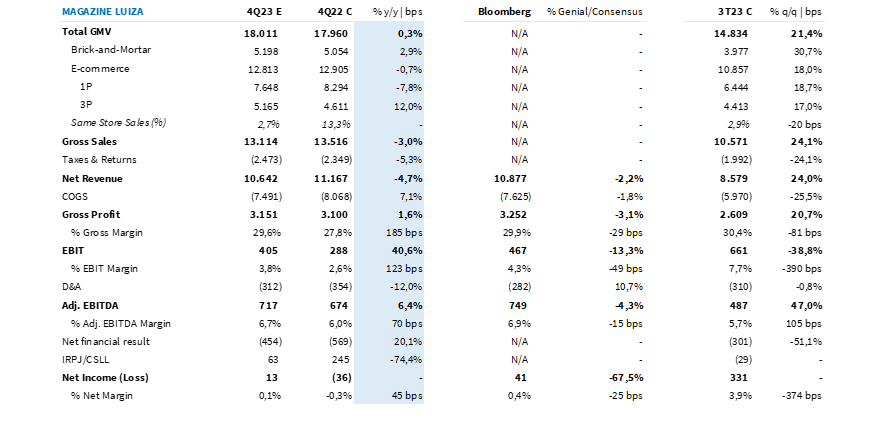

Diante do cenário aqui descrito, a nossa expectativa é que o GMV 1P do Magalu perca inclinação tanto na visão sequencial quanto anual. Estimamos um GMV Bruto 1P digital de R$ 7,6 bilhões (-7,8% a/a).

(II) Lojas físicas resilientes: Com abertura de apenas 1 unidade convencional em 2023 (no 2T23), entendemos que a dinâmica de Magalu deve ser diferente da Casas Bahia neste trimestre. Apesar da base comparativa ser difícil de bater − uma vez que itens 1P são bem representativos em vendas para lojas físicas −, acreditamos que o fluxo de pessoas (e consequentemente de volume de vendas) deve se mostrar resiliente neste canal. Projetamos um GMV de Lojas físicas atingindo R$ 18,0 bilhões (+2,9% a/a; Same Store Sales de 2,7% a/a).

(III) Marketplace desacelera, mas segue sendo destaque: Acreditamos que as novas categorias como ferramentas, brinquedos, acessórios auto, dermocosméticos e suplementos devam puxar o crescimento 3P. Com um Take-rate mais competitivo em relação ao seu principal concorrente (Mercado Livre), entendemos que o canal deva continuar atraindo mais sellers e itens a venda. Projetamos um GMV 3P atingindo R$ 5,1 bilhões (+12,0% a/a).

Ao juntarmos todas as partes, projetamos que Magazine Luiza apresente um GMV Bruto de R$ 18,0 bilhões (+0,3% a/a). Em relação à receita líquida, estimamos um faturamento de R$ 10,6 bilhões (-4,7% a/a).

Margem bruta deve ser o grande destaque

Após o “evento Americanas”, entendemos que o mercado deva adotar uma postura mais racional para Black Friday em termos de rentabilidade. Ao somarmos esse ponto de racionalidade ao fato de que o marketplace do Magalu deve ganhar espaço em mix de vendas, acreditamos que a companhia tem espaço para apresentar um trimestre histórico em margem bruta.

Projetamos um lucro bruto de R$ 3,1 bilhões (+1,6% a/a) e uma margem bruta de 29,6% (+185bps a/a).

Recompondo EBITDA a níveis de 2020

Com o forte crescimento de margem bruta e ainda capturando os ganhos em relação ao enxugamento de despesas feitos ao longo de 2023, acreditamos que Magalu deva apresentar uma margem EBITDA próxima aos níveis de 2020.

Projetamos um EBITDA aj. atingindo R$ 717 milhões (+6,4% a/a) e uma margem EBITDA aj. de 6,7% (+70bps a/a).

Novamente, lucro

Apesar de projetarmos maiores despesas financeiras em relação ao 3T23 – uma vez que esse trimestre teve um forte impacto de correção monetária no valor de R$ 264 milhões na receita financeira –, acreditamos que a recomposição do EBITDA será mais do que suficiente para levar Magalu a um outro trimestre de lucro líquido.

Projetamos um lucro líquido atingindo R$ 13 milhões, revertendo o prejuízo de R$ 36 milhões apresentados no mesmo período do ano anterior.

Tabela 1: Expectativa Genial para MGLU3 no 4T23 (R$ milhões; IFRS 16).