Encerrado o pregão dessa segunda-feira (18/mar), Magazine Luiza reportou os números referentes ao 4º trimestre de 2023. Gostamos do resultado!

Claramente enxergamos uma evolução positiva da companhia ao longo dos últimos trimestres, mesmo diante de ventos contrários ao setor, que ainda passa por um cenário de alta competição, com Mercado Livre, Amazon e cross-borders ganhando espaço em volume de vendas, e o cenário para 1P continuamente desafiador – dado o endividamento da família elevado e menor apetite de concessão de crédito pelas financeiras.

Aproveitamos o momento para realizar ajustes em nossas estimativas para Magalu para os próximos anos. Apesar de estarmos mais pessimistas quanto ao crescimento de vendas 1P nos próximos 2 anos – o qual deve acontecer de forma mais lenta que o esperado anteriormente –, entendemos que a companhia tem mostrado um ótimo trabalho em relação à rentabilidade, trimestre após trimestre.

Surfando junto ao crescimento de seu marketplace, a margem bruta deve dar o impulso necessário para que o lucro operacional ultrapasse os 7,0% em 2024 – algo que já se tornou rentabilidade no próprio 4T23. Junto ao arrefecimento de despesas financeiras, esse boost deve ser suficiente para que Magalu volte a dar lucro na visão anual. Para maiores detalhes, ver o tópico Visão 2024.

Adicionando projeções mais otimistas, atualizamos o nosso preço-alvo 12M para R$ 2,60 (anteriormente em R$ 2,10). Apesar de entendermos que Magalu é uma empresa de crescimento e que, por isso, ela pode negociar a múltiplos mais elevados, não nos sentimos confortáveis em elevar para COMPRA uma empresa que, em nossas atuais estimativas, negocia a 67,0x P/E 2024 e 25,0x P/E 2025.

As nossas projeções já incluem uma forte melhora de rentabilidade, desde margem bruta até margem líquida. Reiteramos a recomendação de MANTER.

Por dentro do resultado do 4º trimestre

Lojas físicas e 3P crescem, 1P ainda recua

Conforme o esperado, as Lojas Físicas se mostraram resilientes neste trimestre. Mesmo com uma base comparativa desafiadora, dada a forte venda de televisores durante a Copa do Mundo ao final de 2022, a companhia consolidou um GMV de R$ 5,2b nas Lojas Físicas (+0,7% vs. Est. Genial) – uma evolução de +3,5% em relação ao 4T22.

Por outro lado, o GMV 1P digital apresentou uma retração de -7,8% a/a, em meio a um cenário ainda desafiador para o consumo de bens duráveis, que possuem tickets maiores e compõem categorias core da oferta 1P do Magalu. O GMV deste canal totalizou R$ 7,6b – em linha com nossas projeções (+0,0% vs. Est. Genial).

A performance do canal 3P novamente se consolidou como destaque de crescimento no trimestre, impulsionado pela adição de +37 milhões de novas ofertas no marketplace, incluindo novas categorias. A companhia reportou um GMV 3P de R$ 5,0b (+9,9% a/a; -1,9% vs. Est. Genial).

Consolidando os canais de venda, o Magazine Luiza reportou um GMV total de R$ 17,9b (-0,1% a/a; -0,4% vs. Est. Genial).

Em termos de faturamento, a companhia reportou uma receita bruta de R$ 13,1b (-3,4% a/a; -0,4% vs. Est. Genial), retraindo -3,4% a/a em função do menor volume de vendas das categorias de bens duráveis.

Vale ressaltar que, frente ao retorno do DIFAL, houve um aumento nas deduções da receita bruta (de 17,4% para 19,6%) – impactando a evolução do faturamento líquido. A receita líquida totalizou R$ 10,5b (-5,5% a/a; -0,9% vs. Est. Genial).

Margem bruta é a grande estrela do resultado

Uma dinâmica já esperada, porém consolidada com uma intensidade ainda mais forte que o projetado, Magalu reportou um lucro bruto de R$ 3,2 bilhões (+3,0% a/a; +1,3% vs. Est. Genial) e uma margem bruta de 30,3% (+250bps a/a; +70bps vs. Est. Genial).

Com o forte crescimento do volume de vendas do marketplace em paralelo a maior monetização do canal, a receita de serviços adicionou +140bps à margem bruta consolidada do Magalu.

Vale destacar o repasse integral do DIFAL nesse 4º trimestre. A companhia já vinha repassando gradualmente o impacto em preço. No 1º trimestre de 2023, por exemplo, a reintrodução da alíquota chegou a impactar a margem bruta de mercadorias em 320bps.

EBITDA sobe com o efeito de margem bruta

Sem surpresas no montante de despesas operacionais (visão exc. ajustes), a varejista consolidou um lucro operacional 5,5% acima de nossas estimativas, trazendo um carrego positivo da margem bruta. O EBITDA aj. reportado foi de R$ 757 milhões (+12,3% a/a) e uma margem EBITDA aj. de 7,2% (+110bps a/a; +40bps vs. Est. Genial).

Pela primeira vez, mesmo sem a “ajuda” da Luizaseg para impulsionar a Equivalência Patrimonial da companhia, Magalu reportou uma cifra positiva em R$ 9 milhões, reflexo do lucro líquido da vertical de crédito (Luizacred) – algo que não acontecia desde o 3T21.

Apesar de a carteira de crédito recuar 2,0% a/a, Luizacred conseguiu estancar a PDD e apresentar uma melhora na taxa de inadimplência de curto prazo e também no NPL 90.

Quais foram os impactos não-recorrentes?

No 4º trimestre de 2023, as outras despesas operacionais não recorrentes totalizaram um montante negativo em R$ 208 milhões, uma cifra mais de 6,0x maior que o reportado no 4T22.

Duas linhas nos chamaram a atenção: a provisão para riscos tributários, cíveis e trabalhistas (negativa em R$ 374 milhões) e a venda de participação societária (positiva em R$ 202 milhões).

Em relação a provisão tributária, o montante refere-se a questão do ICMS – Difal de anos anteriores à 2023, embora ainda pendente de publicação do STF, Magalu classificou as chances de perda do tema como possíveis. Havendo alteração no cenário, as avaliações de riscos também serão reavaliadas. Algo parecido aconteceu com o resultado do Mercado Livre também nesse 4º trimestre.

Sobre a venda da participação societária, o montante deve-se a conclusão da venda de participação da Luizaseg para a NCVP Participações Societárias, anunciada em 10/mai, mas concluída em 31/out. Esse ajuste já era esperado pelo mercado no trimestre.

Ainda houve um outro ajuste não recorrente, dessa vez realizado na linha de resultado financeiro. Com a Netshoes dando lucro a partir de 2022, a companhia reconheceu R$ 109 milhões relativos à contabilização do IRPJ/CSLL diferido da vertical.

Mais um lucro líquido para a conta

Com um EBIT reportado 11% acima de nossas estimativas e consolidando um maior benefício fiscal no trimestre, Magalu apresentou um lucro líquido maior que as nossas estimativas, em R$ 101 milhões, revertendo o prejuízo de R$ 15 milhões no mesmo período de 2022.

Na visão contábil, Magalu reportou um lucro líquido de R$ 212 milhões. Ou seja, dessa vez, os itens não recorrentes “pioraram” o resultado recorrente – algo que, no primeiro momento, parece contraintuitivo.

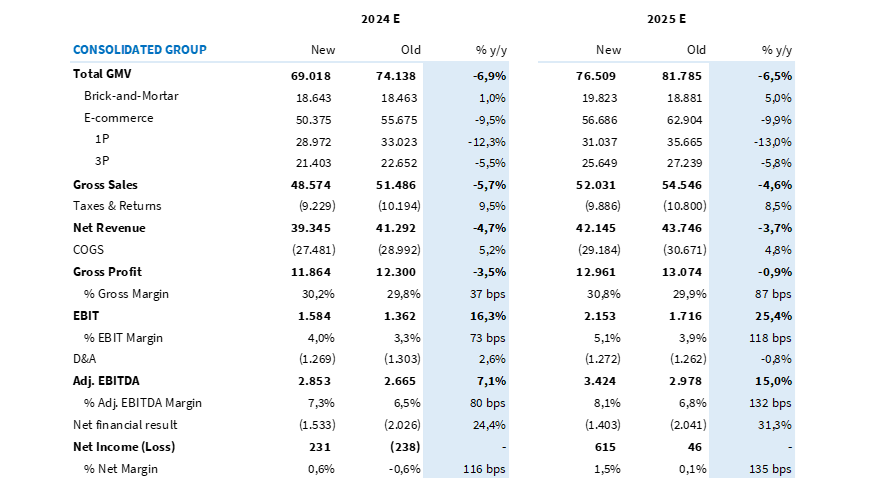

Tabela 1: Resultado consolidado pelo Magazine Luiza vs. expectativa Genial (IFRS 16; R$ milhões).

Visão 2024: O que esperar de Magalu?

(i) Menor impacto de cross-borders:

Magalu possui uma estratégia de continuar crescendo no mercado on-line em categorias de maior ticket médio, o que reduz o impacto de concorrência em relação aos cross-borders, uma vez que as vendas destes são mais concentrados em itens de tickets menores (>R$ 250).

Apenas 3% do GMV da companhia está em família suscetíveis a concorrência com os cross-borders – em sua maioria, concentrados em vestuário e artigos para casa. Apesar do ínfimo impacto, entendemos que o cenário competitivo para 2024 terá um tom diferente. Acreditamos que a concorrência com essas plataformas será menos agressiva neste ano.

Nos últimos meses já temos assistido a uma elevação de preços de produtos em players como a Shopee e o Aliexpress e redução de volumes de importação, reflexo do repasse de preço do ICMS (17%), do aumento de fiscalização de remessa importadas (imposto de 60% para compras > US$ 50) e, também, de uma visão mais voltada para a rentabilização de operações no Brasil.

(ii) Boost da Luizacred e lojas físicas mais rentáveis:

Com breakeven no 4º trimestre e diante de perspectivas menos restritivas para juros em 2024, entendemos que Luizacred deve dar maiores impulsos nas vendas de lojas físicas ao longo desse ano – ao mesmo tempo em que a vertical deve deixar de ser detratora de rentabilidade para a companhia.

Em 2023, o portfólio de crédito da Luizacred reduziu 2,0%, dado a visão mais restritiva de concessão de crédito do Itaú Unibanco − vale lembrar que a Luizacred é uma joint-venture entre Magazine Luiza e o Itaú. Para 2024, o banco já sinalizou um crescimento de sua carteira de crédito (+ 6,5% ~ 9,5% a/a).

Majoritariamente composta por itens de ticket elevado, as vendas de loja física são bem dependentes da concessão de crédito, um aumento deste deve impulsionar a receita e margens da operação, uma vez que ajuda a diluir o montante de despesas fixas.

(iii) Aceleração de margem bruta:

Com o marketplace se consolidando como destaque de crescimento de receita e injetando margem bruta “na veia”, projetamos que esse movimento continue ao longo de 2024. Estimamos que Magalu apresente uma margem bruta de 30,2% (+110bps a/a), se aproximando da rentabilidade apresentada em 2016 (em 30,6%).

(iv) Desalavancagem financeira:

Além de voltar a impulsionar as vendas e a concessão de crédito, entendemos que a redução da taxa de juros deve ajudar no processo de desalavancagem do Magalu. Atualmente em 10,75%, projetamos que a taxa Selic encerre 2024 em 9,50% (-125bps a/a). Estima-se uma economia anual de R$ 150 milhões de despesas financeiras a cada ponto percentual de redução da Selic.

Com um custo de dívida de CDI+1,3% e alavancagem (visão IFRS 16 inc. arrendamento e exc. recebíveis) de 4,0x – números bem abaixo de seu concorrente, Casas Bahia, que possui um custo de CDI+4,0% e uma alavancagem de 5,1x −, projetamos que a companhia consiga reduzir sua alavancagem para cerca de 3,0x, gerando um alívio para última linha do resultado de Magalu.

(v) Maiores investimentos:

Com um aumento de capital de R$ 1,0 bilhão, acreditamos que a maior parte do montante seja direcionado a investimentos em 2024, projetamos um Capex de R$ 790 milhões (~24% vs. 2023).

Como não esperamos aberturas de lojas em 2024, entendemos que a maior parte do montante deve ser direcionada para tecnologia, o que inclui a expansão do Luizalabs, evolução da plataforma de marketplace e dos serviços de ADS.

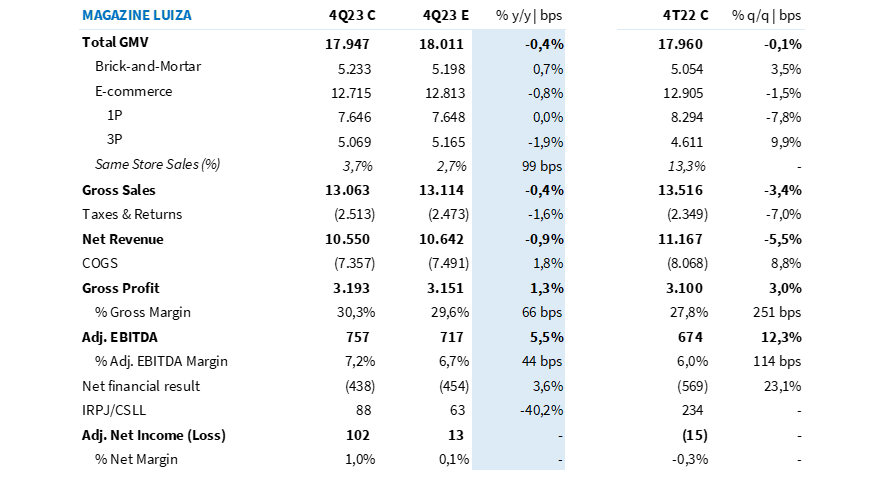

Tabela 2: Estimativa Genial para Magazine Luiza em 2024 e 2025 (IFRS 16; R$ milhões).

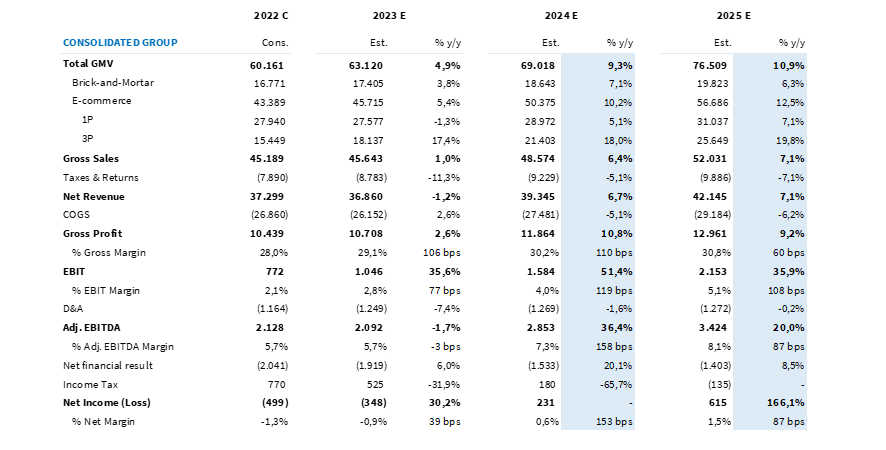

Tabela 3: Novas estimativas vs. antigas estimativas para Magazine Luiza (IFRS 16; R$ milhões).