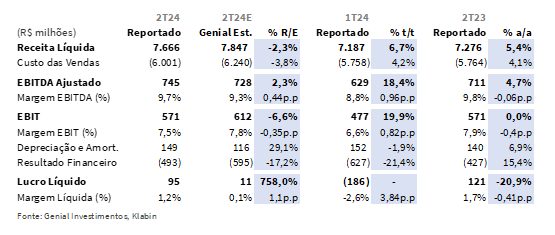

A minerva divulgou ontem, dia 07 de agosto, após o fechamento de mercado, seu resultado do 2T24. Resumidamente, entendemos que a tese de investimentos vinculada a criação de uma plataforma de exportação de carne pode ser observada como centro da performance no trimestre. A Minerva reportou uma receita líquida de R$7,7b (-2,3% vs. Genial Est.), representando um avanço de +6,1% t/t e +5,2% a/a, impulsionada pela alta representatividade das exportações, que totalizaram 61,4% do top line. A companhia atingiu um EBITDA de R$745m (+2,3% vs. Genial Est.), com um crescimento de +18,4% t/t e +4,7% a/a.

Dessa forma, a companhia alcançou uma margem de 9,7%, em linha com nossas projeções, equivalente a uma expansão de +0,3p.p. a/a, resultante da dinâmica favorável para a companhia, que adquire gado em um ciclo de alta disponibilidade no Brasil e vende no mercado externo exposto a um ciclo negativo, se valendo, além disso, de uma apreciação expressiva do câmbio USD/BRL. Por fim, a companhia reportou um lucro líquido de R$95m (vs. R$11m Genial Est.), com contração de -20,9% a/a, mas revertendo o prejuízo do trimestre anterior. A variação cambial gerou impactos no FCF através do contas a receber, que consumiu -R$790m no capital de giro e, também, um efeito negativo de-R$1,0b nas dívidas mantidas em USD, que foram compensadas com êxito pela política de hedge da companhia, constituindo +R$1,1b.

Principais Destaques:

(i) Exportações aos EUA impulsionam receita: R$7,7b (-2,3% vs. Genial Est.; +6,1% t/t; +5,2% a/a); (ii) Disponibilidade de animal no Brasil gera aumento anual; (iii) Alinhamento de astros para a operação da Minerva: EBITDA de R$745m (+2,3% vs. Genial Est.; +18,4% t/t; 4,7% a/a); (iv) Pódio para o Paraguai: Receita de R$1,3b (+39,0% t/t; +3,3% a/a); (v) R$1,5b de geração de caixa nos últimos 12M; (vi) Operação de hedge bem-sucedida; (vii) Risco de descasamento dos ciclos em 26/27; (viii) Aquisição dos ativos da Marfrig segurou o papel; (ix) Acreditamos que as incertezas sobre a aquisição já estejam refletidas no preço das ações. Além disso, consideramos a companhia subvalorizada, levando em conta o desempenho operacional favorável projetado para o ano. Portanto, reiteramos nossa recomendação de COMPRA, com um Target Price 12M de R$9,00, configurando um upside de +29,68%.

Valuation e rating. No 2T24, a Minerva registrou um crescimento notável na receita líquida, alcançando R$7,7b (-2,3% vs. Genial Est.), uma elevação de +6,1% t/t e +5,2% a/a. Esse desempenho foi amplamente impulsionado pelas exportações, que representaram 61,4% da receita total, beneficiadas pelo ciclo do gado negativo nos EUA, que resultou em uma oferta restrita de gado. Países como Brasil e Paraguai, recém-habilitado a exportar para os EUA, aproveitaram essa oportunidade, aumentando significativamente suas vendas. As exportações para a região NAFTA também aumentaram, refletindo uma estratégia bem-sucedida de mercado externo.

A Minerva reportou um EBITDA de R$745m (+2,3% vs. Genial Est.), acelerando +18,4% t/t e +4,7% a/a. A entrega operacional positiva deve-se à dinâmica favorável de aquisição de gado em um ciclo de alta disponibilidade no Brasil, enquanto as vendas se beneficiaram de um ciclo negativo no mercado externo, especialmente EUA, e da valorização do câmbio USD/BRL. A companhia conseguiu equilibrar a sazonalidade desafiadora no Brasil com operações eficazes no exterior. Temos uma preocupação com o potencial descasamento dos ciclos pecuários entre os EUA e o Brasil em 2026/2027. Atualmente, o ciclo do gado no Brasil está positivo, mas a expectativa é que ele reverta antes que o ciclo negativo nos EUA termine. Se isso ocorrer, ambos os países poderiam enfrentar ciclos negativos simultaneamente, pressionando o spread global da carne bovina devido à redução na oferta de gado. No entanto, no curto prazo, a Minerva continua a se beneficiar de um cenário operacional favorável devido à sua forte exposição aos mercados brasileiros e paraguaios.

A aquisição dos ativos da Marfrig, atualmente em avaliação pelo CADE, é uma questão crítica para a companhia. A transação, considerada cara pela grande maioria dos investidores (~9,5x EV/EBITDA), gera preocupação sobre o aproveitamento da janela do ciclo positivo no Brasil antes que ele se torne negativo. A incerteza sobre a aprovação já vem limitando a valorização das ações da Minerva, mantendo-as em um movimento lateral. Além disso, a complexidade política e econômica no Uruguai, onde parte dos ativos adquiridos está localizada, adiciona uma camada adicional de incerteza.

A decisão do CADE influenciará significativamente a resposta do órgão antitruste uruguaio (CPDC), tornando o desfecho ainda mais imprevisível. Ainda assim, acreditamos que as incertezas sobre a aquisição já estejam refletidas no preço das ações. Além disso, consideramos a companhia subvalorizada, levando em conta o desempenho operacional favorável projetado para o ano. Portanto, reiteramos nossa recomendação de COMPRA, com um Target Price 12M de R$9,00, upside de +29,68%.

BEEF3: Análise 2T24

Exportações aos EUA impulsionam receita.

Um dos destaques do 2T24 foi o crescimento de receita líquida (+6,1% t/t; +5,2% a/a), atingindo R$7,7b (-2,3% vs. Genial Est.), impulsionado pela representatividade das exportações, que figuraram em 61,4% do top line. Entendemos que isso ocorreu em função do ciclo negativo do gado nos EUA, que enfrenta uma oferta restrita. Países como Paraguai, que fora recentemente habilitado a exportar aos EUA, e Brasil se beneficiaram dessa situação e realizaram bom volume de vendas. As vendas no mercado externo figuraram em 218,9Kt (+7,7% t/t; +10,4% a/a), enquanto no mercado interno foram reportadas em 143,8Kt (+0,6% t/t; +24,1% a/a). Vale mencionar que a região NAFTA aumentou sua representatividade nas exportações em +7p.p t/t.

Medalha de ouro para o Brasil.

A grande disponibilidade de gado no Brasil durante o 2T24 levou a Minerva a compensar parcialmente a sazonalidade mais desafiadora do período, embora não tenha escapado de uma desaceleração sequencial. A região demonstrou um recuo de -4,4% t/t, mas com uma alta de +2,9% a/a na receita bruta. Já os embarques recuaram levemente de forma sequencial em -3,4% t/t , mas observarmos uma forte alta de +24,5% a/a, que foi consolidada pelo maior apetite das exportações, conforme já comentamos.

Pódio para o Paraguai.

Paraguai e Uruguai foram os países que tiveram as variações mais positivas na visão trimestral. Enquanto Paraguai conseguiu elevar seu nível de exportação aos EUA, por exemplo, o Uruguai conseguiu acessar mercados mais premiums, como Japão e Coréia. Assim sendo, observamos receita de bruta do Paraguai divulgada em R$1,3b (+39,0% t/t; +3,3% a/a) e Uruguai R$909m (+22,5% t/t; +15,0% a/a).

Alinhamento de astros para a operação da Minerva.

A Minerva reportou EBITDA de R$745m, (+2,3% vs. Genial Est.), em linha com a nossa projeção e progredindo +18,4% t/t e 4,7% a/a. Acreditamos que o segredo para este aumento está na dinâmica muito favorável para a companhia, que adquire gado em um ciclo de alta disponibilidade no Brasil e vende no mercado externo exposto a um ciclo negativo, se valendo, além disso, de uma apreciação expressiva da taxa de câmbio USD/BRL. Essa situação é a base para a tese de investimento em Minerva, consolidando uma plataforma de exportação de beef e arbitrando preço através de posições diferentes do ciclo de gado.

Operação de hedge bem-sucedida, mas lucro líquido ainda anêmico.

A taxa de câmbio USD/BRL EoP chegou a R$5,56 (vs. R$5,00 no 1T24), acelerando +11,3% t/t. No entanto, a Minerva tem uma política de manter ao menos 50% de seu endividamento em moeda estrangeira (~76% da dívida bruta) protegido através de operações de hedge. Logo, no trimestre, a companhia enfrentou um impacto negativo vultoso com variação cambial (-R$1,0b), mas conseguiu efeitos positivos maiores advindos da operação com derivativo (+R$1,1b). Por conseguinte, o resultado financeiro divulgado foi de -R$493m (-21,4% t/t; +15,4% a/a). Diante desse fato, o lucro líquido ficou em R$95m, com contração de -20,9% a/a, mas revertendo o prejuízo do 1T24.

Nossa visão e recomendação

Risco de descasamento dos ciclos em 26/27.

A perspectiva de mercado atual indica uma possível extensão do ciclo negativo de gado nos EUA até 2026, podendo se prolongar até o início de 2027. Se essa previsão se concretizar, aumentam as chances de um descasamento na virada do ciclo entre os EUA e o Brasil, o que poderia prejudicar as estratégias de empresas como JBS (em maior grau) e Minerva (em menor grau).

Atualmente, o ciclo do gado no Brasil está positivo, mas acreditamos que ele reverta para negativo antes que o ciclo nos EUA mude de negativo para positivo. Em outras palavras, existe uma forte possibilidade de que as janelas temporais dos ciclos se desencontrem, resultando em ambos os países enfrentando ciclos negativos simultaneamente. Se isso ocorrer, os preços globais da carne bovina poderão ficar sob pressão devido à redução na oferta de gado, especialmente de fêmeas, o que impacta a reprodução e a oferta futura de bezerros. No entanto, como esse descasamento está previsto para ocorrer mais adiante, a curto prazo, a Minerva continua a desfrutar de um momento operacional favorável devido à sua forte exposição ao Brasil e Paraguai.

R$1,5b de FCF nos últimos 12M.

Durante o 2T24, a companhia gerou +R$404m de fluxo de caixa (FCF), em linha com as nossas expectativas e fechou o 1S24 constituindo +R$771m. Nossa análise sugere que durante o 2T24 a companhia sofreu com uma dinâmica de capital de giro mais pressionada se comparada ao movimento sequencial, impactada pela linha de contas a receber, que consumiu -R$790m, devido à variação cambial no período e crescimento das vendas externas.

Aquisição dos ativos da Marfrig impediu que as ações atingissem voos mais altos.

A pendente aprovação da aquisição dos ativos da Marfrig pela Minerva continua sendo um ponto crítico no mercado. A Minerva ainda aguarda liberação pelos órgãos antitruste, sendo que o Paraguai, onde está localizado 3 dos 16 ativos que foram o conjunto, já indeferiu a aquisição. Já no Brasi, que abarca 11 plantas, o processo de avaliação pelo CADE, que está em curso há quase um ano, gera uma crescente preocupação entre os investidores.

A celeridade no processo pode ser interpretada como uma redução de incertezas relacionadas ao EBITDA que a Minerva vai conseguir gerar quando assumir as plantas, uma vez que a companhia alega que o grau de eficiência dela como operadora será maior do que a Marfrig vinha obtendo no mesmo conjunto de ativos, o que levanta um grau de ceticismo no mercado. Além disso, há a questão relacionada a maior possibilidade de a Minerva conseguir aproveitar a janela do ciclo positivo do gado no Brasil antes que o ciclo se torne negativo e o custo do gado aumente. A aquisição é vista por muitos como uma operação cara, com um múltiplo EV/EBITDA de ~9,5x. Mesmo passando por um momento operacionalmente mais positivo, a companhia não conseguiu traduzir essa melhora operacional na valorização de suas ações, dado as incertezas envolvendo o deal com a Marfrig.

Como fica a situação das 3 plantas no Uruguai com o CPDC indeferindo a aquisição?

A situação no Uruguai, onde estão localizadas 3 das 16 plantas incluídas no pacote de aquisição, é complexa e envolve mais do que apenas considerações econômicas. Tanto a Minerva quanto a Marfrig são líderes do setor na região, e a fusão resultaria em uma concentração significativa de mercado. O ano eleitoral de 2024 no Uruguai adiciona uma camada política delicada à questão. Assim, a transação não é vista apenas sob o prisma econômico, mas também como uma questão politicamente sensível.

A estrutura burocrática intensa do Uruguai, com várias associações influentes, como as de produtores rurais e supermercados, cria um cenário político que a Minerva não previa inicialmente. Dessa forma, espera-se que o CPDC (órgão antitruste do Uruguai) só reavalie a decisão após o posicionamento do CADE no Brasil. Se o CADE aprovar o acordo com remédios (nosso cenário base), e o Uruguai não impor condições, isso poderia ser visto como uma falha em proteger o mercado local, especialmente em um contexto de fragilidade econômica.

Avião sem asa.

Seguindo esse raciocínio, se o CADE impuser remédios ao acordo, o CPDC pode optar por medidas similares ou mais rigorosas para evitar parecer leniente. Portanto, a espera pela decisão do órgão antitruste brasileiro coloca o Uruguai em uma posição de comparação direta, amplificando o impacto político da decisão. Em suma, a situação é especialmente delicada porque a Minerva não antecipou o grau de sensibilidade política envolvido.

Acreditamos que as incertezas sobre a aquisição já estejam refletidas no preço das ações. Além disso, consideramos a companhia subvalorizada, levando em conta o desempenho operacional favorável projetado para o ano. Portanto, reiteramos nossa recomendação de COMPRA, com um Target Price 12M de R$9,00, upside de +29,68%.