No dia 08 de maio de 2024, após a abertura do mercado, a Movida divulgará seus resultados referentes ao 1T24. Neste relatório, falaremos sobre nossas expectativas e traremos uma avaliação sobre o futuro da Companhia. Acreditamos que a Movida apresentará resultados positivos no trimestre. Com a sazonalidade ainda a seu favor, a empresa deve entregar bons volumes operacionais com aumento nas taxas de utilização do capital investido, níveis normalizados de depreciação e margens operacionais crescentes.

Após um 4T23 impactado por eventos não recorrentes, esperamos números positivos no 1T24, com aumento do volume de carros vendidos e incremento consciente nas tarifas do RAC e GTF. Depois de três trimestres seguidos de prejuízo líquido, esperamos que a Movida volte a apresentar números positivos na última linha, ainda que pressionados pela alta despesa financeira.

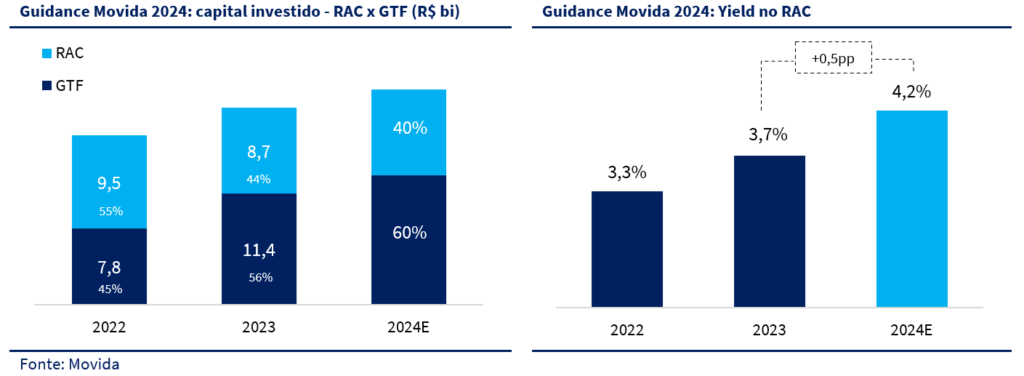

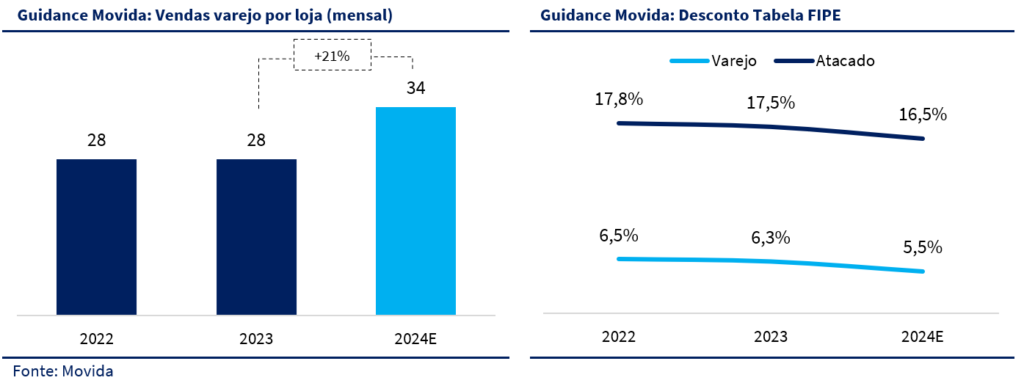

Os números não devem ser novidade para o mercado, já que a empresa reportou uma prévia operacional do 1T24, com números de janeiro e fevereiro. Na ocasião, observamos uma melhora no negócio de seminovos, com aumento do número de carros vendidos por loja, redução dos descontos aplicados à tabela FIPE no varejo e no atacado e melhora nas margens EBITDA do RAC e do GTF. Recentemente, a empresa aproveitou para divulgar seu guidance para 2024 reforçando seus objetivos de: i) adequar a rentabilidade do RAC via ajuste de tarifa, ii) aumentar a representatividade do GTF nos resultados consolidados e iii) vender mais carros por loja na divisão de seminovos, reduzindo os descontos concedidos.

Em nossa última atualização, falamos sobre nossa expectativa de que a depreciação poderia ficar mais alta por mais tempo, com uma média projetada de 9% para 2024. Logo em seguida, a Movida realizou um impairment e por isso revisamos nossos números para 8% em 2024. Agora enxergamos as ações de MOVI3 negociando a um P/E de 7,3x para 2024E, inferior às empresas comparáveis. Esse trimestre será importante para sinalizar que os erros do passado ficaram por lá. Seguimos com recomendação de COMPRA, com preço-alvo de R$ 13,00 para os próximos 12 meses.

Um trimestre com sinais de melhora

Para o 1T24, a Movida apresenta expectativas positivas, especialmente no que se refere à retomada da melhora operacional. Com a sazonalidade ainda favorável, a empresa deve registrar um aumento nas diárias no segmento locação, com destaque para o RAC. A divisão também é favorecida pela recomposição de preços, combinada ao mix de frota mais alinhado à demanda de aluguel, o que sugere melhorias no Yield e redução nos custos de manutenção. Na comparação trimestral, os números ficam destorcidos por conta de uma série de eventos não recorrentes no 4T23. O GTF deve ser favorecido pela entrada de novos contratos, mais alinhados à nova realidade de preços dos ativos.

De modo geral, esperamos que RAC e GTF apresentem margens fortes. Lembramos que o trimestre anterior também foi marcado por um volume significativo de compra de veículos, que agora, entram em operação e ajudam a impulsionar a receita líquida do segmento. Com uma menor necessidade de expandir a frota, projetamos uma redução no volume de carros em ativação, o que deve gerar uma melhora na utilização do capital investido (aumento na taxa de ocupação).

Essa adição de carros, após boas condições de compra, abre espaço para um giro maior dos ativos, o que sugere um aumento nas vendas em seminovos. Adicionalmente, estamos observando uma estabilização nos preços dos carros usados e uma melhora no apetite do varejo. Essa melhora está sendo impulsionada por um aumento no volume de crédito concedido para aquisição de veículos, evidenciada pelo aumento do número de carros vendidos por loja.

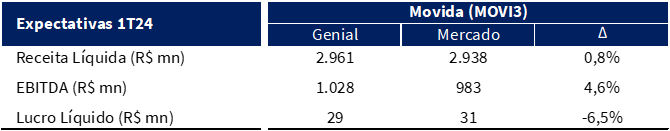

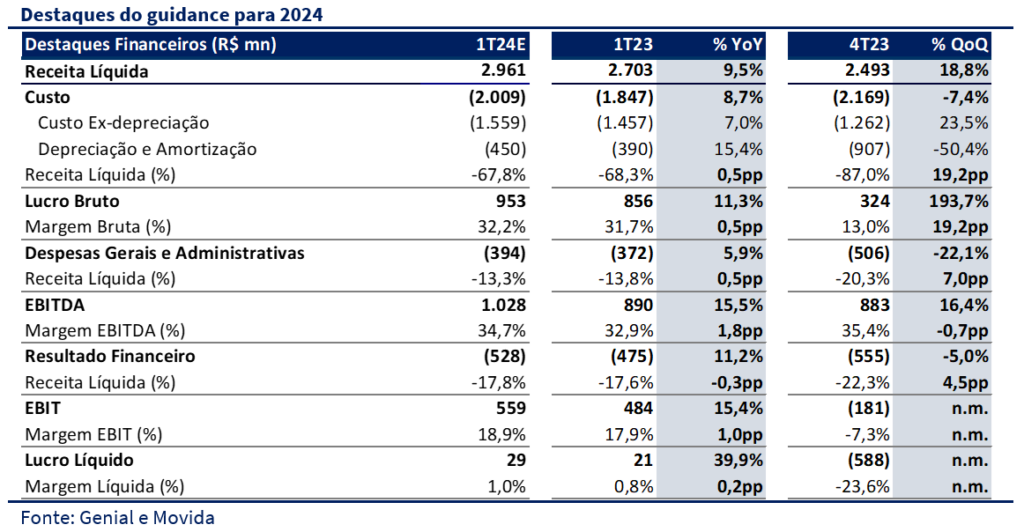

Após o ajuste do valor residual da frota de RAC, esperamos uma normalização da taxa de depreciação do RAC em 8% a.a. já no 1T24. Na figura consolidada, projetamos uma receita líquida de R$ 2,9 bilhões para o 1T24 (+9,5% a/a e +18,8% t/t), com EBITDA de R$ 1.028 milhões (+15,5% a/a e +16,4% t/t), resultando em uma margem EBITDA de 34,7% (+1,8pp a/a e -0,7pp t/t). Esperamos que a Movida apresente lucro líquido no 1T24, após três trimestres consecutivos de prejuízo. Apesar de ainda enfrentar pressões devido a altas despesas financeiras, esperamos um lucro líquido de R$ 29 milhões (+39,9% a/a).

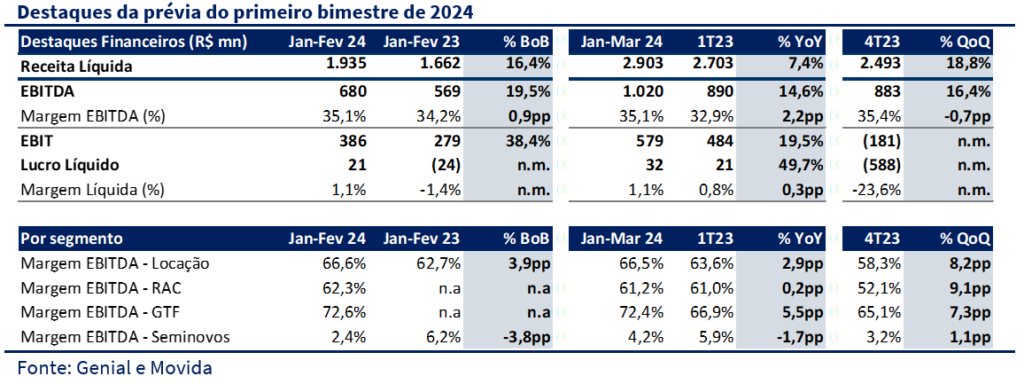

Embora seja um trimestre de melhora, os números não devem gerar muitas surpresas para o mercado. Recordamos que durante a divulgação de resultados do 4T23, a empresa reportou uma prévia operacional do 1T24, com números de janeiro e fevereiro. Na ocasião, observamos uma melhora no negócio de seminovos, com aumento do número de carros vendidos por loja, redução dos descontos aplicados à tabela FIPE no varejo e no atacado e melhora nas margens EBIDTA do RAC e do GTF.

Abaixo, trouxemos uma tabela comparando os números apresentados na prévia, comparando com o mesmo período do ano passado (jan-fev 23). Adicionalmente repetimos a média de resultados mensal, e estimamos quais seriam os resultados nos 3 primeiros meses de 2024, e comparamos esse trimestre com o 4T23 e 1T23. Nessa análise simplista, notamos uma tendência de melhora importante.

Guidance para 2024

Com o novo o planejamento estratégico, a empresa espera aumentar Yield do RAC para 4,2% vs. 3,7% em 2023, o que representaria um aumento de R$387 milhões na receita líquida do segmento em 2024. No segmento de seminovos, a empresa enxerga a possibilidade de reduzir os descontos aplicados à tabela FIPE para 5,5% no varejo e 16,5% no atacado. Adicionalmente, a empresa trabalhará para aumentar o número de vendas por loja para 34 carros/mês um aumento de 21% em relação ao ano anterior. Em termos de alocação de capital, a Movida reafirmou que focará na expansão do GTF, com o objetivo de se tornar 60% do capital investido até o final de 2024.

RAC: mais volume, mais preço e nível de depreciação normalizado!

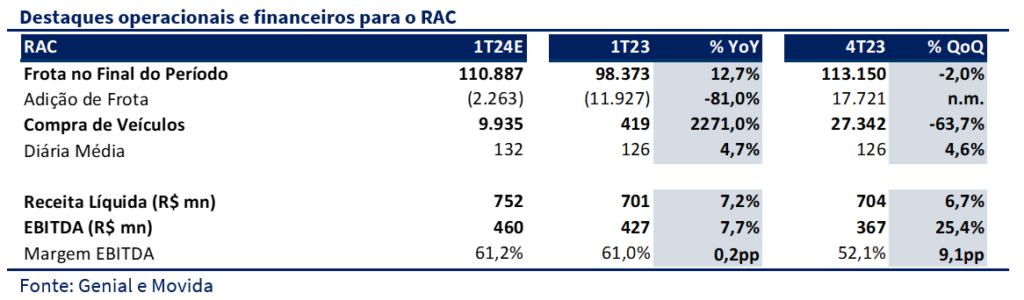

Esperamos um trimestre positivo no RAC. Antecipamos um crescimento de receita líquida no segmento na comparação trimestral, mesmo com uma redução marginal na frota. Isso se deve, em grande parte, pela entrada em operação de um volume significativo de carros adquiridos no trimestre anterior, impulsionados por aumentos de tarifa.

Com relação a frota total da divisão, projetamos uma redução de pouco mais de 2 mil veículos. O movimento de ajuste de frota é natural no primeiro trimestre do ano e contrapõe a compra de carros recorde na segunda metade do ano de 2023. Apesar dessa redução na frota total, temos projetado uma frota operacional em 86 mil veículos (-2,7% a/a e +6,6% t/t) e uma taxa de ocupação de 80% (+1,6pp a/a e -2,0pp t/t). O número de diárias deve ficar no patamar de 6,3 mil (+1,4% a/a e +6,0% t/t).

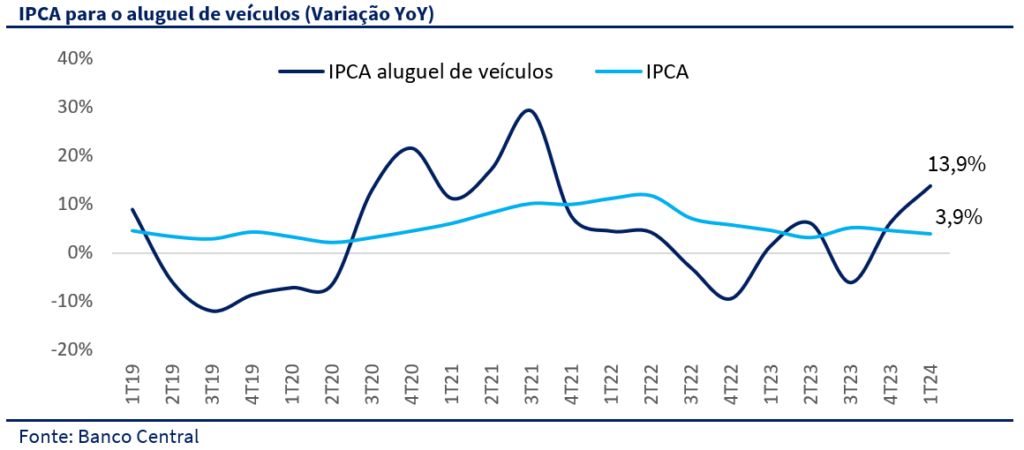

Do ponto de vista de aumento de tarifa, projetamos uma diária média de R$ 132 (+4,7% a/a e +4,6% t/t), aumento inferior ao IPCA de aluguel de veículos (+13,9% a/a) por conta da mudança de mix feita pela Movida ao longo de 2023. Ajustado pelo mix esse número deveria ser mais próximo do observado nos dados do IBGE. Forte demanda reflete um consumidor mais suscetível ao repasse de preços, como indica o IPCA de aluguel de veículos. Esse repasse vai em linha com o guidance divulgado pela Movida no final de março desse ano e a projeção de 4,2%.

O mix de carros comprado ao longo do segundo semestre de 2023 está mais alinhado à demanda de aluguel e colabora positivamente para o aumento da taxa de ocupação e por consequência das margens operacionais. Além disso, essa mudança no mix de carros também é importante por possibilitar a redução dos custos de manutenção, outro fator que favorece a melhoria nas margens operacionais.

Esperamos que a divisão alcance uma receita líquida de R$ 752 milhões (+7,2% a/a e +6,7% t/t) e EBITDA de R$ 460 milhões (+7,7% a/a e +25,4% t/t), com margem de 61,2% (0,2pp a/a e +9,1pp t/t). Projetamos uma normalização dos níveis de depreciação em 8% ao ano.

GTF: segue em ritmo positivo…

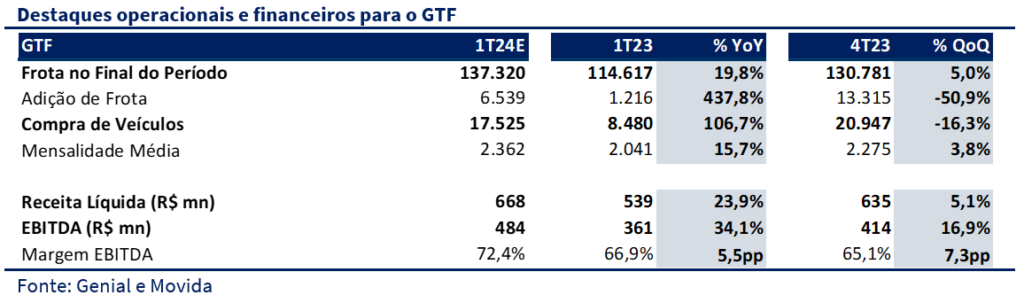

No segmento de gestão e terceirização de frotas, esperamos mais um trimestre positivo, marcado por novos aumentos nas mensalidades e crescimento nos volumes. A divisão é favorecida pela entrada de novos contratos, mais alinhados à nova realidade de preços dos ativos. No 4T23 a empresa havia reportado cerca de 18,3 mil carros a implantar esperamos um volume de compras próximo a isso. Nossas estimativas apontam para uma frota no final do período de 137 mil veículos, (+19,8% a/a e +5,0% t/t). Alinhado com guidance divulgado no final do mês de março, esperamos que a companhia siga cada vez mais direcionando capital para o GTF. Projetamos uma compra de 17,5 mil veículos (+106,7% a/a e -16,3% t/t) e mantendo o ritmo do 4T23.

Com relação a precificação, o segmento não sofreu com a mudança de mix que o RAC passou no ano passado. Portanto, esperamos que os repasse de preços estejam mais alinhados ao IPCA de locação de veículos. Esperamos uma temos uma mensalidade média de R$ 2,4 mil (+15,7% a/a e +3,8% t/t). Assim como no RAC, o menor volume de carros em ativação e a reprecificação desses contratos deve impulsionar as margens da divisão.

Por fim, projetamos uma receita líquida de R$ 668 milhões (+23,9% a/a e +5,1% t/t) e EBITDA de R$ 484 milhões (+34,1% a/a e +16,9% t/t), resultando em uma margem EBITDA de 72,4% (+5,5pp a/a e +7,3pp t/t).

Seminovos: um respiro

Para a unidade de seminovos da Movida, projetamos um primeiro trimestre de 2024 com fortes volumes de vendas e uma estabilização na margem bruta de seminovos. Após um alto volume de compras no segundo semestre de 2023, beneficiado por boas condições de preço e prazo, chegou o momento de equacionar as contas, com vencimentos de prazos que aumentam a necessidade de giro dos ativos.

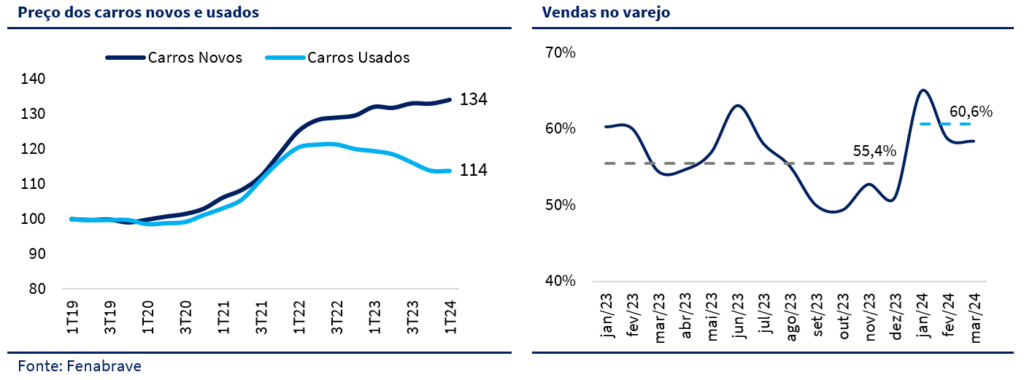

Observamos sinais de melhoria no ambiente de negociação e uma retomada nas vendas de carros no varejo brasileiro, criando uma oportunidade para a Movida aumentar o volume de vendas. Acreditamos que essa necessidade de liquidez, aliada a um ambiente mais favorável do ponto de vista de crédito e à estabilização dos preços dos carros, deve impulsionar o resultado de seminovos no trimestre.

Em março de 2024 a Fenabrave reportou 137,9 mil veículos leves emplacados (+14,62% m/m -5,65% a/a). Com esses dados, o 1T24 fechou em 345,8 mil emplacamentos (+8,9% a/a). Uma vez que a demanda por zero km aumenta no varejo, o medo em relação a redução de peço dos carros zero km diminui, e por consequência a pressão nos preços dos veículos seminovos tendem a reduzir. Neste mesmo mês, observamos uma FIPE mais comportada e uma maior de estabilização de preço, revertendo o efeito de desvalorização acelerada ao longo do 2S23. No 1T24 já observamos essa estabilização com o crescimento das vendas e da representatividade do varejo sobre o total.

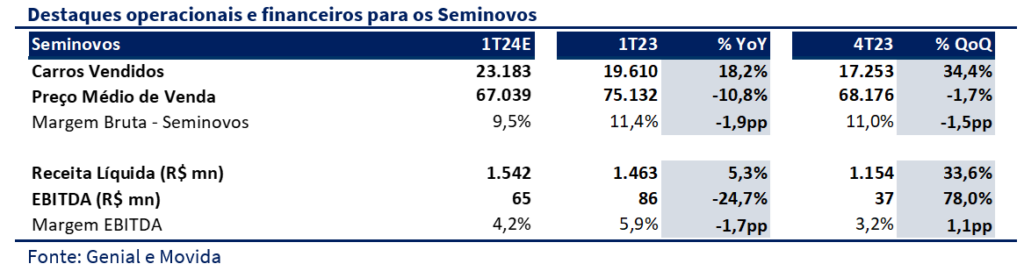

Esperamos a venda de 23 mil veículos (+18,2% a/a e +34,4% t/t), cujo crescimento também joga a favor da diluição dos custos fixos e aumento marginal na margem. Estamos alinhados com o guidance para 2024 publicado em março, no qual a movida projeta um crescimento de 21% nas vendas do varejo e uma operação 5,5% e 16,5% abaixo da FIPE no varejo e atacado, respectivamente.

Projetamos um preço médio de venda de R$ 67 mil, um pouco abaixo do 4T23 por uma questão de um mix mais barato. Excluindo os eventos não recorrentes relacionados a fechamento de lojas, redução do quadro de pessoal temos uma margem EBITDA retomando para níveis mais altos.

Para a divisão de seminovos, projetamos uma receita líquida de R$ 1.542 milhões (+5,3% a/a e +33,6% t/t) e EBITDA de R$ 65 milhões (-24,7% a/a e +78,0% t/t), com margem de 4,2% (-1,7pp a/a e +1,1pp t/t).