No 3T24, a Movida reportou resultados positivos, com números acima das expectativas, impulsionados principalmente por um volume de vendas de veículos acima do esperado (+6% em relação às nossas projeções). O lucro líquido ajustado foi praticamente igual às nossas estimativas. Observamos uma nova expansão do ROIC spread, refletindo a adequação do mix de frota à demanda, com margens mais altas e uma melhoria contínua no retorno operacional. Além disso, a companhia também vem atingindo o guidance de yield para o ano, cumprindo com que havia prometido.

A principal surpresa foi o desempenho no volume de vendas de veículos, que impulsionou a receita do trimestre. No RAC, observamos um crescimento no volume de diárias, impulsionado pelo repasse de tarifas e uma recuperação sequencial nas margens operacionais, levando a Movida a manter patamares elevados de margem EBITDA em locação. Entre outras notícias positivas, observamos estabilidade na depreciação no RAC, o que confirma nossa perspectiva de estabilidade de preços no mercado automotivo. No GTF, apesar dos volumes operacionais ligeiramente abaixo do esperado, as tarifas ficaram acima das nossas expectativas, gerando uma surpresa na receita no segmento. Na divisão de seminovos, a margem bruta também permaneceu estável, e o volume de vendas surpreendeu positivamente. A maior exposição a veículos mais básicos, ajudou a elevar as margens operacionais na locação, dado que esses veículos demandam menor custo de preparação e permitem um aumento de tarifa.

Um ponto de atenção foi o volume de compra de veículos, mais forte que o esperado o que surpreendeu negativamente. Observamos que, embora a empresa tenha realizado vendas significativas, ela também manteve um volume de compras maior do que o esperado, o que consideramos uma surpresa, dado que o balanço da Movida está mais apertado. Nossa expectativa era de uma redução na frota, considerando que a empresa poderia priorizar a venda e segurar a renovação da frota para ajustar seu balanço em um momento macro mais incerto. Apesar disso, o bom desempenho no segmento de locação, contribuiu para uma leve redução na alavancagem, que caiu de 3,2x no 2T24 para aproximadamente 3,1x no 3T24.

Análise do resultado

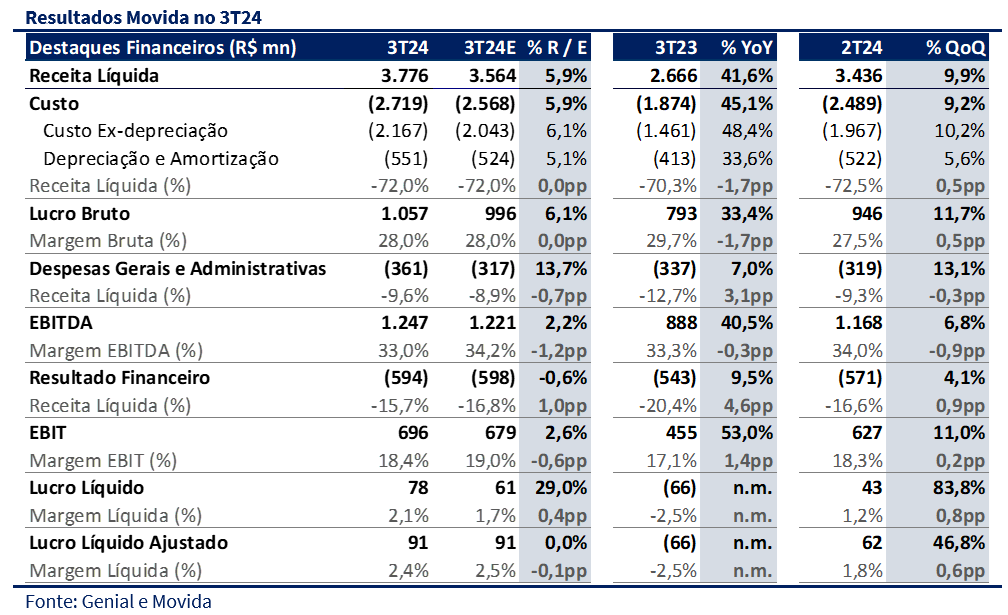

A Movida divulgou resultados positivos no 3T24, superando nossas expectativas em alguns aspectos e confirmando o cenário projetado em outros. A receita líquida totalizou R$ 3.776 milhões, um aumento de 5,9% em relação ao estimado e de 41,6% a/a, impulsionada por um volume de vendas de veículos 6% acima do esperado. Esse desempenho foi um dos grandes destaques do trimestre, gerando um impacto positivo em toda a linha de resultados. No RAC, a receita líquida alcançou R$ 855 milhões, com um crescimento de 14,9% a/a e de 3,9% t/t, impulsionada tanto pelo aumento no volume de diárias quanto pelo repasse de tarifas, que elevaram a diária média para R$ 142, representando um aumento de 13,6% a/a.

RAC: No 3T24, a divisão de Rent a Car (RAC) apresentou uma receita líquida de R$ 823 milhões (+14,9% a/a e +3,9% t/t), superando nossas expectativas em 3,2%. O EBITDA de R$ 522 milhões (+32,0% a/a e +3,4% t/t) ficou 4,7% acima do esperado, resultando em uma margem EBITDA de 63,4% (+8,2pp a/a e -0,3pp t/t), alinhada com nossas projeções. A tarifa média continuou a subir, mesmo em um trimestre sazonalmente mais fraco, com a diária média alcançando R$ 141, um aumento de 13,2% em comparação ao ano anterior. O volume de compras de veículos, no entanto, foi maior que o esperado, o que levanta um alerta, dado o impacto potencial no balanço. Mesmo assim, o segmento se destacou com um excelente yield, refletindo uma forte capacidade de repasse tarifário.

GTF: A frota na divisão de Gestão de Terceirização de Frotas (GTF) atingiu 139.024 veículos, em linha com nossas expectativas, enquanto o volume de compras foi levemente menor que o esperado, com uma redução de 9,6% t/t. A receita líquida de R$ 867 milhões (+49,2% a/a e +6,3% t/t) ficou 2,5% acima do projetado, refletindo um desempenho positivo no trimestre. O EBITDA de R$ 659 milhões (+52,9% a/a e +6,3% t/t) foi 5,3% superior ao esperado, com uma margem EBITDA de 76,0%, superando nossas projeções em 0,6pp. A mensalidade média também contribuiu para o resultado, crescendo 19,8% a/a. A combinação de uma diária estável e um repasse de preços acima da média foi essencial para o excelente desempenho da divisão, mostrando forte controle de margens.

Seminovos: No segmento de seminovos, a receita líquida foi de R$ 1.874 milhões (+36,9% a/a e +2,5% t/t), ligeiramente acima das nossas expectativas (+2,1%), com um volume de vendas alcançando 28.589 veículos, 4,3% acima do projetado. No entanto, a margem bruta se manteve estável em 5,0%, e a margem EBITDA foi pressionada, ficando em 1,2%, levemente abaixo das projeções (-0,4pp), devido ao efeito de uma leve desvalorização no preço médio de venda dos veículos (-1,4% a/a). O EBITDA de R$ 22 milhões (-46,4% a/a e -10,0% t/t) reflete essa compressão nas margens. A pressão no mercado de seminovos se manteve, mas a Movida conseguiu mitigar parte do impacto com um mix de carros mais básico, o que ajudou a reduzir os custos de preparação e a melhorar a eficiência operacional.