A Multiplan surpreendeu positivamente neste resultado, contando com ajuda de efeitos não-recorrentes e números operacionais relativamente fortes, apesar de uma desaceleração do setor de varejo no Brasil. Ainda entendemos que a Multiplan negocia a um preço muito descontado do valor real da empresa, dada sua geração de caixa alta (FFO > R$ 1,2b em 2024!) e mais do que capaz de sustentar capex + retorno ao acionista, baixíssimo nível de alavancagem (1,3x EBITDA) e qualidade do portifólio. Seguimos com recomendação de Compra, com múltiplo P/FFO 2024E de 12,6x.

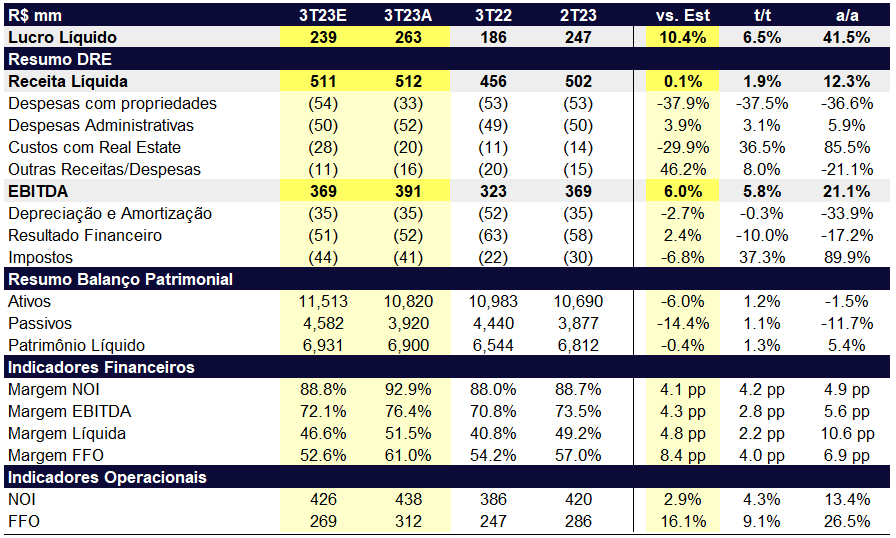

Detalhamento dos resultados. A receita da Multiplan atingiu R$ 512m (+12% a/a), favorecida pelo crescimento expressivo das receitas de serviços no trimestre (R$ 49m, +62% a/a) advindo de efeito não-recorrente. Chegamos próximos nesta linha pois superestimamos a receita reconhecida do Golden Lake (esperávamos R$ 39m vs R$ 29m reportado). Do ponto de vista de despesas, o trimestre foi marcado pela reversão de provisões, com a recuperação de aluguéis que não tinham sido pagos, de forma que as despesas com propriedades somaram R$ 33m (vs. R$ 54m esperado). Com esse efeito, o FFO (equivalente a geração de caixa operacional) totalizou R$ 312m (+27% a/a), ficando muito acima (+16%) do que esperávamos.

Operacionalmente imbatível. As vendas em mesmas lojas (SSS) cresceram 8% a/a, quase 3p.p. acima do IPCA, puxado pelo lançamento de Barbie e Oppenheimer – Barbenheimer – que provocaram um crescimento de 38% no SSS de cinemas. Enquanto isso, o SSR cresceu 7% (crescimento real de 4,3%), começando a ser impactado pelo efeito da queda do IGP-DI (no próximo trimestre, o efeito do IGP-DI deve ser negativo e estimamos SSR de 0,1%). Desta forma, o custo de ocupação ficou em patamar muito saudável de 13,6%, pouco acima da média histórica e que deve ficar ainda mais próximo da média histórica pelo efeito do IGP-DI. A taxa de ocupação cresceu incríveis 70bps, chegando a 96,1% (vs. 95,5% esperado) e preparando o terreno para um 4T ainda melhor – lembrando que a Multiplan não atingia ocupação maior que 96% desde a pandemia. Ademais, o ritmo de vendas de outubro nos parece satisfatório dado o momento do setor de varejo, crescendo 5,7% a/a, marginalmente acima do IPCA.

Fique de olho no Morumbi! O Shopping Morumbi é o shopping com maiores métricas operacionais da Multiplan (e potencialmente do Brasil), com o maior valor de aluguel/m² e vendas/m² do portifólio. Sua taxa de ocupação (99,3%) está em um nível mais alto do que se deseja operar um shopping e sua expansão é quase uma necessidade. Já existem planos de expansão e intenção de início em 2024, mas dadas as dimensões do shopping, sempre existe a chance de frustração do início das obras (como já ocorreu anteriormente). A sua expansão é muito relevante, dada a representatividade de Morumbi nos resultados da empresa. Usando estimativas que achamos justas, o valor do Shopping Morumbi representa ~20% do EV da Multiplan, ou seja, uma expansão de 10% da sua área seria equivalente a uma das vendas de shoppings recente da Allos (~R$ 360m).