O lucro de GNDI no 4T21 de R$ 49m veio abaixo dos R$ 160m esperados pelo mercado. Nos estávamos mais pessimistas e esperávamos um lucro de R$ 5m, em função da expectativa de elevação das despesas financeiras e alta sinistralidade. O EBITDA de R$ 260m também veio abaixo dos R$ 332m esperados pelo mercado.

Conforme já esperávamos, o resultado fraco foi impactado pela sinistralidade ainda elevada e pressão no resultado financeiro. O índice de sinistralidade cresceu 4,7 p.p a/a e a perda do resultado foi 215% superior a/a. A alta sinistralidade foi efeito dos altos volumes dos procedimentos eletivos e da entrada das adquiridas no resultado. Os precedimentos eletivos tinham sido paralisados durante a pandemia, gerando um represamento e as adquiridas tinham uma menor eficiência se comparadas à GNDI. O resultado financeiro foi impactado pela alta da selic, que elevou o custo da dívida.

Para 2022 esperamos uma gradativa melhora da sinistralidade. Os volumes represados de procedimentos eletivos devem normalizar e temos visto um arrefecimento da pandemia. No 1T22 ainda podemos sentir impactos mais relevantes da pandemia, dado pico de casos no ínicio do ano. No 2S22, o repasse de preço deve gerar um aumento relevante de ticket, contribuindo com as receitas. Do lado negativo, com o contínuo aumento da selic e alancagem em 2,7x dívida líquida/EBITDA esperamos um resultado financeiro mais pressionado em 2022.

Seguimos positivos com a tese para GNDI. Em fevereiro, a companhia concluiu a fusão com a Hapvida. A companhia resultante terá abrangência nacional com mais de 13,5m de beneficiários e 84 hospitais. Apesar de as companhias tenderem a focar mais em colher sinergias no curto prazo, dada elevação do custo de capital e maior alavancagem, acreditamos que ainda há espaço para consolidação, principalmente em novas praças, como na região Sul e Centro-oeste.

Receita: impulsionada por adquiridas

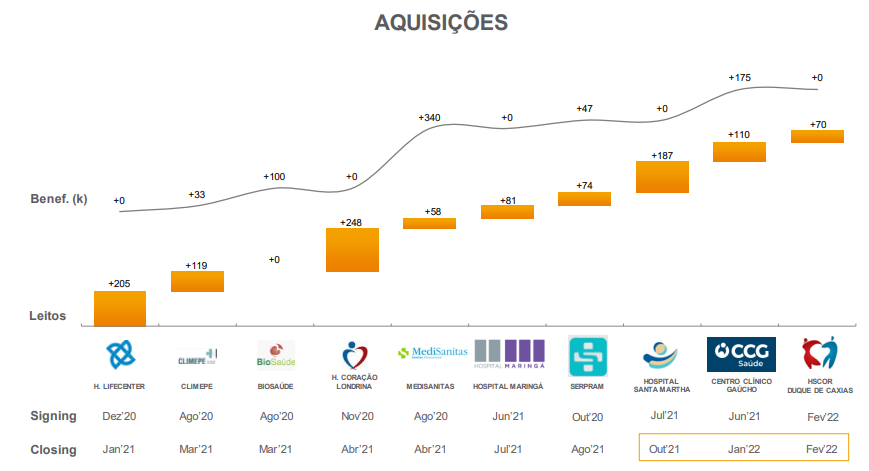

A receita de GNDI no 4T21 cresceu 16,1% a/a e 1,3% t/t. O crescimento a/a foi impulsionado principalmente pela consolidação das receitas das adquiridas, que totalizaram uma adição de 902 leitos e 520k beneficiários de saúde em 2021. No 4T21 foi consolidado o resultado do Hospital Santa Maria, que adicionou 187 leitos ao portfólio.

No 4T21 a receita de planos de saúde cresceu 13,5% a/a, impulsionada pelo aumento de 18,2% no número de beneficiários. O ticket médio mensal caiu 4% a/a no 4T, em função do aumento de preço orgânico de apenas 1% e ticket médio mais baixo das adquiridas. O reajuste baixo do preço orgânico foi impactado negativamente pelo reajuste negativo dos planos individuais e mix de produtos.

A receita de serviços hospitalares cresceu 60,8% a/a, impactada principalmente pela adição de receitas de hospitais adquiridos. No 4T, a receita advinda de novos hospitais adquiridos nos últimos 12 meses correspondeu a 33% das receitas total de serviços hospitalares.

A receita de planos odontológicos cresceu 10,4% a/a, frente ao aumento de 23,7% no número de beneficiários e compensado pela queda de 10,7% no ticket médio.

Sinistralidade: pressionada por procedimentos eletivos

O custo dos serviços prestados cresceu 24,6% a/a e caiu 4,2% t/t. O crescimento a/a se deve a elevação do índice de sinistralidade em 4,7 pp a/a. A alta sinistralidade é resultado de contas médicas de pacientes de Covid ainda elevadas, altos volumes de procedimentos eletivos e adição do resultado de adquiridas, que ainda operam com menor eficiência.

As contas médicas de pacientes com Covid ainda do 3T ainda tiveram impacto no resultado desse tri, principalmente na comparação anual. Além disso, com o represamento de operações eletivas diante a primeira e segunda onda de Covid, a normalização dos procedimentos represados vem gerando volumes de exames e consultas adicionais, que também pressionam a sinistralidade.

Do lado positivo, podemos destacar uma gradativa melhora t/t no índice de sinistralidade, que foi de 76% no 4T21 em comparação a 80% no 3T21 (queda de 4 pp). A melhora está atribuída a diminuição t/t no número de internações por Covid. O GNDI estima que a pandemia ainda impactou a sinistralidade em 3,8 pp no 4T.

Despesas Gerais e Administrativas: sob efeito do dissídio

As despesas vieram mais pressionadas no trimestre, crescendo 23,2% a/a e 8,9% t/t. A alta foi resultado das maiores despesas de pessoal e contingências e taxas. As despesas de pessoas cresceram em função das aquisições e do dissídio salarial. As contingências e taxas aumentaram mediante cobranças mais elevadas da ANS.

Resultado financeiro: sentindo a alta da Selic

O perda no resultado financeiro cresceu 47,8% t/t e 225% a/a. A piora foi reflexo do aumento das despesas com operações de M&A e alta da Selic. O GNDI possuí R$ 5b de dívidas brutas, grande parte indexada a CDI. Assim, a elevação da Selic encarece o custo da dívida, pressionando o resultado financeiro. A alavancagem (dívida líquida/EBITDA) atingiu 2,7x no trimestre.

Na nossa avaliação após a fusão de GNDI com a Hapvida, a companhia resultante deverá aumentar o foco em colher as sinergias da operação. A mudança de foco, somada a gradativa diminuição de ativos para adquirir e encarecimento do custo de capital devem reduzir a agenda M&A no curto prazo. A companhia resultante da fusão poderá seguir procurando ampliar suas praças em locais onde ainda tem pouca atuação, como centro-oeste e sul.