A Pague Menos vai reportar seu resultado do 3º trimestre no dia 04/nov. Em nossa visão, a entrega da companhia deve se consolidar como o melhor conjunto operacional do varejo farmacêutico nesse 3T24.

Acreditamos que uma maior recorrência de compra junto às conversões bem-sucedidas da bandeira Extrafarma devem impulsionar o resultado da Pague Menos no período. Estimamos um Same Store Sales consolidado de +12,5% a/a (+600bps a/a), cerca de 2,8x o reajuste autorizado pela CMED em 2024.

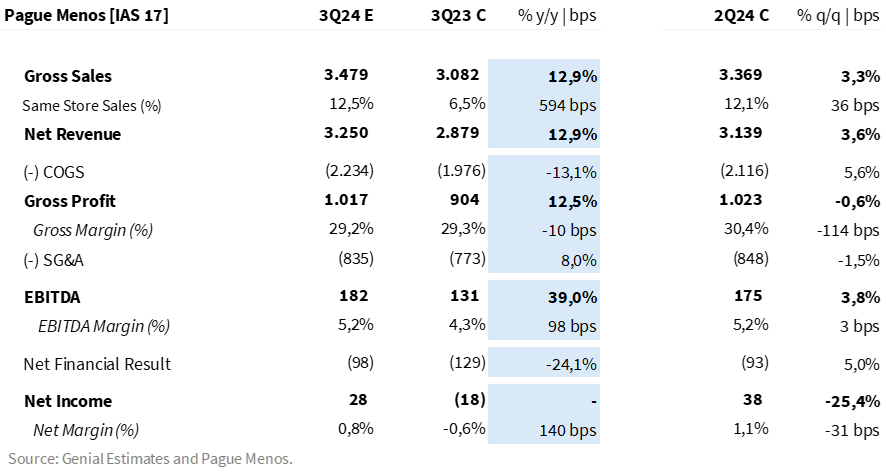

Com robusto crescimento do top line e despesas controladas, esperamos uma sólida expansão da margem EBITDA (+98bps a/a Est. Genial). A melhora operacional deve permitir que a empresa consolide um lucro líquido de R$ 28m no trimestre, revertendo o prejuízo de R$ 18m apresentado no mesmo período em 2023.

Same Store Sales deve ser destaque no setor

Esperamos novamente uma entrega robusta em termos de venda, acelerando o ritmo de crescimento sequencialmente. Acreditamos que uma maior recorrência de compra aliada às conversões bem-sucedidas da bandeira Extrafarma devem impulsionar o crescimento do top line consolidado no período. Projetamos um faturamento bruto de R$ 3,5b (+13,0% a/a)

Tendo finalizado as aberturas orçadas para este ano no 2T24, entendemos que a maior parte desse crescimento virá da performance das lojas maduras. Estimamos um Same Store Sales consolidado de +12,5% a/a (+600bps a/a) – cerca de 2,8x o reajuste autorizado pela CMED em 2024.

Em relação às bandeiras, Extrafarma deve continuar entregando uma forte performance com um SSS de duplo dígito (+16,4% a/a Est. Genial) – resultado das conversões de bandeira que a empresa vem realizando, impulsionando a venda média das lojas. Em Pague Menos, entendemos que maiores volumes de venda e o aumento da frequência de compra devem impulsionar um crescimento em ‘Mesmas Lojas’ de +11,7% a/a Est. Genial.

Forte expansão da margem EBITDA

Em relação à rentabilidade, esperamos uma margem bruta estável em relação ao ano passado (-10bps a/a). Entendemos que eventuais pressões mais relevantes relativas ao mix de vendas (maior penetração de medicamentos de marca) serão compensadas por iniciativas relacionadas a melhores condições comerciais e precificação. Estimamos um lucro bruto consolidado de R$ 1,0b (+12,5% a/a), com uma margem de 29,2% (-10bps a/a).

Com uma inflação de despesas controlada e um robusto crescimento de top line acima da inflação, esperamos uma forte diluição de despesas neste trimestre. Frente a uma maior alavancagem operacional, acreditamos em uma expansão relevante da margem EBITDA (+98bps a/a Est. Genial). Projetamos um EBITDA (contábil; IAS17) de R$ 182m (+39,0% a/a), com uma margem de 5,2% (+98bps a/a).

Revertendo o prejuízo

Com o trabalho de liability management que a companhia vem realizando (reduzindo custos de financiamento e alongando prazos), entendemos que o nível de despesas financeiras deve continuar em trajetória de queda na visão anual – abrindo espaço para um trimestre bem positivo para o bottom line.

Estimamos um lucro líquido de R$ 28 milhões no trimestre, revertendo o prejuízo de R$ 18 milhões apresentado no mesmo período em 2023.

Tabela 1. Estimativa Genial para Pague Menos no 3T24 (IAS 17; R$ milhões).