A Panvel irá divulgar seu resultado do 3T23 na quinta-feira (09/nov), após o fechamento do mercado. Em linhas gerais, esperamos uma pressão de margem bruta por efeito negativo dentro do mix de categorias, mas com um forte controle de despesas evitando o carrego para a margem operacional.

Receita Bruta

Para este trimestre acreditamos que dois principais pontos devem guiar a evolução do topline da Panvel:

(i) Reajuste da CMED 2023. Apesar da queda anual do reajuste CMED de 10,9% para 5,6% em 2023 – proveniente da queda da inflação no período -, o repasse continua sendo um driver de aumento real de receita para as empresas do varejo farmacêutico.

(ii) Expansão do parque de lojas. A Panvel teve 12 aberturas no trimestre, consolidando +38 novas lojas nos últimos 12M – levando a um aumento de +6,9% a/a do seu portfólio de lojas.

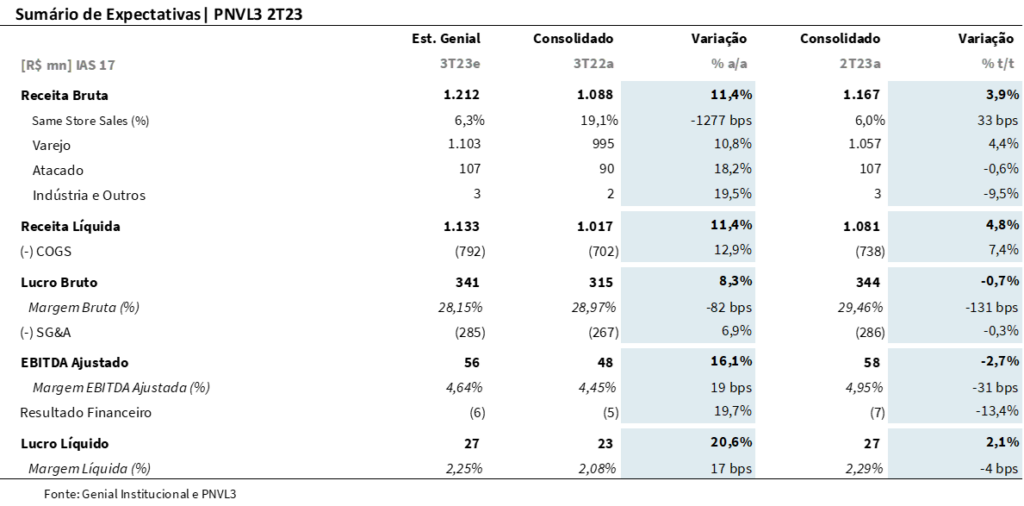

Considerando o reajuste CMED de 5,6% junto a expansão de 6,9% da rede de lojas, projetamos uma aceleração de +11,4% do faturamento bruto em relação ao ano passado, totalizando R$1,2b (+11,4% a/a; +3,9% t/t), com um Same Store Sales (SSS) de +6,3% a/a.

Vale ressaltar que, considerando a alta exposição a região Sul (~65% do faturamento), acreditamos que a Panvel deve ter um impacto negativo sobre seu faturamento. Dadas as fortes chuvas e intensos fenômenos climáticos enfrentados pela região ao longo do trimestre, a companhia teve de fechar pontos comerciais durante certos períodos, resultando em perdas de vendas. Dado esse impacto, entendemos que o crescimento do faturamento deve ser menor do que o apresentando pelas outras empresas do setor neste trimestre.

Lucro Bruto, EBITDA e Lucro Líquido

Esperamos uma pressão de -82bps a/a na margem bruta, chegando à 28,15% – com um lucro bruto de R$341m (+8,3% a/a; -0,7% t/t). Entendemos que o efeito de mix de categorias não deve ajudar a defender rentabilidade neste trimestre, com (i) a categoria de OTC pressionada frente uma forte base de comparação e (ii) a categoria de HB crescendo, mas impulsionada pela performance de itens infantis – que possuem rentabilidade mais baixa.

Acreditamos que o controle de despesas que vem sendo realizado deve gerar uma forte diluição das despesas com vendas (-98bps a/a), sendo capaz de compensar o carrego negativo da margem bruta sobre a rentabilidade operacional. Na visão IAS 17, estimamos um EBITDA Ajustado de R$ 56m (+16,1% a/a; -2,7% t/t), com uma margem de 4,6% (+19bps a/a; -31bps t/t).

Com uma alavancagem financeira sob controle, estimamos uma aceleração de +20,6% a/a da última linha – totalizando um lucro líquido (IAS 17) de R$ 27m (+20,6% a/a; +2,1% t/t).

Tabela 1: Estimativas Genial para Panvel 3T23 (R$ milhões; IAS 17).