O GPA deve apresentar mais um trimestre de melhora operacional, com um maior fluxo de clientes às lojas e a categoria de perecíveis trazendo retornos positivos à rentabilidade da companhia.

Ao final do relatório destrinchamos sobre um ponto sensível do GPA: alavancagem financeira. Dado os pontos elencados (ver tópico), a companhia pode reduzir substancialmente a sua alavancagem ao final de 2024. Por outro lado, dois pontos negativos devem ser monitorados a partir daqui: (I) impacto de benefícios fiscais para a empresa; e (II) aumento da provisão para contingências trabalhistas.

Em nossa visão, o preço de tela de PCAR3 já incorpora esses dois impactos. Mantemos a recomendação de COMPRA, com preço-alvo 12M de R$ 5,00 – upside de 43% em relação ao preço de fechamento dessa terça-feira (24/out).

Pão de Açúcar deve apresentar o maior Same Store Sales do setor

Em termos de faturamento, neste trimestre, a bandeira Pão de Açúcar deve apresentar as cifras de maior qualidade do setor, com o maior Same Store Sales (SSS) entre os pares (+7,0% a/a SSS Est. Genial).

Para fins de comparação, o Grupo Mateus deve apresentar o segundo maior Same Store Sales do setor, estimado em +5,0% a/a (Est. Genial), enquanto nomes de forte influência do formato Cash-and-Carry devem mostrar o indicador em território negativo, dado o impacto de desinflação alimentar na categoria. Estimamos um SSS de Assaí (ASAI3) e Carrefour (CRFB3) em -1,5% a/a e -6,0% a/a, respectivamente.

Ao nosso ver, a bandeira premium do grupo Pão de Açúcar deve ser positivamente impactada por três grandes fatores:

- Desinflação de carne e frango: com uma maior oferta no mercado e dado a queda de 11,0% no preço da carne e de 7,3% no frango nas gôndolas, o consumidor voltou a incluir as categorias em seu carrinho de supermercado. O aumento de volume traz um efeito positivo para o faturamento e para margem bruta do Pão de Açúcar;

- Frutas, legumes e verduras (FLV): diferente da dinâmica de redução de preços visto em carnes, frutas e verduras inflacionaram 6,0% e 9,3% nos últimos 12 meses. Com o ajuste de exposição aos sortimentos da categoria FLV, a bandeira Pão de Açúcar deve capturar um duplo efeito positivo em sua receita: repasse de preço e aumento de volume;

- Fluxo retoma a supermercado premium: o ambiente de desinflação alimentar reduz o custo de oportunidade do consumidor em se deslocar quilômetros até o atacarejo mais próximo, com isso, os modelos de supermercados voltam a ganhar fluxo de compras parceladas ao longo do mês.

Proximidade em ascensão

Assim como a bandeira Pão de Açúcar, as lojas de proximidade (Minuto Pão de Açúcar, Mini Extra e Pão de Açúcar Fresh) também deve capturar um aumento de volume da cesta mensal. Estimamos um SSS um pouco abaixo do formato premium, em 6,0% a/a.

Público-alvo do Mercado Extra ainda sensível ao cenário macro

Enquanto o formato premium Pão de Açúcar caminha a passos largos, a bandeira Mercado Extra ainda está engatinhando.

Vale lembrar que a bandeira passou por um reposicionamento da marca, uma vez que o grupo Pão de Açúcar encerrou a bandeira Compre Bem e finalizou a conversão de unidades para a bandeira Mercado Extra, finalizada ao longo 3º trimestre.

Apesar de também capturar um aumento de volume de perecíveis (FLV + carnes e aves), a maior exposição a commodities (leite, óleo de soja, etc) ainda deve impactar o crescimento de faturamento da bandeira. Como resultado, o SSS do formato deve performar abaixo da média do grupo, estimado em 2,5% a/a.

Postos de combustíveis devem mostrar crescimento de duplo dígito

Finalizado as conversões de unidades, os postos de combustíveis devem capturar um aumento de volume de vendas, o qual combinado ao repasse de preço de gasolina e álcool ao consumidor, deve fazer com que a receita de postos cresça próximo de 20% a/a.

Nesse cenário, a visão do GPA inc. postos devem impactar positivamente o Same Store Sales (visão non-core), uma vez que a bandeira vinha apresentando um indicador em território negativo nos últimos trimestres.

Rentabilidade bruta e operacional devem melhorar

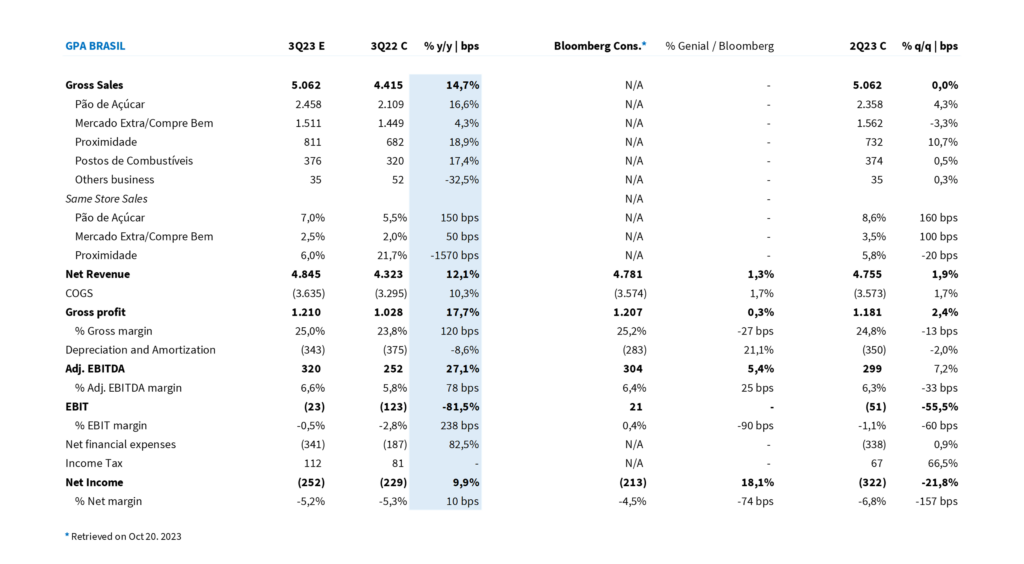

Com a maior penetração de perecíveis em suas vendas e com avanços nas negociações com fornecedores, a margem bruta do GPA deve melhorar sequencialmente (e também na visão anual). Estimamos uma margem bruta de 25,0% (+120bps a/a; +20bps t/t).

Com um carrego positivo na margem bruta, mas ainda pressionado por maiores despesas, fruto de custos relacionados a fechamentos de lojas e reestruturações, estimamos que a margem EBITDA ajustada deve apresentar uma melhora menor do que a bruta, em +80bps a/a, com a margem operacional atingindo 6,6% no trimestre.

Despesas financeiras eliminam todos os ganhos até aqui

Apesar de reconhecermos as melhorias operacionais que o GPA vem fazendo nos últimos trimestres, entendemos que a companhia deve ser uma vítima de sua alta alavancagem financeira (7,8x visão IFRS 16 inc. Lease e exc. Recebíveis).

Estimamos que o resultado financeiro líquido da companhia cresça 82,5% a/a, reflexo de maiores juros de dívida e menor receita financeira – a qual conta com uma base difícil de bater, uma vez que no 3T22 a companhia reconheceu R$ 180 milhões em créditos monetários relacionado a cessão do Extra Hiper.

Com isso, estimamos um prejuízo líquido de operações continuadas de R$ 252 milhões (+9,9% a/a).

Espere por one-off neste trimestre

Neste trimestre, esperamos efeitos contábeis relativos à segregação do Grupo Éxito do GPA, o qual deve ser consolidado na linha de operações descontinuadas.

Com a retirada do Éxito dentro do balanço do GPA, a companhia precisará reconhecer todo resultado de variação cambial acumulado em seu P&L. Tendo em mente a forte desvalorização do peso colombiano em relação ao real, estimamos um impacto negativo de R$ 1,7 bilhão no lucro líquido consolidado do grupo.

Apesar do montante a ser consolidado parecer assustador no primeiro momento, ele não tem efeito caixa e, portanto, não deve afetar a alavancagem financeira da companhia. Como escrevemos no início, é puramente um efeito contábil!

Como o GPA irá desalavancar financeiramente o seu negócio?

Após a saída dos “ovos de ouros” dentro do controle do GPA (Assaí e Grupo Éxito), o mercado ainda enxerga com ceticismo o turnaround do grupo – afinal estas já eram operações ‘redondas’ e que já geravam caixa para a companhia.

O alto nível de alavancagem financeira (DL/EBITDA de 7,6x) combinado ao delicado cenário macroeconômico deixa o investidor cauteloso diante da posição em PCAR3.

Em nossa visão, acreditamos que o processo de desalavancagem financeira está bem encaminhado a partir daqui. A nossa estimativa é que o GPA encerre 2024 com uma alavancagem consideravelmente menor. Para isso, a companhia tem em mãos alguns possíveis desinvestimentos:

Já realizado:

- Em junho deste ano, a companhia consolidou a operação de Sales & Leaseback de 11 lojas no valor de R$ 330 milhões;

- Alienação do terreno no Rio de Janeiro no valor de R$ 247 milhões, relativo ao funcionamento de um antigo Extra Hiper.

A ser realizado:

- Venda da participação de 13% restante no Grupo Éxito, que pode levantar R$ 790 milhões para companhia (considerando a oferta do Grupo Callejas em 16/out);

- Sales & Leaseback da sede em São Paulo, que podem gerar um montante de cerca de R$ 250 milhões (Est. Genial);

- Venda de 57 unidades de postos de combustíveis (negócio non-core), que deve acontecer particionado ao longo de 2024, o qual pode gerar, no mínimo, R$ 300 milhões para a companhia (Est. Genial);

- Compra de 37% de participação da Cnova, o qual deve ser avaliada em cerca de 130 milhões (Est. Genial).

Considerando a posição de dívida do GPA no 2T23 (inc. Lease) de R$ 6,68 bilhões, consideramos que os pontos elencados aqui podem reduzir esse montante para cerca de R$ 5,20 bilhões. Considerando uma margem EBITDA de 7,5% ao final de 2024 (frutos das iniciativas em execução), estimamos que a alavancagem financeira pode reduzir de 7,6x para cerca 3,5x.

Tabela 1: Expectativa Genial para GPA (em R$ milhões).