O GPA reportou seus resultados do segundo trimestre, com números bem próximos às nossas estimativas. Diante de uma melhora sequencial, estamos dando um voto de confiança ao GPA e movendo nossa recomendação para COMPRA (anteriormente em manter) para PCAR3, com preço-alvo 2023E de R$27,00 (ante R$23,00)

Principais tópicos do 2T23

Separamos cinco grandes tópicos acerca do resultado postado nessa terça-feira (26/jul):

(I) Mudança de comportamento do consumidor. Como falamos em nossa prévia de resultados (confira aqui), diante da desaceleração de preços de alimentos, os consumidores tem realizado um trade up entre os formatos de supermercado premium vs. atacarejo. Isso já é refletido nos números do GPA nesse trimestre, com a captura de novos clientes e crescimento da base Premium & Valiosos – também impulsionada pelo novo programa de fidelidade e a retomada da frequência de compras mensais.

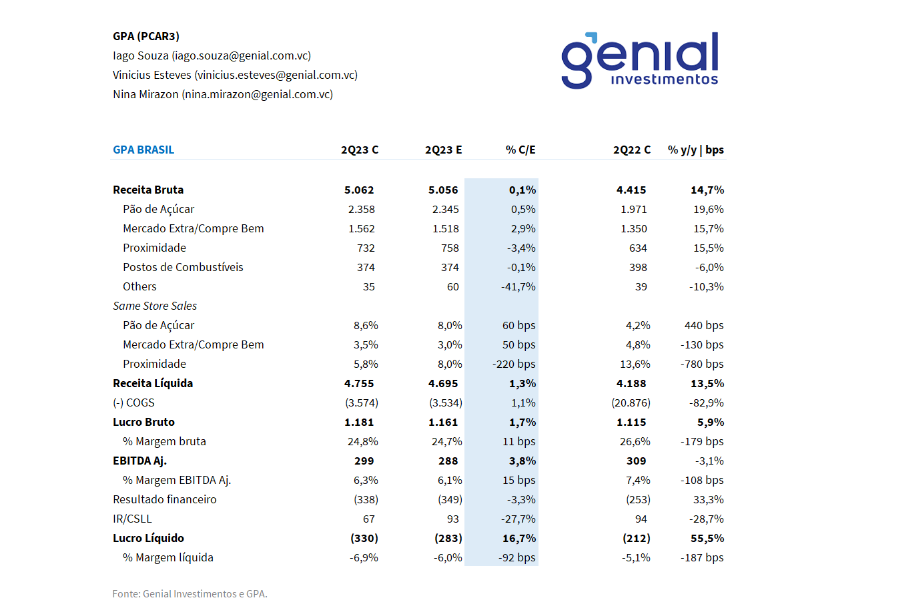

(II) Nova estratégia surtindo efeitos positivos. O foco da companhia em aumentar a exposição a FLV e açougue na bandeira Pão de Açúcar por meio do projeto refresh, tem beneficiado o sortimento, aumentando assim sua competitividade. Não à toa, vimos um crescimento da bandeira a/a de 19,6% para R$ 2,4b e um forte desempenho do Same Store Sales de 8,6%, equivalente a quase 3x a inflação a domicílio no 2T (2,88% acumulado 12m).

(III) Expansão do parque de lojas do Minuto Pão de Açúcar e Mini Extra. O formato proximidade é o grande foco de crescimento do GPA, com guidance de 100 aberturas para 2023. Com as 23 aberturas nesse trimestre, representando um crescimento a/a de 24,6% no parque de lojas, vemos a companhia com bons olhos para o cumprimento do plano. Diante disso, vimos um resultado de proximidade ampliando 15,5% sua receita, para R$ 732m (-3,4% vs. Est. Genial) mesmo com uma forte base comparativa e um SSS acima da inflação de 5,8%.

(IV) O início da recomposição de margem bruta. Os novos pilares estratégicos colocados em prática pelo management, com intuito de recuperação do formato premium da bandeira Pão de Açúcar – maior penetração de fresh e ganho em negociações comerciais – e reajustes nos formatos realizados ao longo do fim de 2022, observamos sinais de inflexão. Contudo, ainda não esperamos que o GPA volte aos níveis de margem bruta próxima do 2T22 (26,6%) no médio prazo.

(V) Forte base comparativa arrefece ganhos com diluição. Com a venda dos hipermercados ao Assaí, a companhia se moveu para reestruturar parte de sua sede, somados a eficiências capturadas na operação, o GPA mostrou uma diluição de 0,6 p.p. vs. 2T22. Ainda assim, a forte base comparativa mais que compensou a diluição de SG&A, provocando uma contração de margem EBITDA a/a de -108 bps para 24,8% e um EBITDA Ajustado de R$ 299m (+3,8% vs. Est. Genial).

O melhor está por vir? Mudamos para COMPRA!

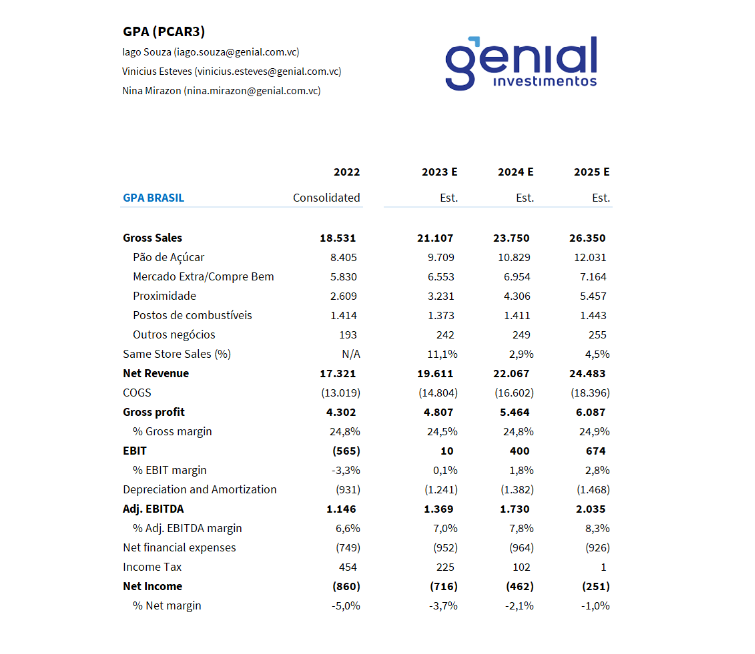

Com um CAGR Est. 3A Receita Bruta de +12,5%, esperamos que os formatos de Proximidade (Minuto e Mini Extra) e Premium (Pão de Açúcar) sejam os grandes contribuidores de receita para o novo GPA Brasil. Apesar do voto de confiança, estamos adotando uma postura mais conservadora, projetando que a companhia atinja a margem EBITDA de 8% apenas em 2025, ao invés de 2024 (guidance Investor Day).

Ao nosso ver, existem diversos triggers positivos que podem fazer o caixa do GPA ganhar tração no curto e médio prazo: (I) spin-off do Éxito (ou venda para algum grupo interessado); (II) alavancagem operacional e recomposição de margens; (III) venda da participação de 34% da CNova (braço de comércio eletrônico europeu do Casino); e (IV) venda da operação de postos de combustíveis.