Precisamos de novidades!

Seguimos com a recomendação de MANTER para as ações da Petrorecôncavo. Nossa visão para a empresa não se alterou, gostamos dos últimos resultados apresentados, apesar de pouco abaixo das expectativas de mercado e, acreditamos que a companhia deve seguir com uma boa execução de seus ativos, aumentando gradativamente sua produção e diminuindo seu lifting cost. Apesar disso, nossa recomendação se baseia na falta de gatilhos que poderiam destravar valores para a empresa, como era o caso do polo Bahia Terra, que aumentaria substancialmente a produção de óleo e colocaria a recôncavo em outro patamar. Sem isso e, com uma geração de caixa menor no próximo ano, fruto de investimentos mais pesados previstos em 2023-2024, o desconto que a companhia possui em relação a seus pares (PRIO/3R), com múltiplos mais baixos (1,7x EV/EBITDA 24E) é justificável e deve melhorar à medida que a curva de investimentos começar suavizar a partir de 2025 e assim favorecer a geração de caixa da empresa.

Ademais, ainda sem anúncios de M&As que poderiam substituir o polo Bahia Terra ou de outros destinos para o dinheiro, pelas nossas estimativas, a empresa encontra-se precificada, assim, reiteramos nossa recomendação de MANTER para a companhia, enquanto aguardamos novas informações.

Detalhamento dos Resultados

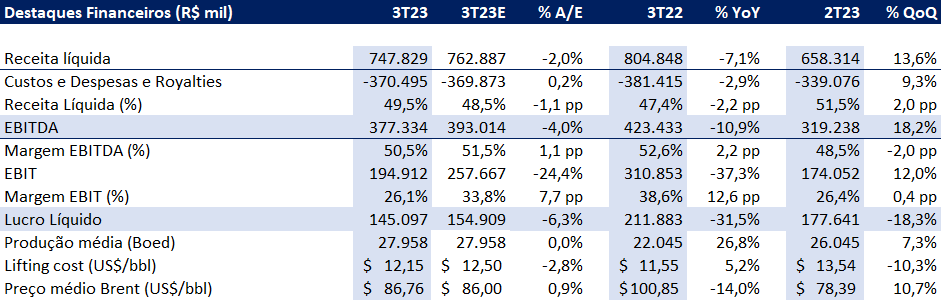

A empresa fechou o trimestre produzindo 28.0 kbpd no trimestre (vs 26.0 kbpd no 2T23), aumento de 7,3% t/t. Em conjunto com o aumento do Brent em quase 11%, para US$86,7 e a diminuição do lifting cost em 10%, a receita líquida apresentou um aumento de 13,6%, se comparado ao 2T23, totalizando R$ 747 milhões.

A empresa apresentou um EBITDA de R$377milhões (18,2% menor do que no 2T23), influenciado principalmente pela alta do brent dentro do período analisado. O resultado financeiro totalizou R$48 milhões negativos, contra R$55 milhões positivos no 2T23, reversão decorrente da variação cambial que ocorreu dentro do período. O lucro líquido de R$ 145 milhões, queda de 18% se comparado ao trimestre anterior em decorrência dos motivos listados acima.

Como destaque final, em agosto, a ANP aprovou a extensão do contrato de concessão do Campo de Riacho da Forquilha, o que motivou o pagamento da última parcela contingente da aquisição do Polo Riacho da Forquilha para a Petrobras.