Seguimos com a recomendação de MANTER para as ações da Petrorecôncavo. Após mais um trimestre, a companhia apresentou resultados razoavelmente positivos, conseguindo recuperar sua produção, após as paradas programadas no Ativo Potiguar durante o 4T23, e consequentemente sua receita. Para além dos resultados financeiros, acreditamos que a empresa encontra-se sem grandes gatilhos que possam movimentar o papel de modo significativo. Em meio aos diversos rumores de fusões no setor, não podemos deixar de citar a possibilidade de uma eventual fusão com a Eneva, que poderia vir a criar uma empresa com sinergias interessantes, levando a uma possivél reprecificação de múltiplos positiva da Petrorecôncavo (passaria a ser negociada como uma empresa de utilities e não mais de óleo & gás). Entretanto, como são rumores e nenhuma nova notícia sobre o assunto tem sido veiculada, por hora deixaremos essa possibilidade para o campo das especulações.

Detalhamento dos Resultados

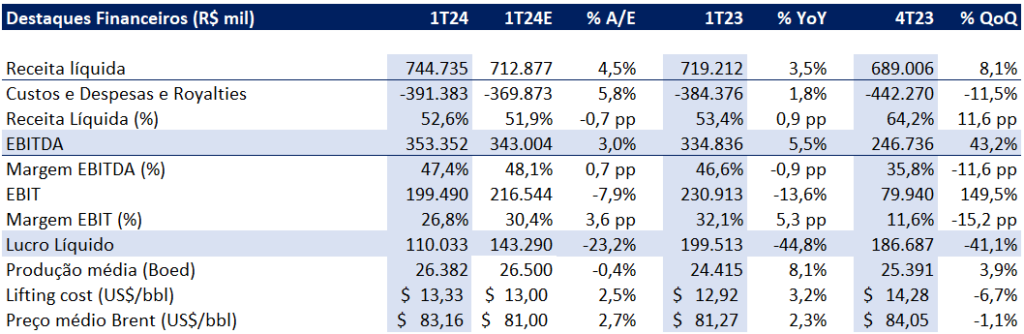

A empresa fechou o trimestre produzindo 26.4 kboed no trimestre (vs 25.4 kboed no 4T23), aumento de 4% t/t. Apesar de ter crescido, a produção ainda ficou longe dos 28 kboed atingidos no 3T23, devido a parada programada de manutenção no cluster Potiguar, que apesar de concluída no 4T23 deixou reflexos nesse trimestre. O preço realizado do Brent foi de US$83,2 no 1T24 (vs US$84 no 4T23), queda de 1% t/t. A receita líquida alcançou R$744 milhões, um aumento de 8% t/t.

A empresa apresentou um EBITDA de R$353 milhões (6% acima do que no 1T23), pela maior produção no trimestre e menor lifting cost (US$13,33/barril vs US$14,28 no 4T23), balanceada por um preço médio de venda menor . O resultado financeiro totalizou R$71 milhões negativos, contra R$35 milhões positivos no 4T23. Empresa segue com uma dívida líquida de R$702 milhões, implicando em uma relação dívida líquida/ebitda 12M de 0,54x, posição muito confortável para empresa começar a distribuir dividendos ou, quem sabe, realizar alguma aquisição pontual.

O lucro líquido de R$ 110 milhões, queda de 48% t/t devido ao impacto positivo não-recorrente de R$96,6 milhões de impostos diferidos no 4T23 e a reversão do resultado financeiro positivo para negativo. A geração de caixa atingiu R$465 milhões de fluxo de caixa operacional e os investimentos R$298 milhões no seu imobilizado/intangível que, com outros R$62 milhões com arrendamentos e aquisições, totalizaram uma geração livre de caixa de R$104 milhões.