Como no 2º trimestre, esperamos que tanto receita quanto rentabilidade desacelerem na visão ano contra ano e trimestre contra trimestre, em meio ao cenário ainda nebuloso para o consumo discricionário e uma forte base comparativa.

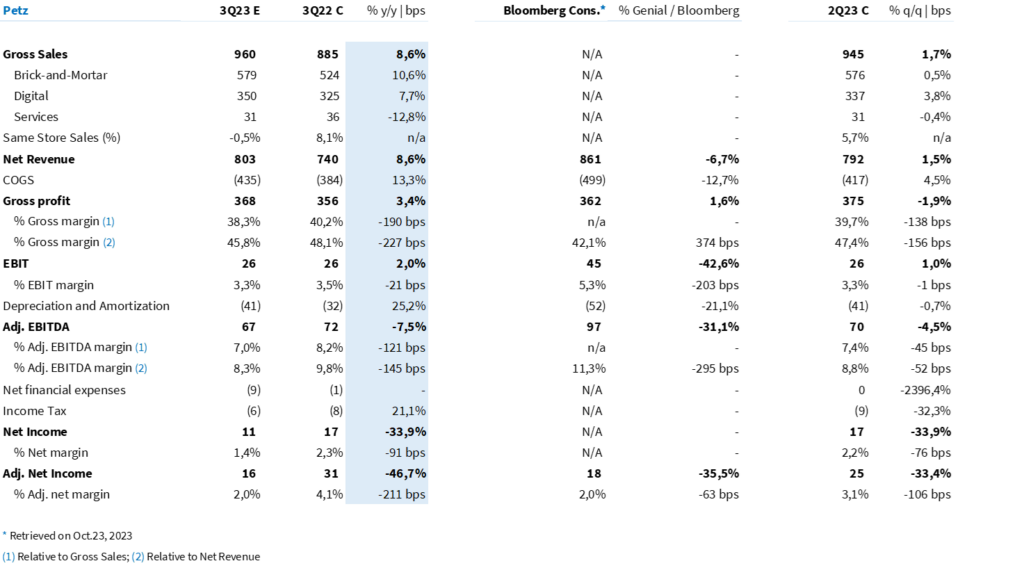

Em nossas estimativas, o grupo Petz deve reportar uma receita bruta de R$ 960 milhões, crescendo +8,6% ano contra ano. Esperamos que o maior vetor de crescimento seja as aberturas dos últimos 12 meses, com +37 unidades líquidas.

Com o arrefecimento da inflação, saindo de um patamar de duplo dígito para um dígito médio, esperamos um Same Store Sales levemente negativo, de -0,5%. Além disso, os ajustes realizados na estratégia de crescimento, com as aberturas de lojas em formatos menores e sem a presença do centro veterinário Seres, também afetam o indicador.

Com o readequamento da estratégia de Serviços, visando otimizar o atual portfólio, esperamos uma queda de -12,8% a/a, mostrando um faturamento nessa vertical de R$ 31 milhões.

Para o canal digital, esperamos crescimento de 7,7% a/a para a receita bruta consolidado, devido a maior penetração do online em relação a receita (aproximadamente 39,5% Est. Genial). Estimamos uma receita de R$ 350 milhões para a unidade.

Como comentamos em nossos relatórios do 2º trimestre, a companhia voltou atrás em algumas mudanças estratégicas, da mesma forma que os concorrentes, como (I) retirada da cobrança da taxa de serviço pick-up e (II) maiores descontos na categoria de food, para voltar a focar no crescimento de receita.

Sendo uma medida que precisa de um período maior para maturar e uma melhor percepção do cliente quanto, por exemplo, com a retirada da taxa de serviço, esperamos uma pressão de -190 bps na margem bruta.

Fora isso, a maior penetração do canal digital traz um efeito mix negativo ao passo que possui margens menores pelo ambiente mais promocional. Logo, esperamos um lucro bruto de R$ 368 milhões (+3,4% a/a; -1,9% t/t) e uma margem de 38,2%. (vale considerar que, devido a dinâmica do forte impacto de substituição tributária ICMS ST, usamos a margem sobre receita bruta).

Na linha do EBITDA, devemos ver as adquiridas próximas de atingir o breakeven operacional mas ainda depreciando a rentabilidade. Projetamos um EBITDA Ajustado de R$ 67 milhões, com queda de -7,5% a/a e uma margem de 7,0%, caindo -121 bps na visão anual.

Excluindo efeitos de stock Options e itens não recorrentes, esperamos um lucro líquido ajustado de R$ 16 milhões, com margem líquida de 2,0%.