A Petz irá reportar o resultado do 3º trimestre no dia 06/nov. Esperamos ver o início do que pode vir a ser o primeiro ponto de inflexão para a melhora operacional da companhia.

⚠ Apesar do top line sinalizar uma mensagem positiva à frente, ainda não vemos uma tradução animadora em rentabilidade para a companhia.

Não enxergamos uma boa equalização de despesas na companhia e a nossa hipótese é que as novas lojas têm encontrado um cenário mais desafiador para maturarem – arrastando a margem EBITDA consolidada da companhia para baixo.

Negociando a 20,0x P/E 2025 (Est. Genial), reiteramos a recomendação de MANTER e preço-alvo de R$ 4,20. Nosso target ainda não leva em consideração sinergias com a fusão da Cobasi. Esperaremos a sinalização de remédios do Cade para incorporar novas estimativas à tese.

Nosso parecer sobre o 3º trimestre

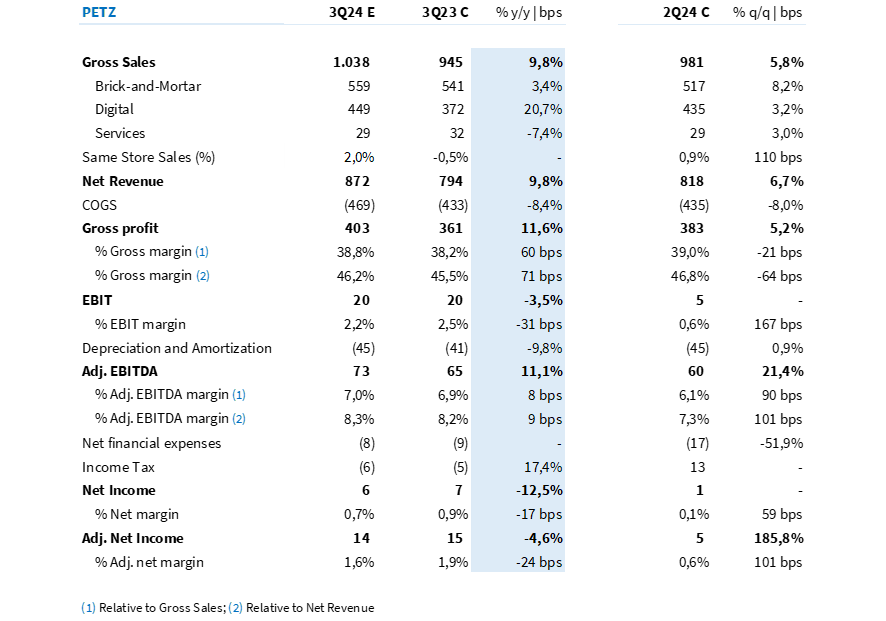

Após três trimestres com tímido crescimento de Receita Bruta em low single digit, esperamos que o Grupo Petz acelere o faturamento no 3

º trimestre – quase que flertando com o low double digit de crescimento (Est. Genial em +9,8% a/a).

Number one! O canal digital deve manter a dinâmica de maior crescimento (Est. Genial de +20,7% a/a) e maior penetração na Receita Bruta do grupo − responsável por 43,3% do faturamento da companhia (Est. Genial).

Em relação às lojas físicas, além de uma fraca base comparativa, acreditamos que a performance de vendas de itens discricionários, como a categoria de acessórios, deve finalmente ganhar impulso no período – após cinco trimestres de recuo de volume a/a.

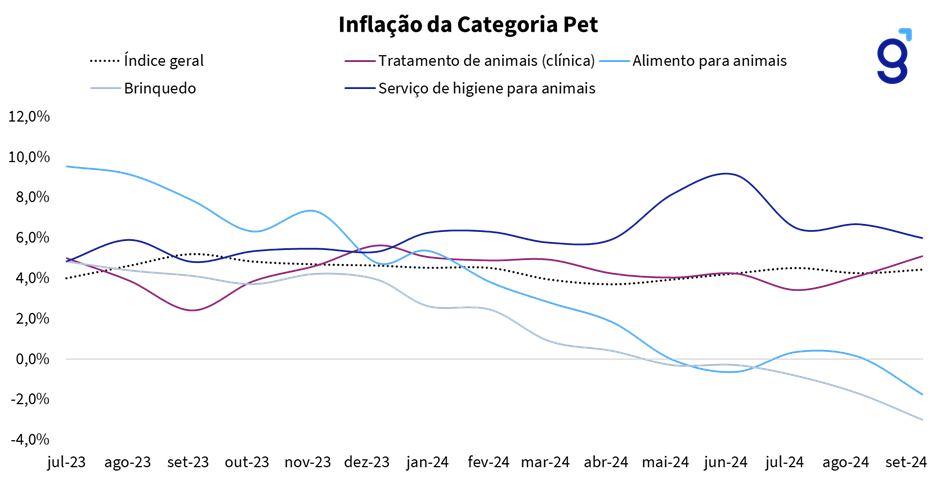

Com a inflação de categorias como acessórios e ração próximo de 0% (Figura 1), entendemos que a recuperação de faturamento em loja física vem basicamente de aumento de volume de vendas, com aumento de ticket da cesta e maior recorrência de compras do consumidor.

Figura 1: Inflação acumulada 12 meses de itens e serviços para animais, elaborado pela Genial a partir de dados do IBGE.

Ainda falando sobre o canal físico, acreditamos que a maior contribuição de crescimento ainda deve vir de lojas abertas há mais de 12 meses. Acelerando na visão anual e sequencial, estimamos um Same Store Sales de 2,0% a/a (vs. -0,5% a/a no 3T23 e +0,9% a/a no 2T24). Projetamos que o canal físico fature R$ 569 milhões (+3,4% a/a).

A dinâmica para serviços ainda deve ser de recuo a/a, uma vez que a base normaliza apenas ao longo do 4

º trimestre. Projetamos uma receita de R$ 29 milhões (-7,4% a/a).

🥇 Agregando todos os canais, projetamos que a Receita Bruta finalmente ultrapasse a marca de R$ 1 bilhão – um patamar que, se consolidado, seria um trimestre histórico de faturamento para o grupo.

Frente a uma fraca base comparativa para margem bruta, dado o impacto de estratégia comercial mais agressiva no 3º trimestre de 2023, o grupo tem espaço para apresentar um considerável aumento de rentabilidade bruta nesse trimestre.

Contudo, apesar de existir um espaço para maior rentabilidade na visão anual (Est. Genial em +60bps a/a), entendemos que sequencialmente Petz deve apresentar uma leve retração (Est. Genial em -20bps t/t), explicada por uma recalibragem comercial na categoria pet food – o que em um primeiro momento afeta a margem bruta da categoria, com ajustes nos preços de rações, mas sem impactos no EBITDA, dado a compensação em aumento de itens na cesta e, consequentemente, diluição de despesas fixas.

Projetamos um lucro bruto de R$ 403 milhões (+11,6% a/a), com uma margem bruta de 38,8%. Vale lembrar que a nossa margem bruta e margem EBITDA é sempre sobre a receita bruta, dado o efeito de substituição tributária (ICMS-ST) na companhia.

Acreditamos que a maior parte do carrego positivo de margem bruta deve esbarrar em maiores níveis de despesas no período. Com isso, projetamos um EBITDA ajustado (IAS 17) de R$ 72 milhões (+10,6% a/a) e uma margem operacional de 7,0%.

Descendo para o bottom line, não esperamos um resultado financeiro tão negativo quanto foi apresentado no 2º trimestre, uma vez que o swap cambial trouxe um efeito negativo de R$ 12 milhões no período – e esta é uma cifra que não projetamos com a mesma magnitude para o 3º trimestre.

Ao somarmos todas as partes, acreditamos que o lucro deve recuar marginalmente a/a, mas com uma retomada na visão t/t.

Projetamos um lucro líquido de R$ 6 milhões (-12,5% a/a; +7,0x t/t) e uma margem líquida de 1,6% (-15bps a/a). Na visão ajustada (exc. SOP e não recorrentes), projetamos um lucro de R$ 14 milhões (-4,6% a/a; +3,0x t/t).

Tabela 1: Expectativa Genial para Petz no 3T24 (R$ milhões; IAS 17).

Atualização sobre fusão com a Cobasi

A Petz já realizou a pré-notificação, com a entrega de 90% da documentação. Esperamos que até meados de novembro a companhia realize a protocolação formal da fusão. Depois da formalização, o Cade tem entre 6 ~ 11 meses para avaliar o negócio.