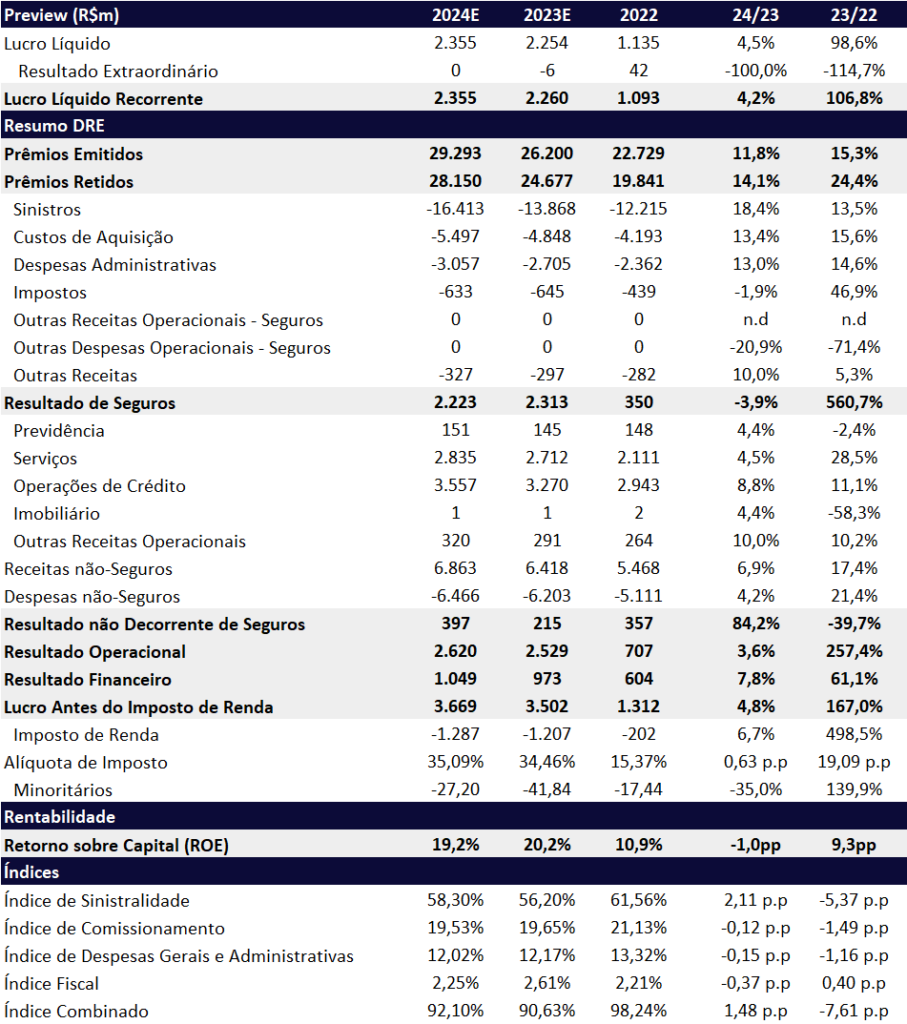

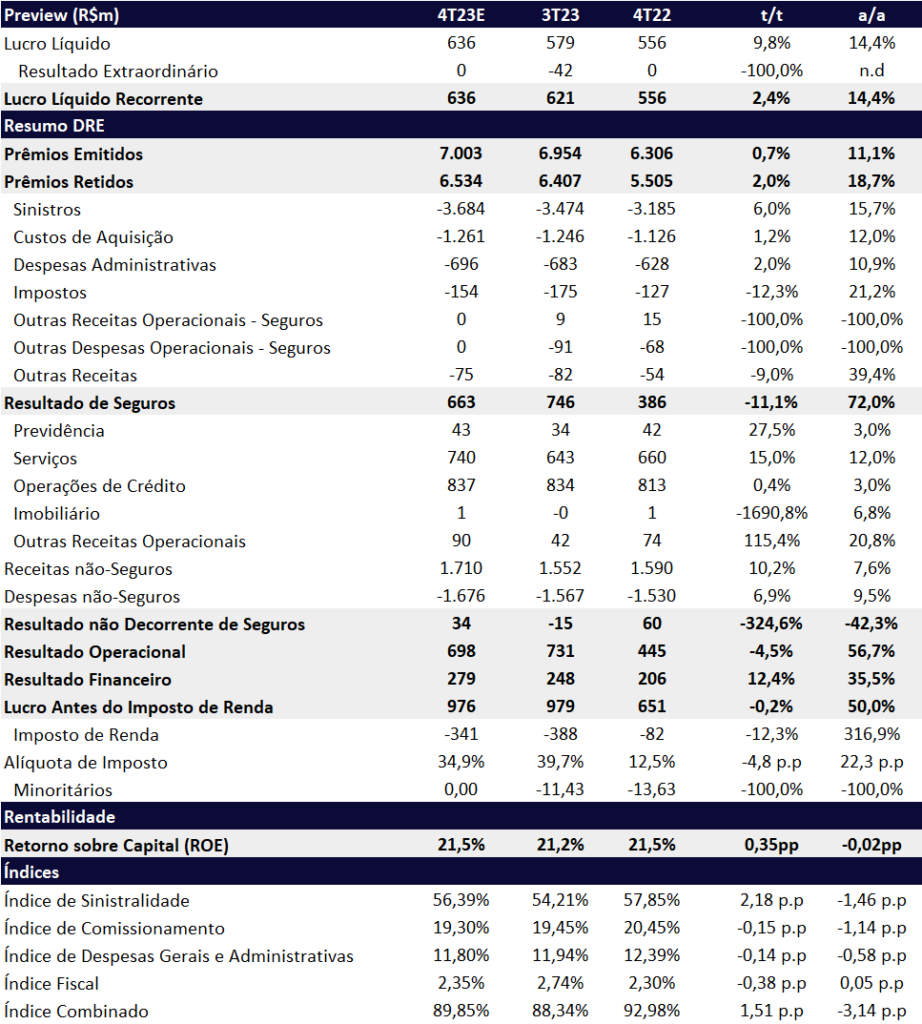

Esperamos um trimestre em desaceleração, mas ainda com resultados robustos para a Porto. Nossas projeções incorporam um lucro recorrente de R$ 636m (+2,4% t/t e +14,4% a/a), atingindo uma rentabilidade (ROE) de 21,5%. Para o ano de 2023, esperamos que a seguradora encerre com um lucro recorrente de R$ 2,26b, aumento relevante de +106,8% a/a e ROE de 20,2% (+9,3pp a/a). Com os juros caindo mais rápido que antecipávamos há alguns trimestres atrás, resta saber se teremos crescimento em 2024. Acreditamos que sim, mas em um patamar bem mais modesto que 2023.

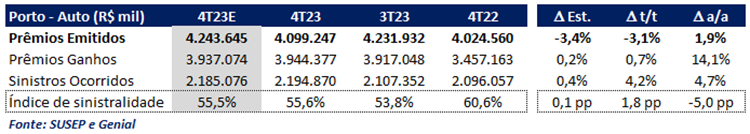

No 4T23, acreditamos que as receitas continuarão sendo beneficiadas pelo processo de reprecificação ocorrido nos trimestres passados e pelos fortes volumes de vendas realizados ao longo dos últimos períodos, mas já em desaceleração. Além disso, vemos um índice de sinistralidade ainda em níveis atrativos, mas começando a se normalizar, ficando em 56,4% (piora de 2,2 pp t/t). Os dados da SUSEP referentes ao segmento auto vieram em linha com as nossas projeções para o 4T23, confirmando nossa expectativa de desaceleração anual nos prêmios e piora na sinistralidade t/t.

Com o forte resultado esperado para 2023, acreditamos que 2024 será um ano de desaceleração por conta do comparável alto do ano anterior, mas com um nível de lucratividade atrativo. Estimamos um lucro recorrente de R$ 2,4b (+4,2% a/a) com um ROE de 19,2% (acima da média histórica) para 2024. Esperamos uma desaceleração dos prêmios emitidos no segmento de automóveis de 12% em 2023 para 5% em 2024, devido a uma base comparativa mais forte. No entanto, estimamos que os outros segmentos cresçam em um ritmo mais forte, principalmente o saúde, levando o total de prêmios para uma evolução de 12% a/a em 2024. Além disso, acreditamos que o índice de sinistralidade continuará controlado, ficando abaixo de 60%. Por fim, achamos que o segmento de cartões volte a rodar num ritmo mais forte com melhora no custo de crédito.

Apesar da nossa expectativa de forte desaceleração para 2024, acreditamos que as ações estão atrativas negociando apenas 7,1x P/L 24E e 1,4x P/B 23E. Dessa forma, reiteramos nossa recomendação de COMPRAR com preço-alvo de R$ 35,0 para o final de 2024.

SUSEP | Dez/2023: Em linha com nossas estimativas

A SUSEP reportou no dia 14/fev os dados de dez/23, assim obtemos os números consolidados do 4T23 para o segmento auto da Porto. Os dados reportados no trimestre vieram em linha com as nossas estimativas apresentando uma desaceleração nos prêmios ganhos devido a base comparativa mais forte, além da queda t/t nos prêmios emitidos. Já o índice de sinistralidade ficou apenas 0,1pp acima das nossas projeções, confirmando nossa expectativa de piora em relação ao 3T23, mas ainda em patamares bem rentáveis.

Prêmios emitidos: Em desaceleração

Esperamos que os prêmios emitidos apresentem uma leve desaceleração na comparação anual (+11,1%) em relação ao 3T23, devido a base comparativa mais forte do ano passado devido aos processos de reprecificação, chegando a R$ 7,0b. Já para os prêmios retidos (receita), acreditamos que a dinâmica continuará ainda bem robusta, mas também com desaceleração, apresentando uma expansão de 2,0% t/t e 18,7% a/a, com um total de R$ 6,5b.

Para 2024, esperamos uma desaceleração nos prêmios emitidos de 15,3% a/a em 2023 para +11,8% a/a em 2024, puxado principalmente pelo segmento auto (+5% a/a). Com isso, os prêmios retidos (receita) também devem desacelerar de +24,4% em 2023 para +14,1% a/a em 2024.

Sinistralidade: Maior na comparação trimestral

Para o trimestre, estimamos um índice de sinistralidade em 56,4% (+2,2pp t/t e -1,5pp a/a), ainda em níveis atrativos, mas com piora t/t em parte pelo efeito da alta temporada e menor crescimento dos prêmios ganhos.

Para 2024, esperamos um aumento de +2,1pp a/a no índice de sinistralidade, ficando em 58,3% impactados pelo mix crescente em saúde e normalização no auto.

Apesar do 1T23 ter tido o desastre no litoral de São Paulo com os eventos das chuvas impactando a sinistralidade do segmento auto, o crescimento robusto de prêmios ganhos levou a sinistralidade do ano de 2023 para níveis muito atrativos. Assim, esperamos que 2024 passe por um processo de normalização de sinistralidade em combinação com o mix crescendo mais em saúde com uma sinistralidade mais alta, levando o índice total de sinistralidade a níveis um pouco mais altos, mas ainda em patamares satisfatórios.

Resultado financeiro: Beneficiado pelo fechamento da curva

Estimamos um resultado financeiro em R$ 279m (+12,4% t/t e +35,5% a/a). Em nossa visão, o maior resultado na sequência trimestral deve ocorrer pela melhor performance do portfólio de ações e fechamento da curva de juros.

Para 2024, esperamos um melhor desempenho financeiro que vinha rodando abaixo do CDI por muitos trimestres – no 3T23, o financeiro entregou 79,8% do CDI nos últimos 12 meses. O processo de corte da Selic deve melhorar o desempenho da carteira de ações e ajudar no fechamento da curva de juros impactando positivamente a marcação a mercado de algumas posições de renda fixa. Projetamos um aumento de +7,8% a/a no resultado financeiro, ficando em R$ 1,05b.

Imposto: JCP deve ajudar o trimestre

Para o trimestre, projetamos uma alíquota de imposto de 35%, favorecido pelo pagamento de Juros sobre Capital Próprio (JCP). Para 2024, vemos a alíquota similar a 2023, próximo de 35%, beneficiado em parte pelo JCP.