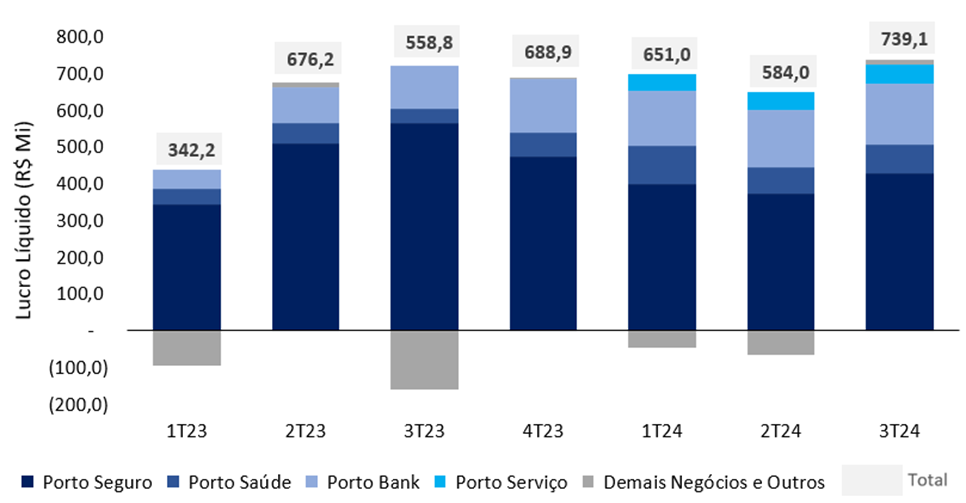

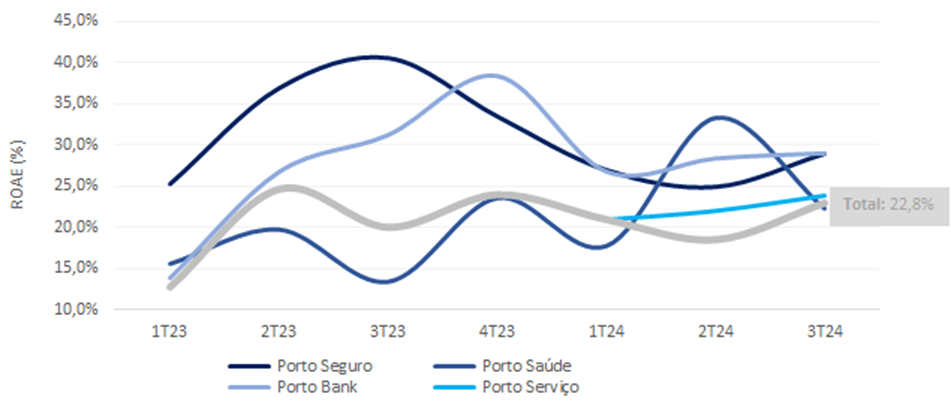

Nossa leitura dos resultados da Porto, divulgados nesta manhã (12/11), é positiva. A seguradora superou as expectativas do mercado em 13,3% com um lucro de R$ 745 milhões, acima das nossas projeções em 12,4%, registrando um bom crescimento de 27,5% t/t e 28,6% a/a. O ROE alcançou robustos 22,8%, um aumento de 4,3pp t/t e 1,7pp a/a. Com os ajustes do IFRS-17, o lucro líquido foi de R$ 739 milhões, uma expansão de 26,6% t/t e 32,2% a/a.

Em termos gerais, o desempenho operacional foi conforme o esperado (+2,1%), puxado pelas unidades de seguro e saúde, enquanto o resultado financeiro e a alíquota efetiva de imposto superaram positivamente as projeções, com o financeiro 10,3% acima e o imposto 13,1% abaixo do estimado.

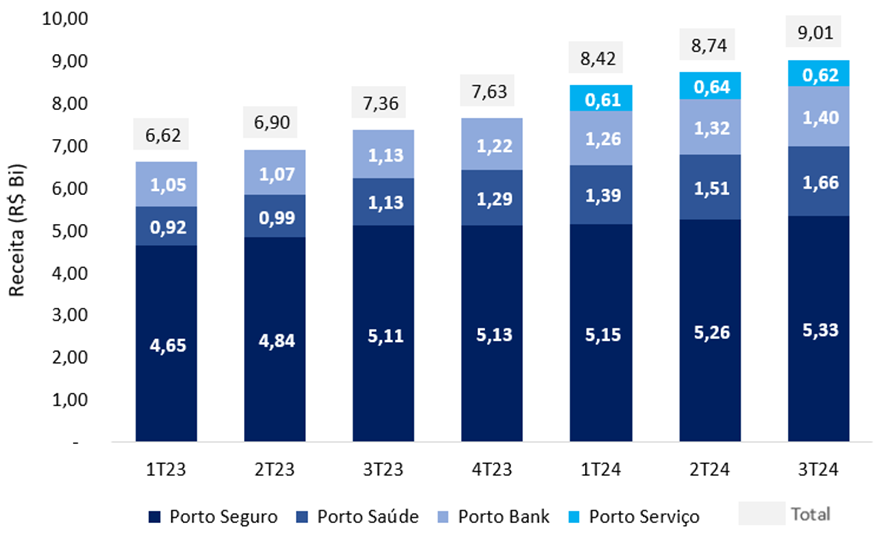

No trimestre, observamos uma dinâmica positiva em todas as verticais:

- Porto Seguro: A expansão de prêmios foi impulsionada pelos segmentos Patrimonial e Vida, produtos de maior rentabilidade que aumentaram sua participação no mix, ganhando relevância frente ao segmento Auto. A estratégia da empresa se manteve focada na preservação de margem, em vez de priorizar crescimento a qualquer custo.

- Porto Saúde: Apresentou um forte crescimento de prêmios (+42,7% a/a) e conseguiu manter a sinistralidade sob controle (-1,3pp t/t e -2,3pp a/a), resultando na melhora índice combinado da vertical em -3,3pp a/a e -2,6pp t/t.

- Porto Bank: Expansão no crédito, especialmente nas linhas de cartões, que promovem o cross-sell, e em Consórcios, com incremento de rentabilidade.

- Porto Serviços: As receitas continuam em trajetória de melhora, embora o ritmo de crescimento esteja mais moderado.

- Demais Serviços: Após alguns trimestres negativos, essa vertical reverteu o resultado. Durante a videoconferência, a gestão sugeriu que a unidade deve continuar melhorando seus números com a descontinuidade de operações deficitárias. A unidade de auto por assinatura, por exemplo, está prevista para ser baixada para prejuízo até o final de 2024, “limpando” os resultados para 2025. Essa vertical concentra também o excesso de capital, negócios em fase de descontinuidade e a asset management da companhia. Após a descontinuidade de alguns negócios pouco rentáveis, esperamos resultados mais eficientes e consistentes.

Receita Por Vertical (R$b): Expansão com diversificação

Lucro Líquido Por Vertical (R$m): Melhora t/t nas verticais, Demais Negócios positivando

Na visão consolidada, os prêmios emitidos expandiram +6,4% t/t e +7,8% a/a, guiado pelos segmentos de Saúde e Odontologia, Patrimonial e Vida, e os prêmios ganhos cresceram +3,2% t/t e +12,4% a/a. O índice combinado chegou a 90,1%, melhora de -2,3pp t/t, mas piora de 1,8pp a/a, impactado principalmente pelo índice de sinistralidade (-1,4pp t/t e +2,4pp a/a). O resultado financeiro também foi positivo, crescendo +96,8% t/t e +14,4% a/a.

Rentabilidade (ROAE) Por Vertical: Melhora t/t nas verticais

Continuamos confiantes de que a estratégia da Porto levará a um patamar de rentabilidade sustentável acima de 20% no médio-longo prazo. Acreditamos que as ações estão sendo negociadas a múltiplos atrativos, com 9,8x P/E 2024e, 8,9x P/E 2025e e 2,0x P/VP 2024e, além de um dividend yield de 5,9% em 2025. Portanto, reiteramos nossa recomendação de COMPRAR com preço-alvo de R$ 50,60, refletindo um upside de +28,3%.

Porto (PSSA3) | Resultado 3T24: Lucro resiliente, acima das expectativas

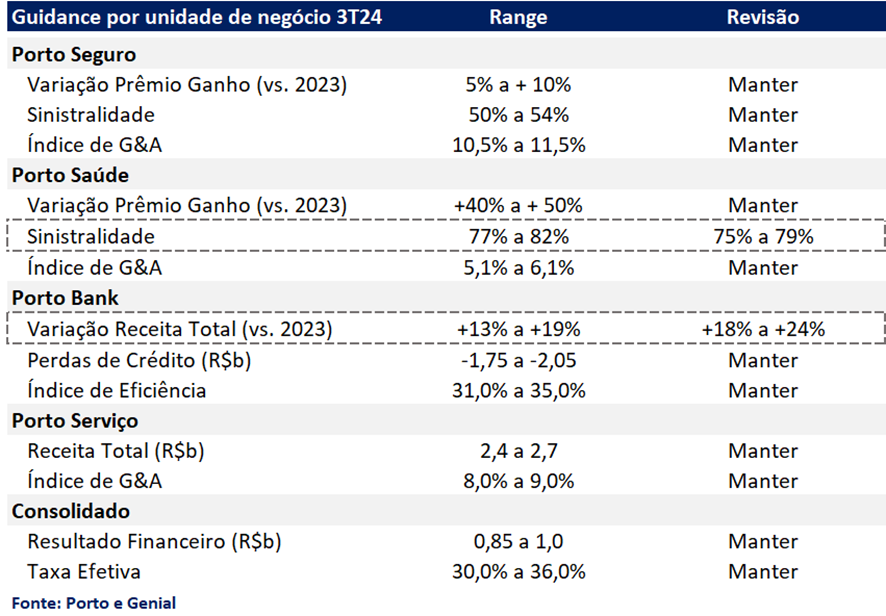

Guidance: Revisão com Receitas para cima e Sinistralidade para baixo

A Porto revisou seu guidance para 2024, trazendo mudanças otimistas em duas áreas-chave. Na vertical Saúde, a companhia melhorou a expectativa de sinistralidade, ajustando a faixa para 75%-79% (anteriormente entre 77%-82%). Além disso, no Porto Bank, a projeção de crescimento de receitas também foi revisada para cima, agora com expectativa de expansão entre 18% e 24%, em comparação ao intervalo anterior de 13%-19%.

Guidance 3T24: Revisado

Prêmios (Consolidado): Mais devagar, mas avançando

Os prêmios emitidos pela Porto Seguro totalizaram R$ 7,49 bilhões no 3T24, com uma expansão sequencial de +6,4% t/t e +7,8% a/a. O crescimento foi impulsionado principalmente pelos segmentos de Saúde e Odontologia, que apresentaram um avanço significativo de +42,7% a/a e +7,4% t/t, destacando-se entre as verticais. O segmento de Vida também contribuiu para o crescimento, com um aumento de +3,2% t/t e +10,4% a/a, acompanhado pelo segmento Patrimonial, que registrou +3,3% t/t e +8,1% a/a.

Por outro lado, o principal produto da Porto Seguro, seguro de automóveis, continuou a perder representatividade dentro do conglomerado. Apesar de ter registrado um crescimento sequencial de +6,2% t/t, os prêmios emitidos no segmento caíram -4,6% na comparação anual, refletindo os desafios de mercado e a concorrência nesse setor específico.

Os prêmios ganhos totalizaram R$ 7,2 bilhões, com uma expansão de +3,2% t/t e +12,4% a/a, beneficiado por um robusto volume de vendas (prêmios emitidos) nos últimos trimestres.

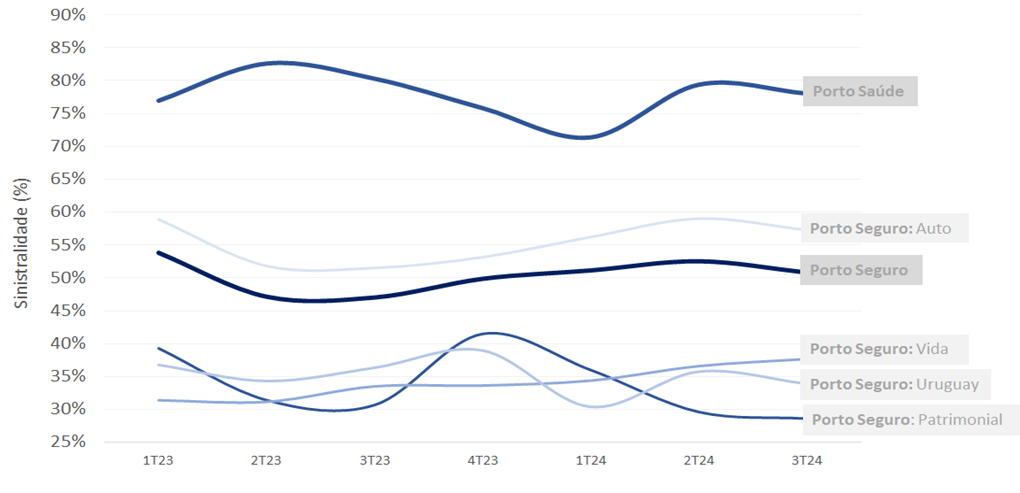

Sinistralidade (Consolidado): Bom nível apesar do comparativo difícil do ano passado

O índice de sinistralidade atingiu 56,6%, apresentando uma melhora de -1,5pp t/t, mas um aumento de +2,4 pp a/a. A queda na comparação trimestral é resultado principalmente da melhora na vertical de saúde (-1,3pp t/t) e no segmento Auto (-1,7pp t/t). Por outro lado, a piora na comparação anual deve-se à deterioração do segmento Auto (-1,7pp a/a, +5,7pp a/a), que teve um desempenho forte no ano passado, impulsionado por um período de aumentos expressivos nos preços.

Sinistralidade: Saúde e Seguro em tendência de queda

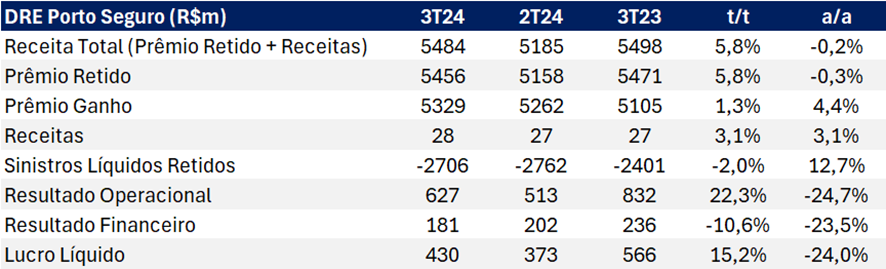

Vertical Porto Seguro (Auto, Patrimonial e Vida): Rentabilidade volta a melhorar neste trimestre após impacto climático

A vertical de seguros apresentou um lucro de R$ 429,9m (+15,2% t/t e –24,1% a/a), atingindo um Retorno sobre o Patrimônio Líquido (ROAE) de 28,9% (+4,0pp t/t e –11,5pp a/a).

A queda de lucro na comparação anual deve-se essencialmente pela elevação das despesas com sinistros (+12,7% a/a) e com comercializações (+10,0% a/a), que impulsionaram o índice combinado a expandir +4,5pp a/a. Na comparação trimestral, por outro lado, a melhora de resultado foi resultado do desempenho controlado de todas as despesas, que levou o índice combinado e reduzir -2pp t/t. Esses fatores levaram o resultado operacional avançar +22,3% t/t, mas retrair -24,7% a/a.

A dinâmica dos prêmios retidos (+5,8% t/t e -0,3%) foi impulsionada pelos segmentos Patrimonial e Vida, enquanto o segmento Auto seguiu sob pressão, de acordo com a estratégia da empresa de preservar margem em detrimento de um crescimento mais agressivo e expansão de market share. Os prêmios ganhos cresceram +1,3% t/t e +4,4% a/a.

Principais pontos da Vertical Seguros

Auto:

- Prêmios Retidos: Aumentaram +6,2% a/a, mas retraíram -4,6%. A retração anual é resultado da política de precificação que a Porto tem implementado, preservando margem em detrimento de crescimento e market-share.

- Sinistralidade: Cresceu +5,7 pp a/a, mas retraiu -1,7 pp t/t, atingindo 57,3%. A melhora t/t deve-se a base comparativa do 2T24, que foi impactado pelas enchentes no RS.

Patrimonial:

- Prêmios Retidos: Cresceram +8,1% a/a e +3,3% t/t. A melhoria foi impulsionada pelo seguro de transportes, imobiliário e pela manutenção da expansão acelerada nos seguros de Celulares.

- Índice de Sinistralidade: Melhorou, com uma redução de -2,1 pp a/a e -1,0 pp t/t, alcançando 28,6%. Considerando a Sinistralidade ajustada do 3T23, que inclui o markup de Assistência, a redução a/a seria ainda mais expressiva em -4,0pp. Essa melhoria reflete o aprimoramento na subscrição de riscos e a base comparativa fraca do 2T24 que foi afetado pelo desastre no RS.

Vida:

- Prêmios Retidos: Cresceram +10,4% a/a e +3,2% t/t, impulsionado pelo crescimento no número de vidas seguradas (+25,8% a/a). Por outro lado, a mudança de mix com o crescimento em produtos de menor ticket gerou uma expansão de prêmios, ainda que positiva, inferior à do número de vidas.

- Quantidade de Vidas Seguradas: Aumento expressivo de 25,8% a/a.

- Sinistralidade: Ficou em 37,7%, com um aumento de +4,2 pp a/a +1,1 pp t/t.

DRE Porto Seguro 3Q24 (R$m)

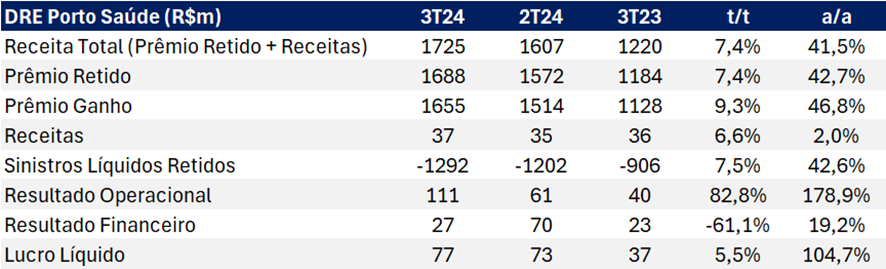

Vertical Porto Saúde (Saúde + Odonto): Melhora na sinistralidade impulsiona lucro

A vertical continuou a expandir de forma acelerada no trimestre, alcançando um total de prêmios ganhos (receita) de R$ 1,73b, crescimento robusto de +7,4% t/t +41,5% a/a. O forte desempenho é dado pelo semento de Saúde, que apresentou uma expressiva expansão de +7,5% t/t e +43,5% a/a, atingindo R$ 1,64b.

O índice de sinistralidade da unidade de saúde e odontologia foi de 79,2%, representando uma melhora de -1,3 pp t/t e -2,3 pp a/a. Esse avanço positivo ocorreu apesar da sazonalidade desfavorável do período, marcada pelo aumento de incidências de doenças respiratórias. Projetamos uma continuidade na melhora da sinistralidade, impulsionada pela estratégia de verticalização virtual da unidade, que inclui uma precificação assertiva das novas vendas, ações robustas de combate a fraudes e o lançamento de novas famílias de produtos, aproximando o índice de sinistralidade aos níveis pré-pandêmicos.

O lucro líquido atingiu R$ 76,7m, refletindo uma expressiva expansão de +5,5% t/t e +104,7% a/a. Vale ressaltar que o lucro líquido reportado no 2T24 inclui um impacto positivo não recorrente de R$ 23,4m, referente a transação com a Oncoclínicas – excluindo esse impacto, a expansão t/t seria de +55,6%. A rentabilidade permaneceu em níveis atrativos, com um ROE de 22,2%, o que representa uma estabilidade na visão t/t (+0,0 pp), mas ainda assim um aumento robusto de +8,8 pp a/a.

DRE Porto Saúde 3Q24 (R$m)

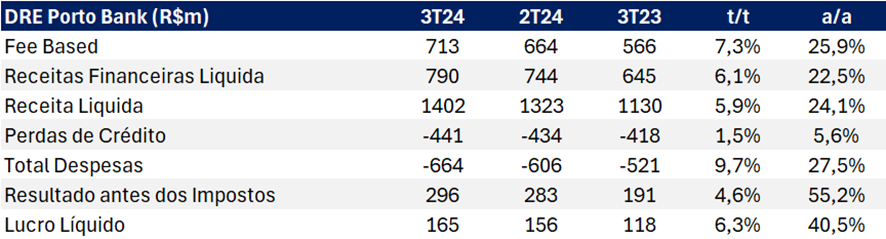

Vertical Porto Bank: Expansão de lucro consistentes

A vertical Porto Bank apresentou um lucro líquido de R$ 165,4m no 3T24, crescimento de +6,3% t/t e +40,5% a/a, refletindo o foco da Porto em produtos de crédito em clientes com relacionamento e diversificação de receitas com complementaridade do portfólio de produtos. Com isso, reportaram uma melhora na rentabilidade (ROAE) para 29,0% (+0,6 pp t/t e +2,4 pp a/a) – na videoconferência, mencionaram uma expectativa de manter essa tendência de ROAE alto para os próximos períodos, sustentada pelo crescimento de negócios de acúmulo, como Consórcios, o que justificam níveis de ROAE mais altos.

A carteira de crédito teve um crescimento moderado, atingindo R$ 18,2b (+2,2% t/t e +9,2% a/a), impulsionada principalmente pela carteira de cartões de crédito, que alcançou R$ 15,7b (+12,2% a/a).

O destaque ficou com a melhora da qualidade da carteira de crédito. O índice de inadimplência acima de 90 dias em 6,4%, se mantendo estável vs. o 2T24 (+0,0 pp t/t), e com recuo marginal vs. o 3T24 (-0,1pp a/a), seguindo abaixo da média de mercado de 7,2%, que aumentou em +0,1pp t/t. As novas safras vêm apresentando boa performance, indicando a efetividade das políticas de concessão, priorizando o crédito para clientes de baixo risco. As perdas de crédito (PDD) totalizaram R$ 441,2m no 3T24, com um aumento de +1,5% t/t e um aumento mais expressivo de +5,6% a/a, mas considerando crescimento de receitas a/a de +23,6% e expansão de ROAE a/a de +2,4pp, a PDD se mantém em trajetória saudável. O custo de crédito ficou em 8,3%, apresentando uma piora de +0,1 pp t/t, mas uma melhora de -0,3 pp a/a. Por fim, o índice de cobertura se manteve em 133%, ficando estável no t/t (+0,0 pp), mas ainda bem acima vs. o 3T23 (+19 pp a/a), impulsionado pela redução do saldo com atraso acima de 90 dias e do aumento da recuperação de clientes em write-off, que conservadoramente mantiveram uma alta provisão

Outros Destaques: Crescimento de Consórcio, Locação e Garantia. Além dos resultados do crédito, o Porto Bank também apresentou crescimento significativo em outras áreas. As receitas de Consórcio atingiram R$ 314m, registrando um aumento robusto de 37,6% a/a. As receitas de Soluções Financeiras de Locação e Garantia também se mantiveram em trajetória de crescimento consistente, com um avanço de 20,2% a/a.

DRE Porto Bank 3Q24 (R$m)

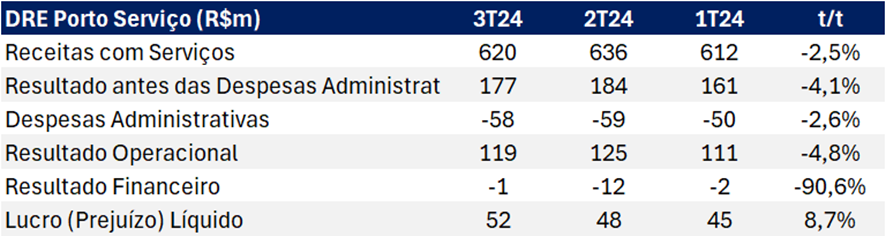

Vertical Porto Serviço: Queda na receita, mas melhora no lucro

A nova vertical, que iniciou a divulgação de resultados no 1T24, reportou uma retração de receita líquida de -2,6% t/t, totalizando R$ 474m. O EBITDA foi de R$ 105,5m, representando uma queda de -1,9% t/t, com margem EBITDA de 17% (+0,1 pp t/t). O lucro líquido da vertical cresceu +8,7% t/t, atingindo R$ 52,5m, enquanto a rentabilidade (ROE) avançou para 23,8%, um incremento de +1,8 pp t/t.

Em 2024, a empresa passou por um processo de reestruturação interna relevante, com foco no fortalecimento de sua posição no mercado. Durante os segundo e terceiro trimestres, foram estabelecidas cerca de 10 parcerias estratégicas, consolidando sua presença no setor. Além disso, em junho, uma ativação de marca realizada em parceria com um grande varejista gerou um aumento no reconhecimento da marca Porto.

Receitas e Clientes: Vertical Porto Serviços

DRE Porto Serviço 3Q24 (R$m)

Outros Negócios: No Positivo

Com a adoção da vertical Porto Serviços, a companhia realinhou seus outros negócios para a linha de “demais negócios e outros”. Esta linha, que inclui iniciativas como o carro por assinatura, asset management e o excesso de capital, voltou a apresentar resultados positivos, registrando um lucro líquido de R$ 14,6m – após uma sequência de prejuízos desde o 3T23.

A unidade deve passar a ter resultados positivos após vários trimestres reportando prejuízos por conta da descontinuação do carro por assinatura.

Resultado financeiro: Boa recuperação t/t, mas ainda abaixo do CDI

No 3T24, o resultado financeiro alcançou R$ 293,6m (excluindo Previdência e rolagem de títulos), refletindo uma rentabilidade de 83,2% do CDI (vs 69,3% CDI no 2T24), apresentando uma alta significativa de +30,7% t/t, mas estabilidade anual (-0,5% a/a). Os resultados no trimestre, quando comparados ao CDI, foram impactados pelas alocações em ativos de renda fixa indexados à inflação e pré-fixados, que sofreram marcação a mercado (MTM). No consolidado, o resultado financeiro totalizou R$ 264m, com uma expansão de +47,5% t/t e +25,9% a/a.

Imposto: Beneficiado pelo JCP

A alíquota de imposto ficou em 27,8% no trimestre, abaixo de nossa estimativa e da alíquota do 2T24, ambas em 33%, beneficiada pelo pagamento de R$ 263 milhões em Juros sobre o Capital Próprio (JCP) no período.