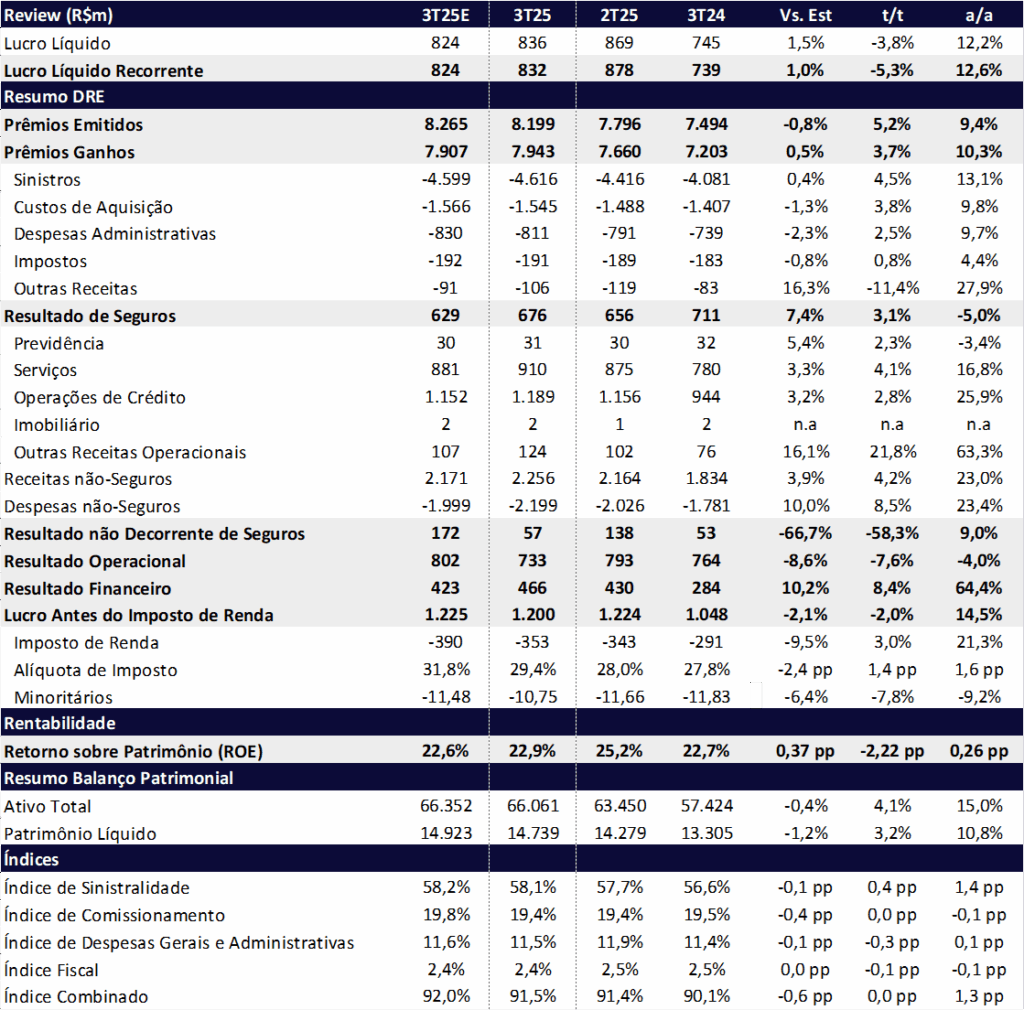

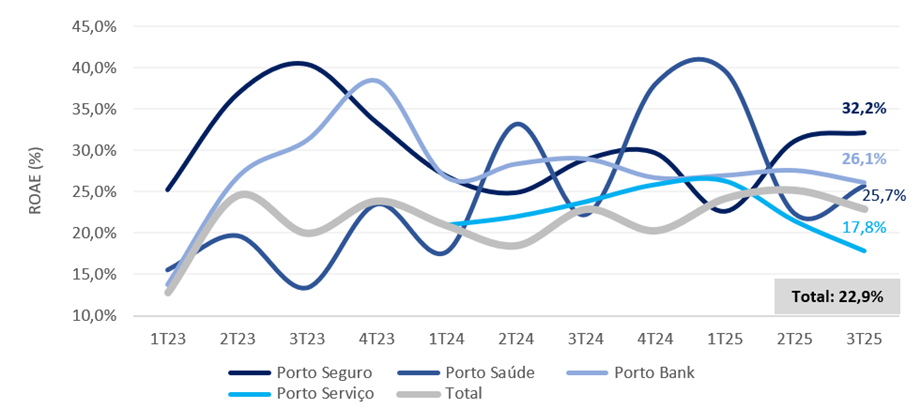

A Porto reportou lucro líquido de R$ 832 milhões no 3T25, alta de +12,6% a/a, ainda que com leve retração de -5,3% t/t, em linha com o consenso e nossas estimativas. Apesar da acomodação sequencial frente ao forte resultado do 2T25, nossa leitura do trimestre permanece positiva, refletindo uma performance consistente e rentável. O ROE consolidado foi de 22,9% (+0,3 pp a/a; -2,2 pp t/t), marcando o quinto trimestre consecutivo acima de 20%.

Com a rentabilidade consolidada em patamares elevados, a Porto continua priorizando produtos de maior margem, o que sustenta a manutenção ou até melhora de ROE, ainda que em ritmo mais gradual.

Na principal vertical, o segmento de Seguro Auto, cujo retorno segue mais pressionado, tem crescido menos neste ponto do ciclo — mas o CEO da vertical de Seguros projeta melhora desse mercado em 2026. Como consequência, as demais verticais — excluindo a unidade de seguros — ampliaram sua participação no lucro consolidado em 4 pp, passando a representar 44% do total.

A Porto vem intensificando esforços para aumentar a diversificação do portfólio e o cross-selling, aproveitando sua ampla rede de corretores para capturar ganhos de eficiência e escala.

O trimestre foi novamente impulsionado pelo forte resultado financeiro, beneficiado pelo elevado patamar da taxa Selic. O resultado financeiro somou R$ 466 milhões, avanço expressivo de +8,4% t/t e +64,4% a/a.

Na visão consolidada, os prêmios emitidos cresceram +5,2% t/t e +9,4% a/a, com destaque para Saúde, Odonto, Patrimonial e Vida, compensando o crescimento mais fraco em Auto. Os prêmios ganhos avançaram +3,7% t/t e +10,3% a/a.

O índice combinado ficou em 91,5%, estável no trimestre, mas leve piora +1,0 pp a/a, refletindo principalmente o aumento da sinistralidade (+1,4 pp a/a).

A Porto Saúde foi novamente o destaque, com lucro de R$ 126 milhões (+19,7% t/t; +64,7% a/a) e ROE de 25,7% (+3,4 pp t/t; +3,5 pp a/a), refletindo forte expansão de prêmios e sinistralidade controlada.

Do lado mais desafiador, observamos o baixo crescimento de prêmios do Seguro Auto (+0,9% a/a), redução de receitas na Porto Serviços (–3,0% t/t e –2,4% a/a) e alta da inadimplência no Porto Bank, que atingiu 7,2% (+0,3 pp t/t; +1,2 pp a/a).

Valuation: Reiteramos COMPRA

Mantemos nossa tese de que a Porto deve continuar sustentando um ROE acima de 20% no médio-longo prazo, com menor dependência do seguro Auto e crescente contribuição das demais verticais. O crescimento deve seguir apoiado no uso eficiente da base de corretores, que impulsiona o cross-selling de produtos de maior rentabilidade.

A Porto segue como nossa top pick no setor de Seguros, com preço-alvo de R$ 69,00, implicando um potencial de valorização de +45,6%.

Acreditamos que as ações (PSSA3) permanecem negociando a múltiplos razoavelmente atrativos: 9,1x P/E 2025e, 8,1x P/E 2026e, 1,97x P/VP 2025e, além de um dividend yield estimado em 5,7% para 2025.

Porto (PSSA3) | Resultado 3T25: Forte Resultado Financeiro Impulsiona Lucro na Visão Anual

ROE por Vertical (%): Rentabilidade Robusta

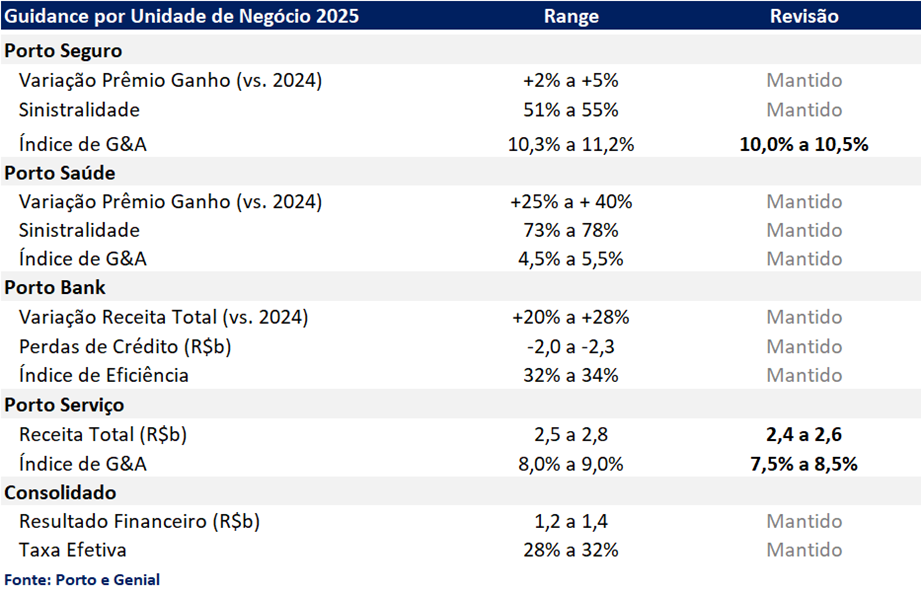

Guidance: Revisado

A Porto revisou parte do seu guidance para 2025. No geral, vemos o resultado líquido das revisões como positivo, mas sem muito impacto para o desfecho do ano. As principais alterações foram:

- Porto Seguro: redução da projeção do índice de G&A, de 10,3%–11,2% para 10,0%–10,5%.

- Porto Serviços: redução da projeção de receita, de R$ 2,5–2,8 bilhões para R$ 2,4–2,6 bilhões, apesar da queda estimada no índice de G&A, de 8,0%–9,0% para 7,5%–8,5%.

Guidance 2025: Revisão em Porto Seguro e Porto Serviço

Prêmios (Consolidado): Crescimento Segue Sustentado pela Diversificação do Portfólio

A Porto registrou R$ 8,2 bilhões em prêmios emitidos no 3T25, sólido avanço de +5,2% t/t +9,4% a/a. O crescimento segue sustentado pela diversificação do portfólio, com destaque para Saúde e Odontologia, que vêm ganhando relevância dentro do conglomerado.

- Saúde e Odonto: manteve ritmo acelerado, com alta de +6,8% t/t e +28,9% a/a, consolidando-se como um dos principais vetores de crescimento. O desempenho foi impulsionado pelo fortalecimento do canal corretor e pela expansão da base de beneficiários.

- Vida: registrou estabilidade no trimestre (-0,1% t/t) e avanço de +12,9% a/a, totalizando R$480 milhões no 3T25, beneficiado principalmente pelas carteiras de Prestamista e Vida Coletivo.

- Patrimonial: avançou +7,5% t/t e +10,7% a/a, alcançando R$ 939 milhões, sustentado pela expansão dos seguros corporativos Empresarial e Responsabilidade Civil Profissional.

- Automóveis: o seguro Auto segue perdendo participação relativa dentro da Porto, com avanço de +4,1% t/t e +0,9% a/a, alancando R$ 4,07 bilhões no trimestre. Apesar da leve recuperação sequencial, o segmento continua enfrentando forte pressão competitiva em um mercado maduro e altamente disputado.

Índice Combinado e Sinistralidade (Consolidado): Piora t/t e a/a

O índice de sinistralidade consolidado encerrou o 3T25 em 58,1%, alta de +0,4 pp t/t e +1,4 pp a/a. Setorialmente, o destaque negativo ficou para Vida (+7,3 pp t/t; +1,8 pp a/a) e Patrimonial (+5,5 pp t/t; +2,1 pp a/a), enquanto Auto apresentou melhora de –0,3 pp t/t, porém piora de +1,0 pp a/a. Já Saúde manteve estabilidade (–0,1 pp t/t) e registrou melhora anual (–0,9 pp a/a).

O índice combinado ficou em 91,5%, estável no trimestre, mas leve piora +1,0 pp a/a, refletindo principalmente o aumento da sinistralidade (+1,4 pp a/a).

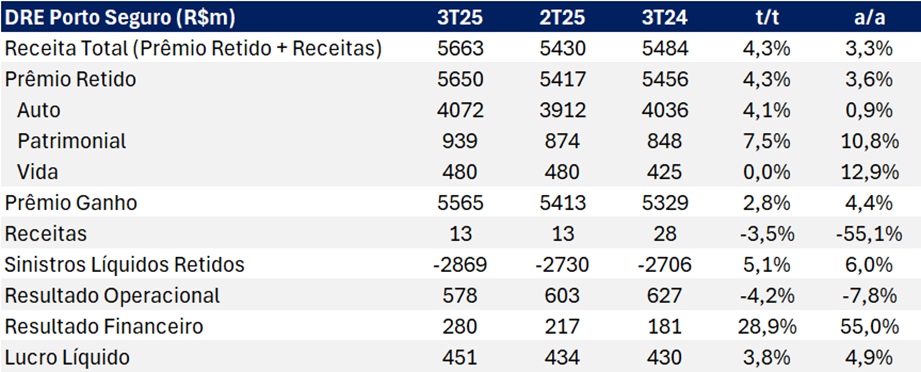

Vertical Porto Seguro (Auto, Patrimonial e Vida): Expansão Acelerada dos Segmentos Mais Rentáveis

A vertical de seguros reportou lucro de R$ 451 milhões no 3T25, alta de +3,8% t/t e +4,9% a/a. O resultado foi impulsionado principalmente pelo forte resultado financeiro (+28,9% t/t e +55,0% a/a). Como reflexo, o ROE da operação avançou +1,0pp t/t e +3,2pp a/a, encerrando o trimestre em 32,2%.

DRE Porto Seguro 3T25 (R$m): Resultado Financeiro Impulsiona Lucro

Desempenho por Segmento

Auto

- Prêmios Emitidos: Totalizaram R$ 4,07 bilhões, crescimento de +4,1% t/t e +0,9% a/a, acompanhando a expansão de +4,3% a/a da frota segurada.

- Sinistralidade: Atingiu 58,2%, queda de -0,3 pp t/t, mas piora de +1,0 pp a/a, permanecendo em patamares saudáveis.

Patrimonial

- Prêmios Emitidos: Somaram R$ 939 milhões, avanço de +7,5% t/t e +10,7% a/a, impulsionados pelas linhas Empresarial e Responsabilidade Civil Profissional.

- Sinistralidade: Foi de 30,7%, deterioração de +5,5 pp t/t e +2,1pp a/a, refletindo base comparativa melhor do trimestre anterior.

Vida

- Prêmios Emitidos: Totalizaram R$ 480 milhões, praticamente estáveis t/t (–0,1%) e com crescimento de +12,9% a/a, sustentados pelo bom desempenho de Vida Coletivo e Prestamista.

- Sinistralidade: Registrou 39,5%, deterioração de +7,3 pp t/t e +1,8 pp a/a, devido à normalização após base excepcionalmente baixa no trimestre anterior.

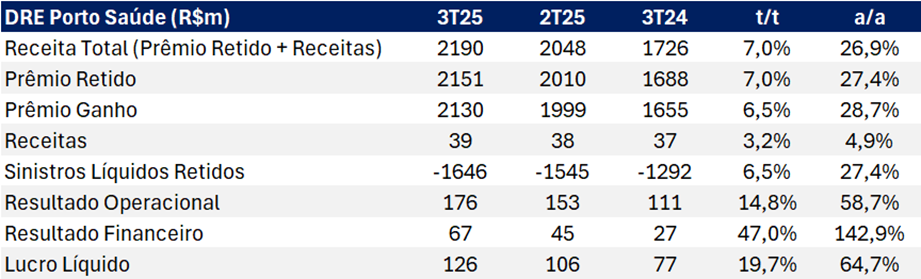

Vertical Porto Saúde (Saúde + Odonto): Destaque Positivo

A vertical reportou lucro líquido de R$ 126,3 milhões no 3T25, forte alta de +64,7% a/a e +19,7% t/t, sustentada por expansão da base de beneficiários e melhora da sinistralidade. O ROE da unidade atingiu 25,7%, avanço de +3,4 pp t/t e +3,5 pp a/a.

DRE Porto Saúde 3T25 (R$m): Sólido Resultado

Os prêmios emitidos somaram R$ 2,2 bilhões, crescimento de +7,0% t/t e +26,9% a/a, com destaque para o segmento de Saúde, que cresceu +7,0% t/t e +27,7% a/a. A base de beneficiários chegou a 784 mil vidas em Saúde (+22,3% a/a; +4,4% t/t), marcando o 20º trimestre consecutivo de expansão do segmento de Saúde.

A sinistralidade combinada de Saúde + Odonto foi de 77,3% no 3T25, leve melhora de –0,8 pp a/a e estável t/t, apoiada pelas iniciativas de verticalização virtual, parcerias, combate a fraudes e novos produtos. Já o índice combinado da unidade apresentou melhora anual de –1,7 pp, atingindo 92,0%, refletindo maior eficiência administrativa e menores despesas comerciais.

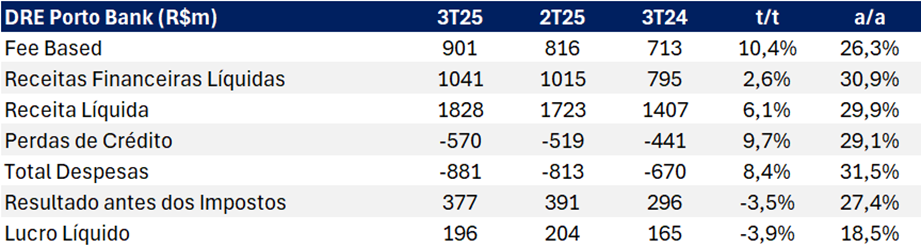

Vertical Porto Bank: Forte Evolução de Receitas, Apesar de Pressão em Inadimplência

A vertical Porto Bank reportou lucro líquido de R$ 196 milhões no 3T25, queda de –3,9% t/t, mas alta de +18,5% a/a. O ROE atingiu 26,1%, recuo de –1,5 pp t/t e –2,9 pp a/a.

DRE Porto Bank 3T25 (R$m): Bom Desempenho

A receita total alcançou R$ 1,9 bilhão (+6,1% t/t e 28,7% a/a), enquanto a carteira de crédito atingiu R$ 21,7 bilhões, avançando +19,5% a/a, sustentada pela expansão contínua da carteira de cartões, que somou R$ 18,9 bilhões (+20,6% a/a) e segue como principal motor de crescimento.

A inadimplência acima de 90 dias encerrou o trimestre em 7,2%, alta de +0,3 pp t/t e +0,8 pp a/a.

O índice de cobertura encerrou o trimestre em 130%, variação de +1 pp t/t e –3 pp a/a.

Outros Destaques Bank: Expansão em Consórcio, Locação e Garantia

Além do crescimento na carteira de crédito, o Porto Bank segue com foco na diversificação de suas fontes de receita em linhas com maior ROE. Os destaques incluem:

- Consórcio: as receitas atingiram R$ 416,1 milhões no 3T25 (+30,2% a/a), impulsionadas pela expansão da carteira de crédito administrada, que alcançou R$ 102,5 bilhões (+30,6% a/a), com crescimento consistente nas modalidades de veículos (+33,5% a/a) e imóveis (+29,9% a/a).

- Soluções Financeiras de Locação e Garantia (Riscos Financeiros): as receitas somaram R$ 323,8 milhões no 3T25 (+17,5% a/a), sustentadas pelo aumento no número de contratos ativos (+6,5% a/a), além do crescimento da carteira de capitalização (+22,3% a/a), que alcançou R$ 2,3 bilhões.

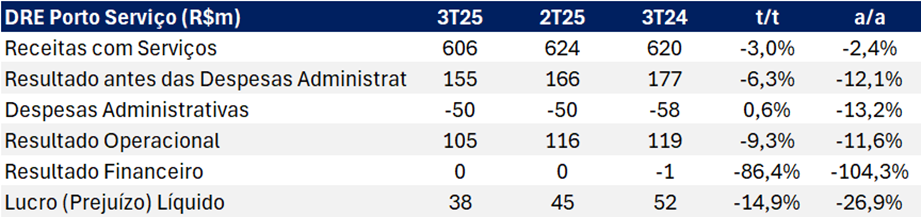

Vertical Porto Serviço: Desempenho Pressionado por Menor Volume de Atendimentos

A vertical Porto Serviço reportou lucro líquido de R$ 38 milhões no 3T25, queda de –14,9% t/t e –26,9% a/a.

DRE Porto Serviço 3T25 (R$m): Desempenho Mais Fraco no Trimestre

A receita líquida somou R$ 606 milhões, recuo de –3,0% t/t e –2,4% a/a. O resultado do trimestre foi pressionado pela queda nas receitas da Parceria Porto Seguro, de –2,0% t/t e –2,0% a/a, influenciada por menor número de atendimentos no período, além da retração nas Parcerias Estratégicas (–6,3% t/t; –4,6% a/a).

Como resultado, a margem EBITDA caiu para 15,0%, queda de –1,2 pp t/t e –2,0 pp a/a. O ROE também retraiu para 17,8%, queda de –3,6 pp t/t e –6,0 pp a/a.

Demais Negócios e Outros: Avanço na Base Anual, Mas Com Queda Sequencial

A vertical de Demais Negócios reportou lucro de R$ 20 milhões no 3T25, avanço de +39,1% a/a, mas queda expressiva de –77,2% t/t, impactado por um resultado financeiro mais fraco (-68,0% t/t).

Resultado Financeiro: Forte Crescimento Anual

O resultado financeiro foi o grande impulsionador do lucro no trimestre, totalizando R$ 466 milhões, representando forte alta de +64,4% a/a e avanço de +8,4% t/t. O desempenho segue beneficiado pelo elevado patamar da taxa de juros. A rentabilidade atingiu 76,7% do CDI, ficando abaixo do benchmark em função da alocação em títulos indexados à inflação.

Imposto: Aumento da Alíquota Atrapalha Avanço do Lucro Sequencialmente

A alíquota efetiva de impostos foi de 29,4%, beneficiada pelo pagamento de Juros sobre Capital Próprio (JCP) no período, mas registrando aumento de +1,4pp t/t e +1,6pp a/a.