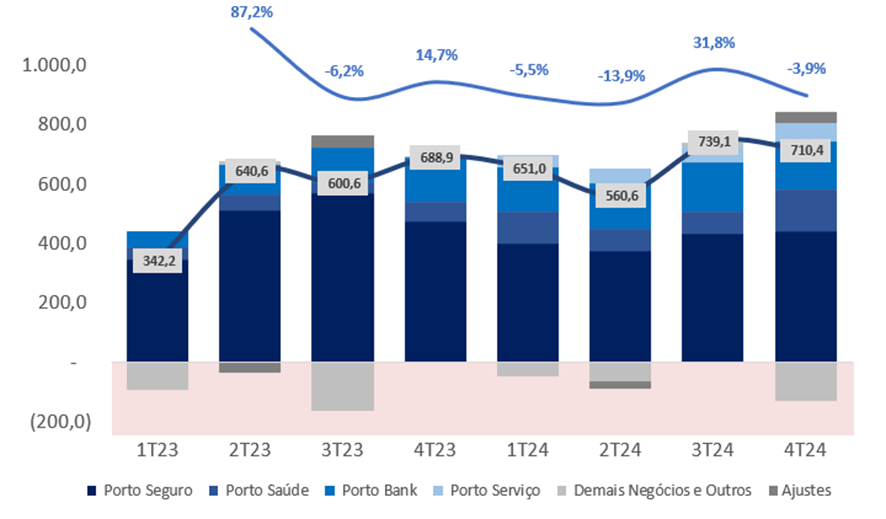

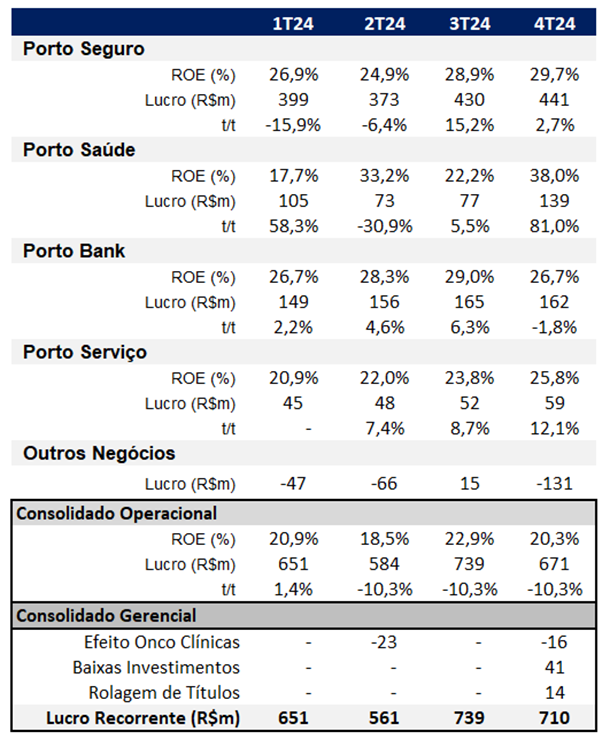

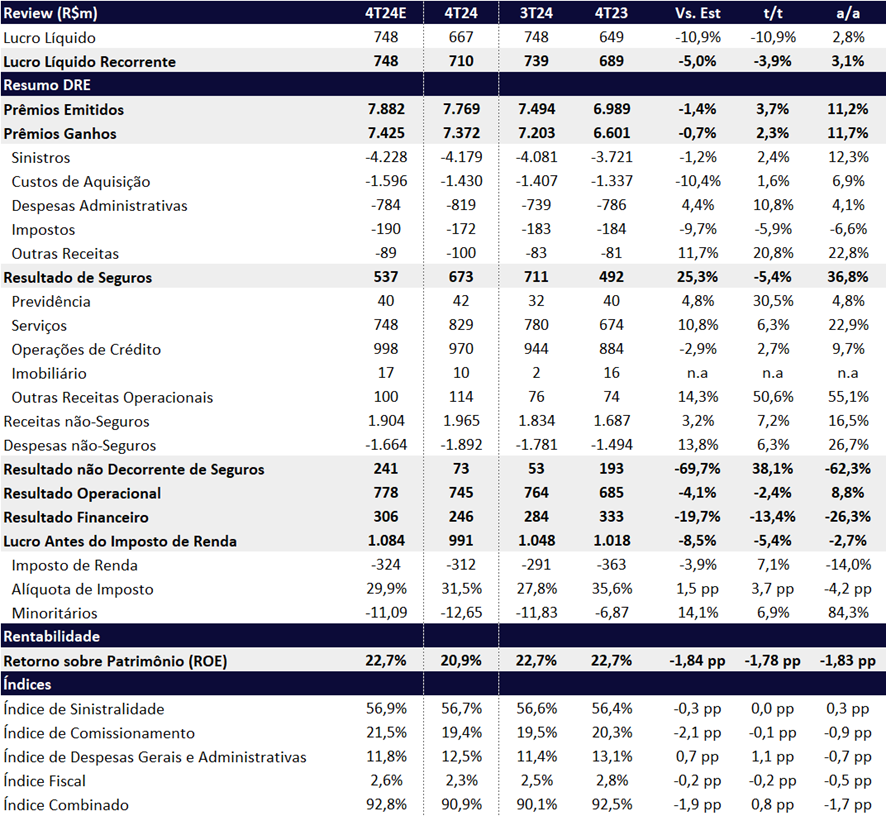

A Porto encerrou o 4T24 com um lucro líquido recorrente de R$ 710 milhões, representando uma queda de -3,9% t/t, mas ainda registrando uma alta de +3,0% a/a. O resultado ficou 5,0% abaixo de nossas expectativas e 4,4% aquém do consenso do mercado, impactado principalmente pelo prejuízo de R$ 130,7 milhões na vertical de demais negócios, que pressionou o desempenho consolidado. Como reflexo, o ROE consolidado recuou para 20,9% (-1,8 pp a/a).

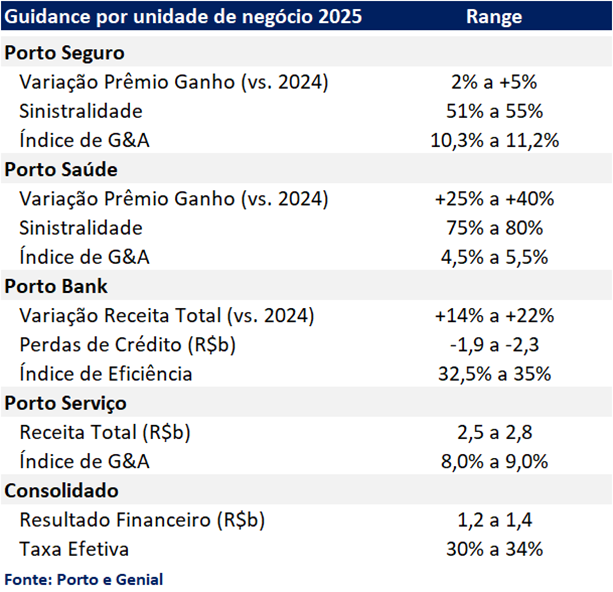

Olhando para 2025, o novo guidance reforça a continuidade da estratégia de diversificação, crescimento sustentável e rentabilidade, com destaque para o crescimento do resultado financeiro e para a unidade de Saúde, que deve manter um ritmo elevado de expansão nos prêmios. Nossa simulação do guidance indica um lucro de R$ 3,1 bilhões no ponto médio, em linha com nossa projeção de R$ 3,15 bilhões, representando um crescimento sólido de 17,5% a/a.

Todas as principais verticais apresentaram sólido desempenho no 4T24, com destaque para a unidade de Saúde, que, beneficiada pelo ganho de escala, segue melhorando sua rentabilidade de forma acelerada. O lucro da vertical saltou +80% t/t, atingindo R$ 139 milhões e ROE de 38% no trimestre.

Lucro Líquido Por Vertical (R$m, variação t/t):

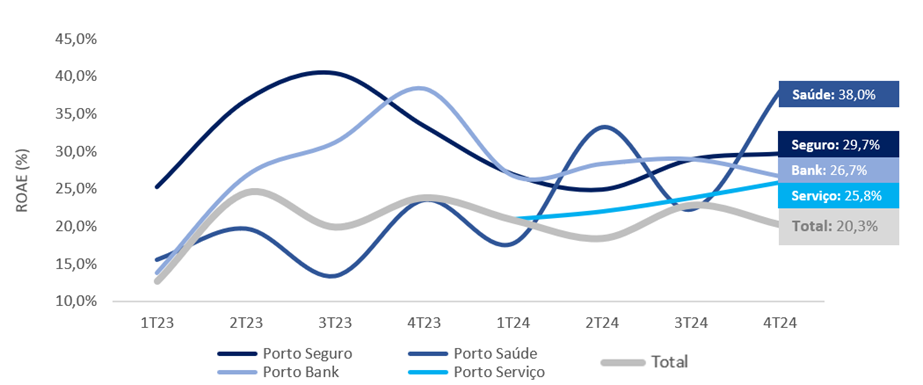

Rentabilidade Por Vertical: Queda de ROE no 4T24

A boa notícia é que a vertical de demais negócios deve ficar no terreno positivo em 2025. O 4T24 representa o ponto final dos write-offs relacionados às unidades em descontinuidade, como Carro Fácil/MobiTech e Tech Fácil, que impactaram negativamente o lucro da vertical em R$ 41 milhões no 4T24 e totalizaram R$ 100 milhões ao longo de 2024.

Durante o conference call, a gestão destacou que, com a conclusão dessas despesas não recorrentes, espera-se que os demais negócios — incluindo segmentos como Renova, Asset e o resultado financeiro da holding — apresentem contribuição positiva já em 2025, marcando uma inflexão importante para o desempenho consolidado da companhia.

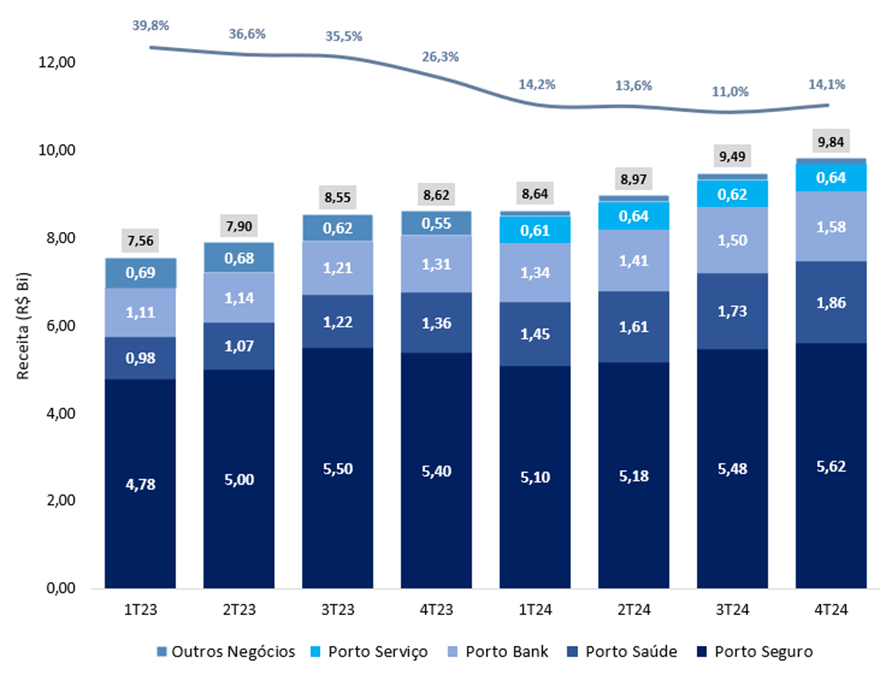

Apesar do lucro mais fraco t/t, os resultados operacionais das principais verticais foram bem positivos, com receitas totais atingindo R$ 10 bilhões (+14% a/a), impulsionadas pela expansão da base de clientes e pelo avanço nos segmentos de seguros, saúde e soluções financeiras. A companhia manteve disciplina na precificação e no controle da sinistralidade, praticamente sem movimentações no índice de sinistralidade (56,7%).

Receita Por Vertical (R$b): Crescimento de Dois Dígitos

ROE por Vertical (R$m): Segmentos Mais Rentáveis Impulsionam Salto do ROE Estrutural de 15% para Acima de 20%

Reiteramos nossa recomendação de COMPRAR, com preço-alvo de R$ 50,0, refletindo um upside de +27,3%. As ações da Porto (PSSA3) estão sendo negociadas a múltiplos atrativos, com 9,3x P/E 2024e, 8,1x P/E 2025e e 2,0x P/VP 2024e, além de um dividend yield de 6,5% em 2025.

Porto (PSSA3) | Resultado 4T24: Lucro Abaixo das Expectativas, Impactado pelos Demais Negócios

Guidance: Crescimento com Destaque para Resultado Financeiro e Porto Saúde

O guidance para 2025 reforça a continuidade da estratégia de diversificação e rentabilidade, com destaque para o crescimento do resultado financeiro e para a unidade de Saúde. Nossa simulação do guidance aponta para um lucro líquido implícito de R$ 3,1 bilhão no ponto médio, representando uma alta de +17,3% a/a.

O guidance para 2025 reforça a estratégia de diversificação e rentabilidade, com dois principais motores:

- Expansão do resultado financeiro, beneficiado pela expectativa de juros elevados ao longo do ano.

- Forte crescimento da vertical Porto Saúde, consolidando-se como um dos principais vetores de rentabilidade da companhia.

Nossa simulação do guidance indica um lucro líquido implícito de R$ 3,1 bilhões no ponto médio, representando uma alta de +17,3% a/a. Esse crescimento deve ser sustentado pelo avanço da Porto Saúde, melhora da eficiência operacional e contribuição mais forte do resultado financeiro.

Guidance 2025: Financeiro, Saúde e Bank Devem Impulsionar Lucro

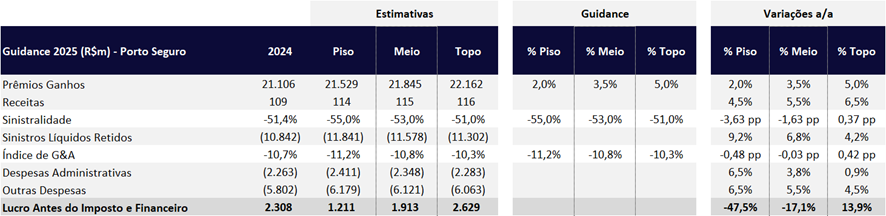

Guidance 2025: Estimativa para Porto Seguro

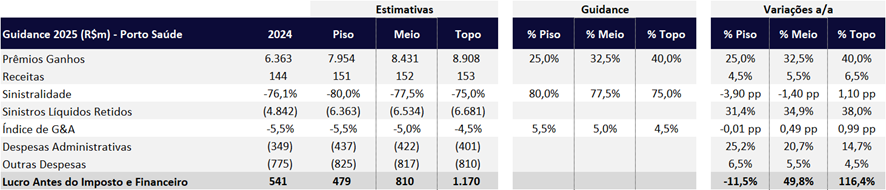

Guidance 2025: Estimativa para Porto Saúde

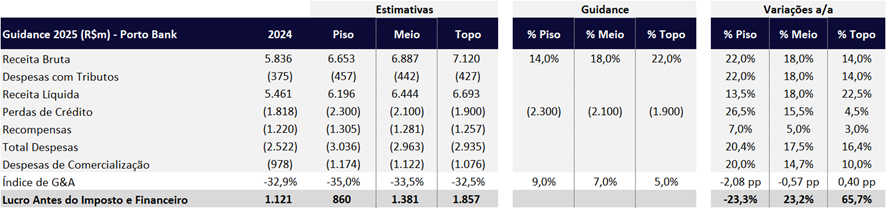

Guidance 2025: Estimativa para Porto Bank

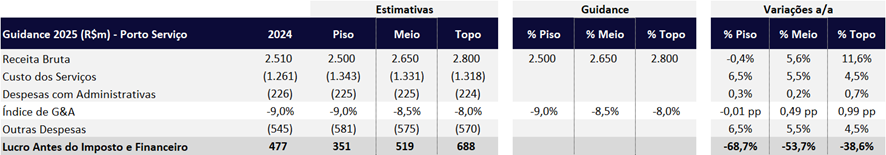

Guidance 2025: Estimativa para Porto Serviço

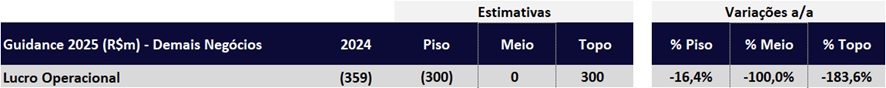

Guidance 2025: Estimativa para Demais Negócios

Guidance 2025 | Simulação de Lucro: Lucro de R$ 3,1b em 2025, 17,3% a/a

Por outro lado, o guidance para 2025também aponta para uma desaceleração no crescimento da vertical de Seguros, acompanhada por um aumento na sinistralidade. A gestão destacou que a dinâmica de cada vertical da Porto Seguro em 2025 deverá seguir um padrão semelhante ao observado em 2024, com algumas tendências importantes:

- Perda de Representatividade do Seguro Auto:

A linha de Seguro Auto deve continuar perdendo participação relativa dentro do portfólio da companhia. Esse movimento é resultado do crescimento mais acelerado de outras linhas de seguro, como Patrimonial e Vida, que apresentam maior rentabilidade e menor volatilidade. A estratégia da companhia de priorizar margens sobre expansão de market share no segmento Auto, segmento mais maduro, segue alinhada à preservação da rentabilidade. - Sinistralidade em Alta, mas Sob Controle:

A projeção de aumento na sinistralidade para 2025 reflete principalmente a base comparativa mais baixa de 2024, período marcado por níveis atipicamente baixos de sinistros. A gestão explicou que esse movimento não representa uma preocupação estrutural para o grupo, mas sim uma normalização dos índices em linha com os padrões históricos.

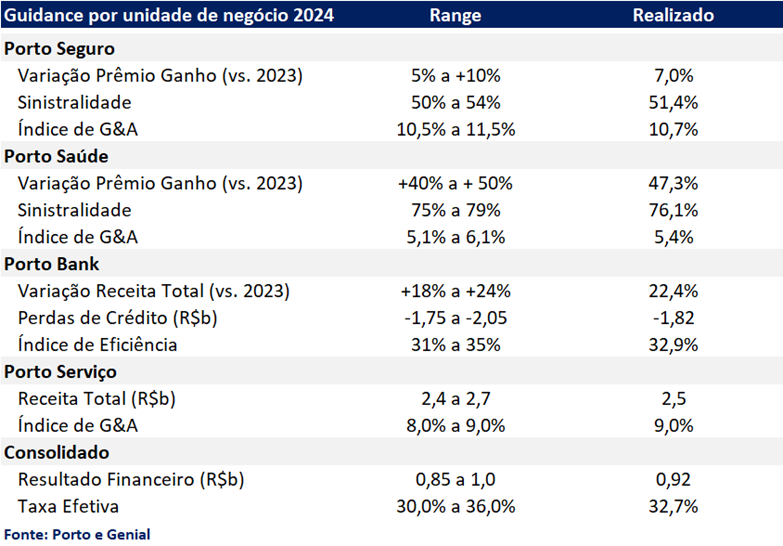

Guidance 2024: Todos os Intervalos Dentro do Guidance

Prêmios (Consolidado): Avanço Sequencial Impulsionado por Saúde

Os prêmios emitidos pela Porto totalizaram R$ 7,88 bilhões no 4T24, registrando uma expansão sequencial de +3,7% t/t e anual de +11,2% a/a. O desempenho foi liderado pelos segmentos de Saúde e Odontologia, que se destacaram com um avanço expressivo de +8,0% t/t e +38,1% a/a, consolidando sua posição como uma das principais fontes de crescimento da companhia.

Desempenho por Segmento

- Saúde e Odonto: Como mencionado, o segmento apresentou crescimento significativo, impulsionado pela estratégia assertiva de precificação, novos produtos, boa demanda e ampliação da base de clientes.

- Vida: Apesar de registrar uma queda sequencial de -4,5% t/t, o segmento apresentou forte recuperação anual, com alta de +13,8% a/a.

- Patrimonial: O segmento registrou crescimento moderado, com avanço de +3,3% t/t e +8,1% a/a, sustentado pela demanda por seguros residenciais e empresariais.

- Automóveis: O seguro de automóveis, principal produto da Porto Seguro, continuou a perder representatividade dentro do conglomerado. A linha registrou um crescimento modesto de +3,1% t/t e +3,1% a/a, impactada pelo aumento da concorrência e por um mercado mais maduro, sem grande dinamismo.

Índice Combinado e Sinistralidade (Consolidado): Estabilidade no Curto Prazo, mas Pressões Anuais no Segmento Auto

O índice de sinistralidade consolidado atingiu 56,7% no 4T24, mantendo-se estável t/t, mas apresentando um leve aumento de +0,3pp a/a. Esse avanço anual foi impulsionado pela deterioração do segmento de Auto (+0,6pp a/a), que no ano anterior havia se beneficiado de um período de reajustes expressivos nos preços das apólices.

O índice combinado ficou em 90,9%, registrando uma piora marginal de +0,8pp t/t, mas uma melhora expressiva de -1,7pp a/a. A piora sequencial (t/t) foi puxada pelo aumento de +1,1pp t/t no índice de despesas administrativas, refletindo maiores investimentos em tecnologia e expansão de serviços. Já a melhora no comparativo anual (a/a) foi explicada principalmente pela redução de -0,9pp no índice de comissionamento e de -0,7pp no índice de despesas administrativas, evidenciando ganhos de eficiência operacional ao longo do ano.

Apesar da leve deterioração no curto prazo, o controle das despesas e a resiliência na sinistralidade seguem sustentando a rentabilidade da Porto.

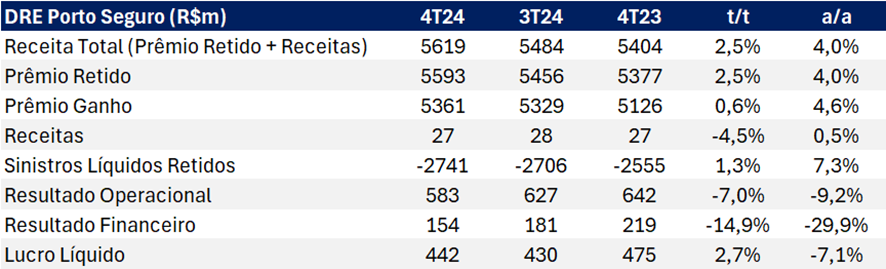

Vertical Porto Seguro (Auto, Patrimonial e Vida): Crescimento Compensa Pressão no Auto, ROAE Segue Alto

A vertical de seguros da Porto Seguro apresentou um lucro de R$ 441 milhões no 4T24, representando um crescimento de +2,6% t/t, mas uma queda de -7,0% a/a. Apesar disso, o Retorno sobre o Patrimônio Líquido (ROE) manteve-se elevado em 29,7% (+0,8 pp t/t, mas -3,7 pp a/a).

A dinâmica dos prêmios retidos apresentou crescimento modesto de +2,5% t/t e +4,0% a/a, impulsionada pelos segmentos Patrimonial e Vida, enquanto o segmento Auto continuou sob pressão, alinhado à estratégia da empresa de priorizar rentabilidade em detrimento de uma expansão mais agressiva do market share. Os prêmios ganhoscresceram +0,6% t/t e +4,6% a/a.

Principais Pontos por Segmento

Auto

- Prêmios Emitidos:Aumentaram +3,0% t/t e +1,5% a/a , refletindo uma recuperação gradual, mas ainda impactada pela estratégia de preservação de margens.

- Sinistralidade: Apresentou melhora sequencial, com queda de -0,8 pp t/t, atingindo 56,5%. Na comparação anual, houve piora de +3,4 pp a/a, ou +0,6 pp a/a considerando o ajuste pelo markup de Assistência. Esse movimento reflete a normalização dos níveis de sinistralidade após um período atípico de precificação favorável.

Patrimonial

- Prêmios Emitidos: Registraram crescimento de +6,3% t/t e +7,5% a/a, impulsionados pela expansão em produtos como Residencial, Empresarial, Imobiliário, Condomínio e Celular.

- Índice de Sinistralidade: Piorou na comparação trimestral, com aumento de +9,1 pp t/t, mas melhorou significativamente na base anual, caindo -3,9 pp a/a (ou -6,2 pp a/a considerando o ajuste pelo markup de Assistência). Essa melhoria reflete aprimoramentos na subscrição de riscos e menor incidência de eventos como incêndios no período.

Vida:

- Prêmios Emitidos: Cresceram +10,0% a/a, mas caíram -4,5% t/t, impactados pela redução no número de vidas seguradas.

- Quantidade de Vidas Seguradas: pesar da queda trimestral de -1,5% t/t , o crescimento anual foi expressivo, com aumento de +20,8% a/a

- Sinistralidade: Ficou em 33,7%, com uma queda de -4,0 pp t/t e estabilidade no comparativo anual. O índice segue em patamares saudáveis.

DRE Porto Seguro 4Q24 (R$m)

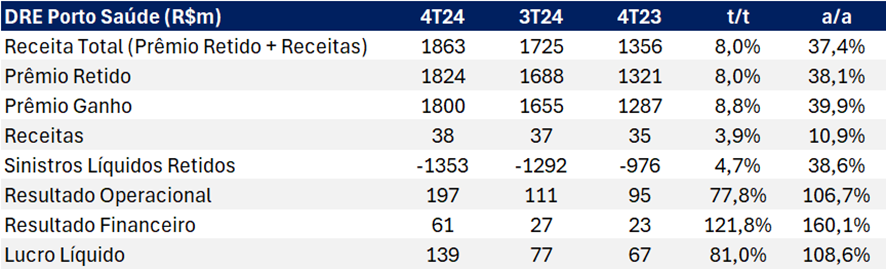

Vertical Porto Saúde (Saúde + Odonto): O Destaque do 4T24, com Alto Crescimento e Rentabilidade

O lucro líquido da vertical alcançou R$ 138,8 milhões, registrando uma expansão expressiva de +81,0% t/t e +108,6% a/a, impulsionado pelo crescimento dos prêmios e pela melhora na sinistralidade. A rentabilidade também deu um salto, com o ROE atingindo impressionantes 38,0% (+15,8 pp t/t e +14,5 pp a/a). Vale destacar que, excluindo o efeito da operação com a Oncoclínicas, o ROE ajustado seria de 33,8%, ainda assim um patamar elevado e indicativo da forte geração de valor da unidade.

A vertical Porto Saúde manteve sua trajetória de crescimento acelerado no 4T24, com prêmios ganhos (receita) totalizando R$ 1,86 bilhão, representando um aumento robusto de +8,0% t/t e +37,4% a/a. O destaque ficou por conta do segmento de Saúde, que apresentou expansão expressiva de +8,2% t/t e +38,9% a/a, alcançando R$ 1,77 bilhão, impulsionado pela ampliação da base de clientes e maior adesão a planos de saúde.

O índice de sinistralidade combinado das unidades de Saúde e Odonto atingiu 75,1% (-3,0 pp t/t e -0,8 pp a/a). A unidade de Saúde, especificamente, registrou uma melhora significativa no índice de sinistralidade, que caiu para 76,2% (-3,0 pp t/t e -0,9 pp a/a). Esse avanço positivo reflete a eficácia das estratégias implementadas, que vem aproximando o índice de sinistralidade aos níveis pré-pandêmicos:

- Precificação assertiva nas novas vendas;

- Ações de combate a fraudes;

- Lançamento de novas famílias de produtos.

Essas iniciativas reforçam a capacidade da vertical de gerenciar riscos e melhorar a rentabilidade, mesmo em um cenário desafiador.

DRE Porto Saúde 4Q24 (R$m)

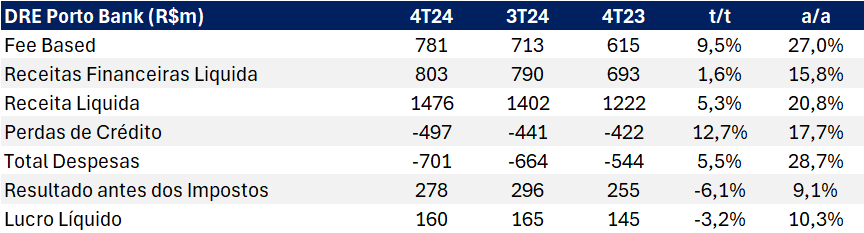

Vertical Porto Bank: Melhora da Qualidade da Carteira e Expansão em Outros Negócios

A vertical Porto Bank reportou um lucro líquido de R$ 162,4 milhões no 4T24, com queda marginal de -1,8% t/t, mas crescimento sólido de +11,6% a/a. A rentabilidade medida pelo ROE apresentou uma piora, recuando para 26,7% (-2,3 pp t/t e -11,7 pp a/a), refletindo uma menor alavancagem operacional, mas continuando em níveis saudáveis.

A carteira de crédito cresceu de forma moderada, atingindo R$ 19,2 bilhões (+5,8% t/t e +9,8% a/a), impulsionada, principalmente, pela carteira de cartões de crédito, que alcançou R$ 16,6 bilhões (+12,0% a/a). O destaque do trimestre foi a melhora na qualidade da carteira de crédito, com o índice de inadimplência acima de 90 dias caindo para 5,2% (-1,2 pp t/t e -1,4 pp a/a).

Esse resultado foi parcialmente influenciado pela venda de R$ 374 milhões em carteira de clientes inadimplentes e fora da estratégia atual do negócio (segmentos de baixa renda e “mar aberto”). A venda de carteira gerou um prejuízo de -R$ 28m no 4T24, que foi considerado como recorrente. Desconsiderando esse efeito, o índice de inadimplência teria recuado -0,3 pp, para 6,1%, ainda assim representando o patamar mais baixo do ano. As novas safras continuam mostrando boa performance, reforçando a efetividade das novas políticas de concessão de crédito, com foco em clientes de menor risco.

As perdas de crédito (PDD) totalizaram R$ 497,1 milhões no 4T24, com aumento de +12,7% t/t e +5,4% a/a, impactadas por ajustes contábeis e sazonalidade. No entanto, o custo de crédito apresentou melhora relevante, caindo para 7,7% (-0,6 pp t/t e -0,4 pp a/a). Além disso, o índice de cobertura expandiu robustamente, atingindo 148% (+15 pp t/t e +25 pp a/a), beneficiado pela venda da carteira mencionada. Sem esse efeito, o índice seria de 135%, próximo ao patamar do 3T24.

Outros Destaques: Expansão em Consórcio, Locação e Garantia

Além do crescimento na carteira de crédito, o Porto Bank segue diversificando suas fontes de receita em linhas com maior ROE. Os destaques incluem:

- Consórcio: As receitas atingiram R$ 351 milhões, registrando um crescimento robusto de +35,0% a/a, beneficiadas pela forte demanda desse produto.

- Soluções Financeiras de Locação e Garantia: Apresentaram crescimento consistente de +16,9% a/a, contribuindo com a estratégia de diversificação das fontes de receita em linhas de maior ROE.

DRE Porto Bank 4Q24 (R$m)

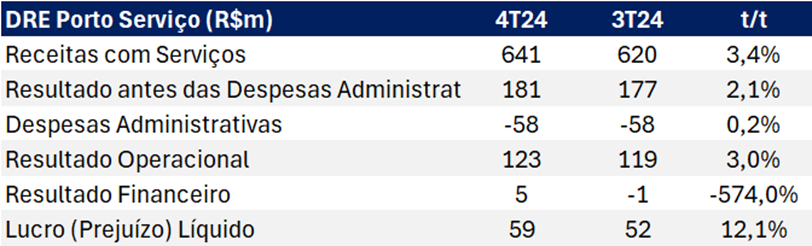

Vertical Porto Serviço: Queda no EBITDA, mas Lucro e Rentabilidade Avançam no 4T24

A nova vertical Porto Serviços, que iniciou a divulgação de resultados no 1T24, registrou uma alta marginal na receita líquida no 4T24, crescendo +3,4% t/t, para R$ 641 milhões. O EBITDA, no entanto,apresentou retração de -2,4% t/t, somando R$ 103 milhões, com a margem EBITDA caindo -1,0 pp t/t, para 16,1%, refletindo pressões operacionais no trimestre. Não temos o comparativo anual dado que a unidade foi criada no 1T24.

Por outro lado, o desempenho do lucro líquido foi positivo, avançando +12,1% t/t, para R$ 58,9 milhões, impulsionado por maior eficiência na gestão de custos e menores despesas financeiras. A rentabilidade (ROE) da vertical também mostrou melhora, crescendo +2,1pp t/t, para 25,8%, destacando a capacidade da unidade de gerar retornos atrativos.

DRE Porto Serviço 4Q24 (R$m)

Demais Negócios e Outros: Últimos Ajustes Pesam no Resultado

Após registrar seu primeiro lucro no ano no 3T24, essa categoria voltou a apresentar resultado negativo no trimestre, com um prejuízo líquido de -R$ 130,7 milhões.

Com a criação da vertical Porto Serviços, a companhia realinhou suas demais operações na linha de “demais negócios e outros”, que passou a englobar iniciativas como carro por assinatura, asset management e a gestão do excesso de capital.

O retorno ao prejuízo reflete, em parte, os ajustes contábeis e despesas não recorrentes relacionadas às unidades em descontinuidade, como as operações de Carro Fácil/MobiTech e Tech Fácil, além do impacto negativo da gestão do excesso de capital que teve um desempenho abaixo do CDI. A gestão ressaltou que esses ajustes marcam o encerramento das principais pressões, abrindo caminho para resultados positivos já em 2025.

Resultado Financeiro: Alta Trimestral, Apesar do Impacto da Marcação a Mercado

No 4T24, o resultado financeiro da Porto (excluindo Previdência e rolagem de títulos) alcançou R$ 347 milhões, refletindo uma rentabilidade de 81,4% do CDI. O desempenho apresentou uma alta expressiva de +18,1% t/t, mas ainda registrou uma queda de -8,3% a/a.

O crescimento no trimestre foi sustentado pelo cenário de juros elevados, que continua favorecendo ativos pós-fixados. No entanto, a comparação anual foi pressionada pela marcação a mercado (MTM) negativa, impactando as alocações em títulos indexados à inflação e pré-fixados. Esses ativos sofreram ajustes contábeis devido à volatilidade nas curvas de juros, reduzindo parte do potencial de retorno em relação ao CDI.

Apesar desse desempenho abaixo do CDI, o resultado financeiro segue em tendência positiva, beneficiado pelo patamar elevado da Selic e pelo maior volume de investimentos alocados em renda fixa.

Imposto: Alíquota de 31,5% com Benefício do JCP

A alíquota de imposto no 4T24 ficou em 31,5%, representando uma alta de +3,7pp t/t em relação ao 3T24. O impacto foi parcialmente compensado pelo pagamento de R$ 270 milhões em Juros sobre Capital Próprio (JCP) no período, que ajudou a reduzir a carga tributária.