A RD Saúde (ex Raia Drogasil) irá reportar seus números do 1º trimestre de 2024 no dia 07/mai. A nossa expectativa é de uma melhora sequencial em vendas, mas com um bottom line pressionado pelo fim da subvenção de ICMS, impedindo que o resultado operacional se traduza em uma expansão de margem líquida.

Negociando a 29,0x P/E 24E (Est. Genial), reiteramos a recomendação NEUTRA para o papel, com preço-alvo 12M de R$ 26,00 – upside de 1,5% em relação ao fechamento da segunda-feira (29/abr).

Retomada do ritmo de crescimento vendas

O setor de varejo farmacêutico apresentou uma desaceleração nos últimos meses do ano passado, impactando o ritmo de crescimento dos principais players do mercado no último trimestre.

Entendemos que isso foi um efeito pontual, já que logo nos primeiros meses de 2024 as varejistas farmacêuticas passaram a ver um cenário mais positivo de vendas. Desse modo, a nossa expectativa é de uma aceleração sequencial do ritmo de crescimento do topline para RD Saúde.

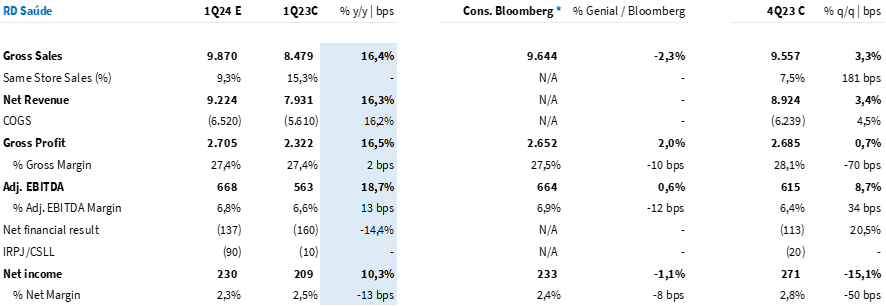

Estimamos um faturamento bruto de R$ 9,9b (+16,4% a/a) – impulsionado pela combinação entre a performance das lojas maduras (SSS +7,0% a/a Est. Genial), e a expansão da área de vendas (+9,5% a/a Est. Genial).

Esperamos uma margem bruta estável a/a

Dentro do mix de vendas, acreditamos que a dinâmica entre as categorias deve permanecer similar aos últimos trimestres. O crescimento da categoria de HPC deve seguir compensando o efeito de um menor crescimento de OTC, que ainda enfrenta uma base comparativa difícil dada a redução da venda de itens relacionados ao Covid-19.

Com uma dinâmica bem equilibrada entre categorias, projetamos uma margem bruta estável em relação ao ano passado. Esperamos um lucro bruto de R$ 2,7b (+16,5% a/a), com uma margem de 27,4% (+2bps a/a).

Ganho de alavancagem operacional

Com a retomada do ritmo de vendas, a RD deve se beneficiar de um maior nível de alavancagem operacional (vs. 4T23). Acreditamos que o crescimento do faturamento deve levar a uma diluição das despesas com vendas, permitindo algum ganho de margem operacional neste trimestre.

Projetamos um EBITDA ajustado de R$ 668m (+18,7% a/a), com uma margem de 6,8% (+13bps a/a).

Maior pagamento de IR/CSLL deve impactar o lucro

Com a MP 1.185 sendo convertida para Projeto de Lei, a partir deste trimestre devemos observar um impacto na alíquota de IRPJ/CSLL na maioria de nossas empresas sob cobertura.

Dado o fim do benefício tributário da subvenção de ICMS, acreditamos que a RD deve arcar com um pagamento de imposto significativamente maior a/a (R$ 90m Est. Genial vs. R$ 10m no 1T23) – impedindo um maior crescimento da última linha.

Estimamos um lucro líquido consolidado de R$ 230m (+10,3% a/a), com uma margem líquida de 2,3% (-13bps a/a).

Tabela 1: Estimativas Genial para RADL3 no 1T24 (IAS 17; R$ milhões).