Neste relatório, falaremos sobre nossas expectativas referentes aos resultados do 1T24 da Randon que serão divulgados no dia 08 de maio, após o fechamento de mercado. Esperamos que a Randon apresente resultados negativos no trimestre, com queda de receita e compressão de margens operacionais. Apesar dos bons dados reportados pela Fenabrave para o mercado de implementos, observamos um trimestre negativo para a Randon nas prévias mensais de receita.

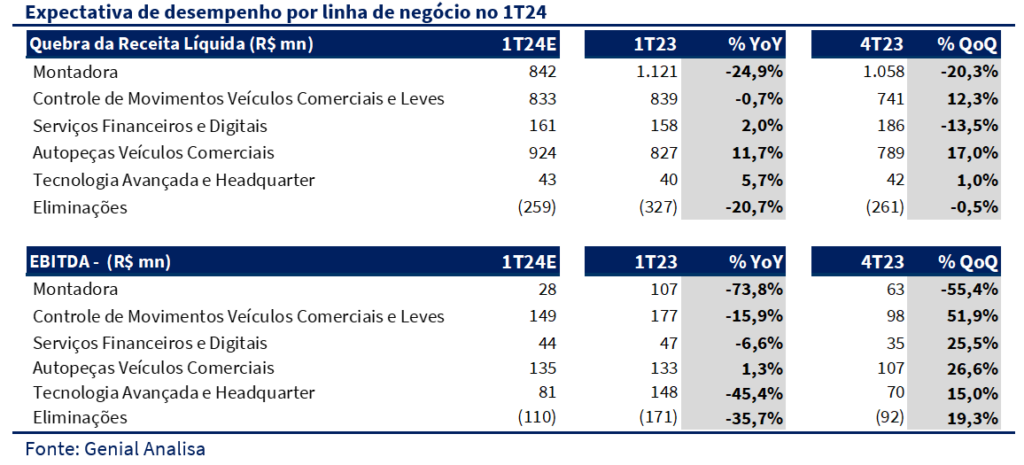

Temos indícios de que a divisão da montadora será o grande destaque negativo do 1T24. Esperamos uma redução do market-share, refletindo os números prévios da Randon mais fracos, mesmo em um bom momento do mercado de implementos. Com volumes menores, esperamos uma menor diluição de custos fixos, possivelmente agravada pela menor quantidade de dias úteis do começo do ano. Para Frasle, embora as prévias de receita indiquem resultados próximos aos apresentados no 1T23, esperamos uma queda de margens, reforçando a ideia de acomodação gradual ao longo de 2024.

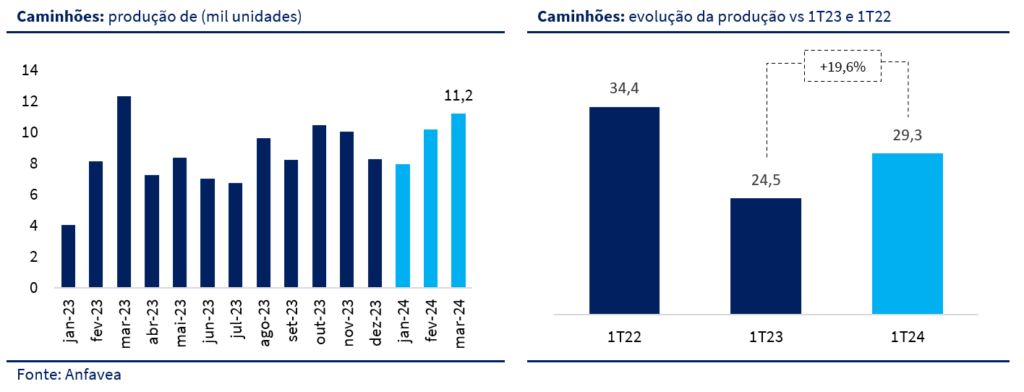

Por outro lado, enxergamos a divisão de autopeças para OEM’s como destaque positivo do 1T24. Observamos uma retomada, ainda que tímida, da produção de caminhões em relação aos fracos números de 2023. Essa melhora, pode ajudar a impulsionar os resultados das autopeças, que deve apresentar crescimento de receita e margens ligeiramente menores na comparação anual.

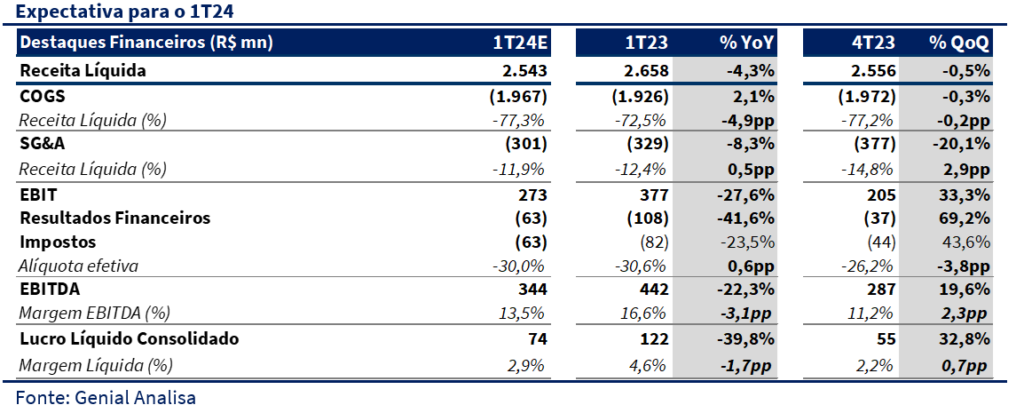

Para o 1T24, projetamos de receita líquida é de R$ 2,543 milhões (-4,3% a/a e -0,5% t/t), EBITDA de R$ 344 milhões (-22,3% a/a e +19,6% t/t), implicando em uma margem EBITDA 13,5% (-3,1pp a/a e +2,3pp t/t) e um lucro líquido de R$ 74 milhões (-39,8% a/a e +32,8% t/t).

Apesar do trimestre ruim, ainda enxergamos Randon como uma empresa descontada, negociando a 4,2x EV/EBITDA para 2024. Seguimos com recomendação de COMPRA para Randon, com preço-alvo de R$ 15,00.

Cenário de pesados melhora no Brasil

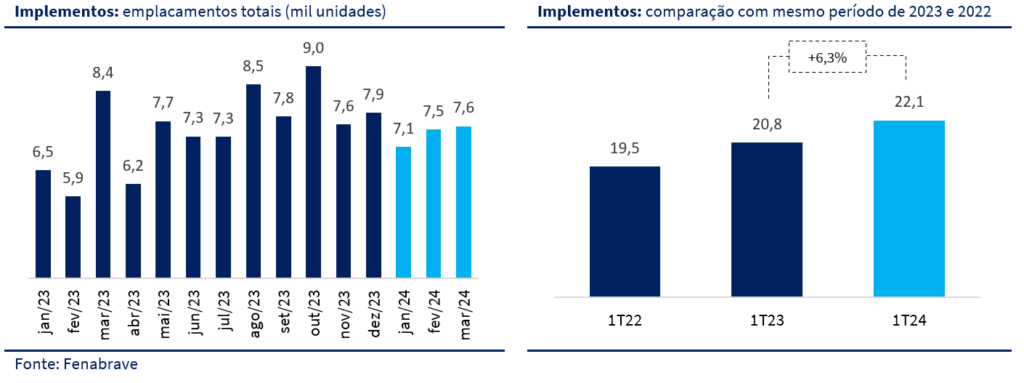

O cenário para implementos começa o ano bem. No 1T24, foram reportadas 22,1 mil unidades 7,6 mil emplacadas (+6,3% a/a). Mesmo após um forte ano de 2023, seguimos observando bons níveis de volume no mercado interno no 1T24, o que deveria ser benéfico para a divisão de montadora.

Apesar do trimestre mais forte na comparação anual, a desaceleração em março nos acende um sinal de alerta. O mês terminou com 7,6 mil implementos emplacados (+0,83% m/m e -9,85% a/a), apresentando uma desaceleração no final do trimestre. No segmento de caminhões ocorreu o oposto, observamos queda nas vendas no 1T24, porém enquanto acelerando durante o trimestre. Ao todo foram emplacados 27,4 mil caminhões no períodos (-5,6% a/a), sendo que 9,7 mil caminhões foram vendidos em março (+18,28% m/m e +3,32% a/a).

Esse movimento preocupa, porque no ano passado, supostamente houve uma preferência pela renovação da frota de implementos em detrimento dos caminhões Euro 6 mais caros. Em 2024, a retomada parcial do mercado de caminhões pode se traduzir em volumes menores de implementos vendidos. Por esse motivo, seguimos mais conservadores em relação às projeções de Anfavea e Fenabrave para 2024. Adicionalmente o menor apetite de investimentos do produtor agrícola em 2024, pode frustrar as projeções do mercado. Projetamos um mercado de implementos no Brasil próximo a 85 mil, o que, apesar de ainda estar em um patamar elevado, é menor do que as 90 mil unidades vendidas no forte ano de 2023.

Quando olhamos para a produção de caminhões, a figura é positiva. Lembramos no ano passado, no primeiro trimestre, ainda existia uma parcela remanescente de caminhões Euro 5 sendo vendidos, que haviam sido produzidos no fim de 2022. Até acabar esse estoque de caminhões que possuíam um desconto significativo em relação aos que estavam sendo produzidos em 2023, vimos um descasamento grande entre produção e vendas. Dessa forma, as comparações dos números ficam distorcidas, mas contam uma história de retomada. No trimestre, observamos um crescimento sequencial da produção. Ao todo, foram produzidos 29,3 mil caminhões no 1T24. (+19,6% a/a). Essa retomada, tem impacto positivo direto sobre o segmento de autopeças Randon.

Receitas já divulgadas: O que aconteceu em janeiro?

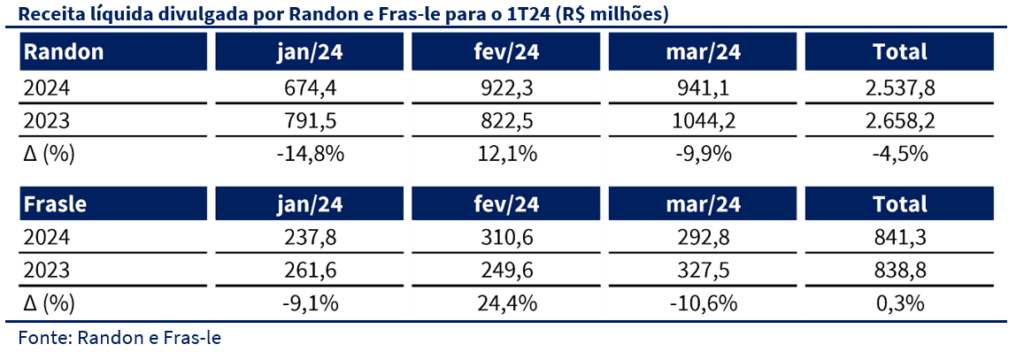

Tanto Randon, quanto a Fras-le já divulgaram suas prévias de receitas para o 1T24. Os números indicam um trimestre fraco para ambas as companhias, apesar dos bons volumes de vendas de implementos e retomada nas vendas de caminhões no Brasil. Tipicamente o começo de ano carrega uma sazonalidade pior, por conta da menor quantidade de dias úteis. Porém, se compararmos o 1T24 e 1T23, tivemos apenas 2 dias úteis a menos este ano, o que não deveria impactar significativamente a receita.

O que chama a atenção, são as quedas relevantes de receita de jan/23 para jan/24, justamente em um momento que o setor entregou crescimento. Como os eventos não foram isolados, isto é, Randon e Fras-le apresentaram movimentos direcionais correlatos, acreditamos que as quedas possam ter sido causadas por efeitos nas operações ou nos sistemas das empresas do grupo.

Montadora: mais uma vez, o destaque negativo

Como dissemos anteriormente, temos indícios de que a divisão da montadora será mais uma vez o destaque negativo do 1T24. Nos números prévios divulgados, vimos resultados piores na figura consolidada em comparação à Fras-le, indicando uma desaceleração anual mais acentuada nas outras divisões. Como a base comparativa do segmento de autopeças de reposição é muito fraca em 2023, acreditamos que boa parte da piora vem da divisão Montadora. Se nossas expectativas estiverem certas, Randon deve apresentar uma redução relevante do market-share no trimestre. Isso porque, o mercado de implementos vive um bom momento e aparentemente a empresa não acompanhou esse crescimento. Volumes menores e um queda acentuada de receita implicariam em uma menor diluição de custos fixos, possivelmente agravada pela menor quantidade de dias úteis do começo do ano frente ao 4T23. Nesse cenário possivelmente veríamos margens operacionais piores da divisão.

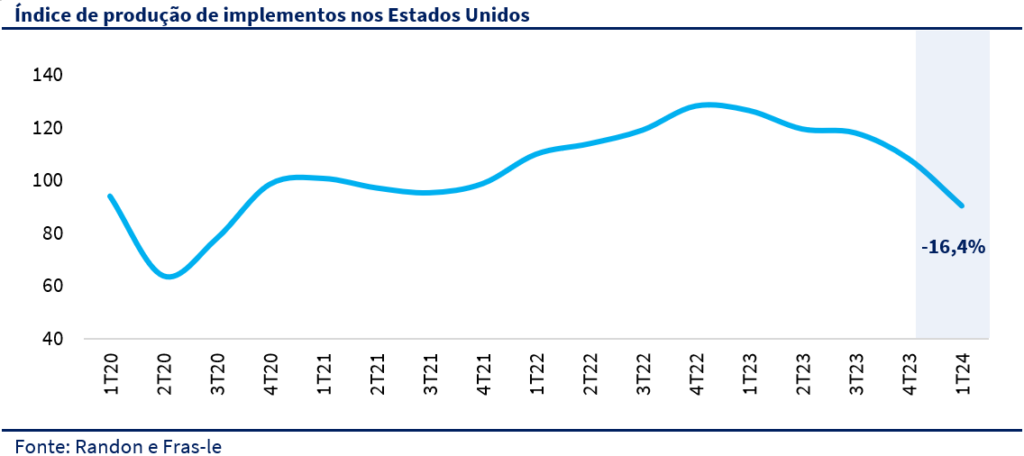

Ao contrário do cenário brasileiro, temos observado o mercado americano de implementos em forte desaceleração. Esse movimento já havia prejudicado os números da Hércules no 4T23 e deve voltar a impactar a divisão. No trimestre, o índice de produção de implementos do Fed indica uma queda trimestral de 16,4%.

Para a montadora, esperamos uma receita líquida de R$ 842 milhões (-24,9% a/a e -20,3% t/t) e EBITDA de R$ 27 milhões (-73,3% a/a e -55,4% t/t), com margem de 3,3% (-6,3pp a/a e -2,7pp t/t), fortemente impactada pelas vendas e incapacidade de diluição de custos fixos.

Fras-le: poderia ter sido melhor

Como mencionamos anteriormente, a Fras-le já divulgou a receita para o 1T24, fortemente impactada pela menor quantidade de dias úteis e férias coletivas em janeiro. Com relação às margens, acreditamos na estabilização no piso do guidance oferecido pela companhia, considerando uma menor diluição dos custos fixos com o menor volume de vendas.

Esperamos para a Fras-le uma receita líquida de R$ 833 milhões (+0,7% a/a e +12,3% t/t) e EBITDA de R$ 149 milhões (-15,9% a/a e +51,9% t/t), com margem de 17,9% (-3,2pp a/a e +4,7pp t/t).

Autopeças: em recuperação

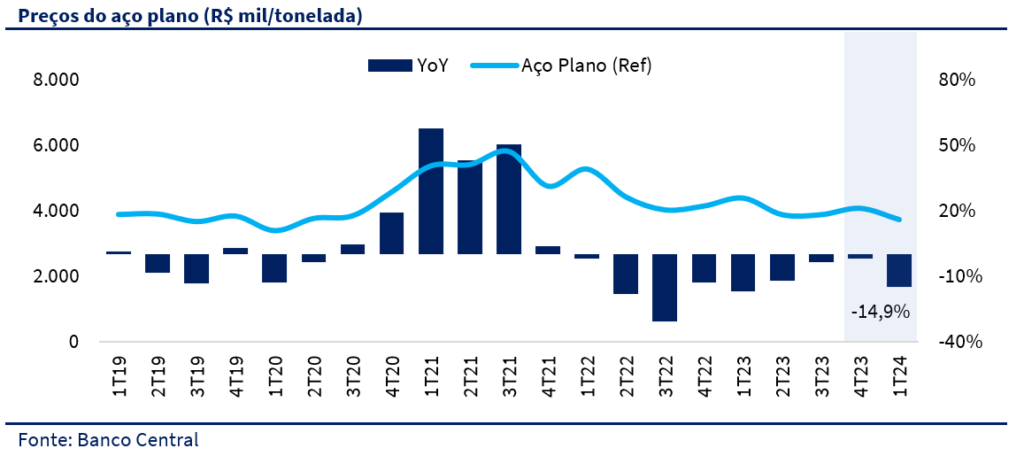

Autopeças deve ser o destaque positivo do trimestre. Esperamos bons resultados para a divisão na comparação anual e trimestral, baseados na proxy positiva de produção de caminhões do 1T24, que deve garantir bom volume de vendas. Contrapondo o bom volume, acreditamos em uma redução de margens devido a um movimento de renegociação de contratos e uma possível pressão das montadoras, considerando os preços do aço plano em queda.

Para autopeças, projetamos uma receita líquida de R$ 924 milhões (+11,7% a/a e +17,0% t/t) e EBITDA de R$ 135 milhões (+1,3% a/a e +26,6% t/t), com margem de 14,6% (-1,5pp a/a e +1,1pp t/t).

Consolidado

Esperamos uma receita líquida consolidada de R$ 2.543 milhões (-4,3% a/a e -0,5% t/t), EBITDA de R$ 344 milhões (-22,3% a/a e +19,6% t/t), com margem de 13,5% (-3,1pp a/a e +2,3pp t/t), e um lucro líquido de R$ 74 milhões (-39,8% a/a e +32,8% t/t).