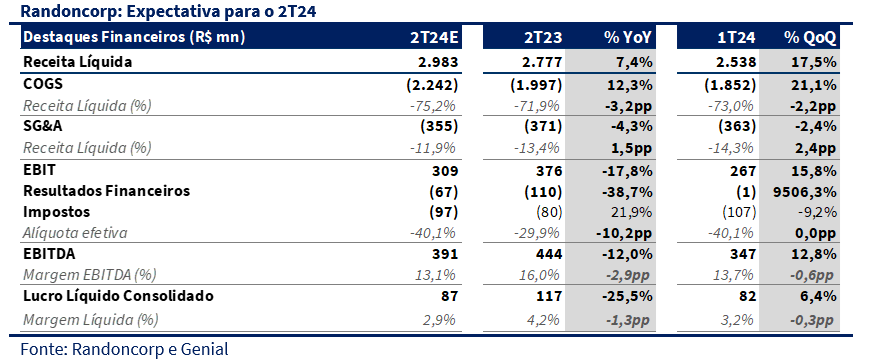

Esperamos que a Randon apresente resultados mistos no trimestre, com aumento de receita, porém compressão de margens operacionais. O primeiro trimestre foi muito fraco devido a mudanças nos sistemas que afetaram alguns dias de vendas das empresas do grupo, mas isso não deve se repetir no 2T24. Apesar das adversidades causadas pelo evento climático no Rio Grande do Sul, os números prévios mostram uma receita de aproximadamente R$ 3 bilhões no 2T24, representando um crescimento de 17,5% na comparação trimestral e quase 7,4% na comparação anual.

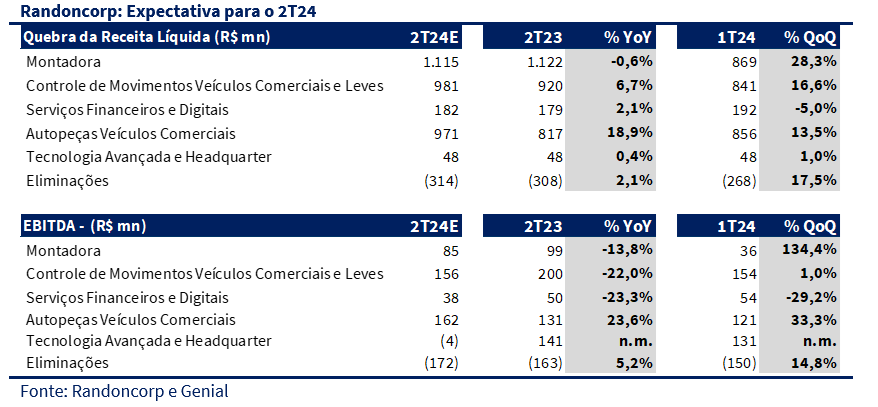

Esperamos que a divisões de Implementos e de Autopeças para OEMs sejam destaques positivos do trimestre. Observamos um mercado de implementos muito resiliente, com manutenção dos volumes no mercado interno em comparação ao primeiro trimestre. No 1T24, a Randon havia perdido market share devido às atualizações em sistemas, mas isso deve ser recuperado. Esperamos uma receita acima de R$ 1,1 bilhão no segmento. Além disso, a maior diluição de custos fixos e a recuperação nos dias úteis em relação ao 1T24 devem contribuir para uma melhora nas margens operacionais da montadora. Fras-le também já divulgou sua prévia operacional, com uma receita líquida de R$ 980 milhões.

Do lado negativo, esperamos margens um pouco mais comprimidas neste trimestre devido à pressão relevante do frete marítimo, que impacta as margens das unidades de produção com co-manufatura.

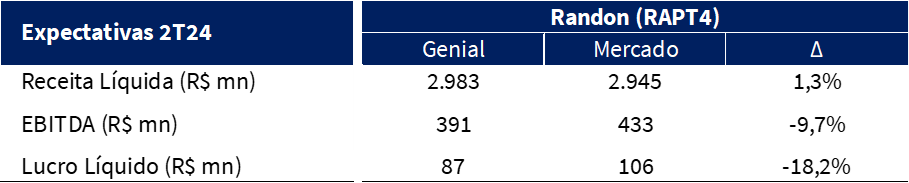

De maneira geral, projetamos uma receita líquida consolidada de R$ 2.983 milhões (+7,4% a/a e +17,5% t/t), EBITDA de R$ 391 milhões (-12,0% a/a e +12,8% t/t), com margem de 13,1% (-2,9pp a/a e -0,6pp t/t), e um lucro líquido de R$ 87 milhões (-25,5% a/a e +6,4% t/t).

Apesar do trimestre ruim, ainda enxergamos Randon como uma empresa descontada, negociando a 3,5x EV/EBITDA para 2024. Seguimos com recomendação de COMPRA para Randon, com preço-alvo de R$ 15,00.

Montadora: prejudicada pela Hercules

Esperamos que a divisão montadora registre uma receita líquida de R$ 1,115 bilhões (-0,6% a/a e +28,3% t/t) e EBITDA de R$ 85 milhões (-13,8% a/a e +134,4% t/t). A recuperação é atribuída à maior diluição de custos fixos e à recuperação nos dias úteis em comparação ao 1T24. A resiliência do mercado de implementos também deve sustentar os resultados, com a Randon recuperando o market-share perdido no trimestre anterior onde parte das vendas foram comprometidas por atualizações de sistemas.

No entanto, esperamos mais um trimestre fraco para a Hercules, a divisão de implementos nos Estados Unidos, devido a volumes muito baixos e ao menor patamar do índice de produção industrial de implementos e carrocerias nos últimos 12 meses. Isso indica que a Hercules deve ter mais um trimestre fraco, o que pode puxar um pouco a margem de implementos para baixo.

Autopeças: Sustentando a recuperação

A divisão de autopeças deve se destacar, com uma receita líquida projetada de R$ 971 milhões (+18,9% a/a e +13,5% t/t) e EBITDA de R$ 162 milhões (+23,6% a/a e +33,3% t/t). O crescimento forte é impulsionado pela recuperação na produção de caminhões no Brasil, após um início de 2023 fraco devido à transição para o Euro 6, que afetou as vendas de veículos pesados.

Fras-le: poderia ter sido melhor

Para a Fras-le, esperamos uma receita líquida de R$ 980 milhões (+6,6% a/a e +16,5% t/t), um crescimento interessante trimestre a trimestre. No entanto, a escalada do frete marítimo prejudica a rentabilidade dos produtos que são fabricados por meio de contratos de co-manufatura. Esse aumento dos custos deve impactar negativamente a margem da companhia.

A empresa tem parte da sua produção terceirizada, com muitos componentes vindos da China, o que a torna vulnerável a aumentos nos custos de frete. Essa pressão adicional nos custos logísticos deve resultar muito provavelmente em uma compressão nas margens do grupo neste trimestre, dada a representatividade do EBITDA da Fras-le nos números consolidados.